#(DERHL) Derlüks’ten bedelli sermaye artırım açıklaması

Derlüks şirketin bugün Kamuoyu Aydınlatma Platformu’nda yayımladığı bildiride, Yatırımcıları tarafından Şirketin planladığı bedelli sermaye artırımı ile ilgili Yatırımcı İlişkileri Bölümüne sıkça soru geldiğini bildirerek söz konusu konuyla ilgili açıklamalarda bulundu.

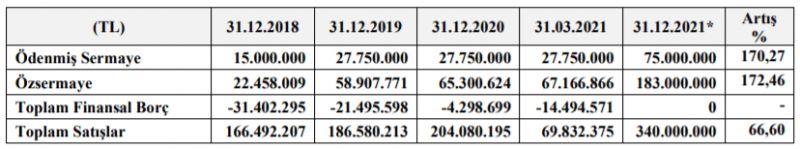

#DERHL koduyla borsada işlem gören Derlüks Yatırım Holding 5 Nisan 2021 tarihinde Kamuyu Aydınlatma Platformu’nda yayımladığı bildiride şirket sermayesinin %170,27 artırılmasına karar verilmisti. Şirket %170,27 bedelli sermaye artırımı kararı almıştı

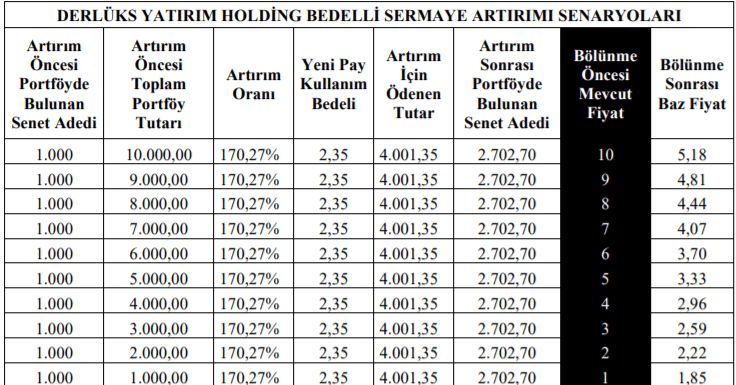

Mevcut sermayesi 27.750.000 TL olan şirketin, Yönetim Kurulu 05.04.2021 tarihinde Şirket merkezinde toplanarak, faaliyet alanının değişmesi, değişik sektörlere yatırım yapılması, gelecekte yapılması planlanan yatırımların hayata geçirilmesi için mevcut sermayesinin 27.750.000 TL’den 47.250.000 TL, %170,27 oranında bedelli artırarak 75.000.000 TL’ye çıkarılması kararı almıştı.

Konuyla ilişkin yine şirketin bugün itibari ile yayımladığı KAP bildirisinde şu ifadelere yer verildi;

Yatırımcılarımız tarafından Şirketimizin planladığı bedelli sermaye artırımı ile ilgili Yatırımcı İlişkileri Bölümümüze sıkça soru gelmektedir.

Öte yandan, son günlerde Şirketimiz paylarında oluşan fiyat hareketleri ile ilgili de yatırımcılarımızdan soru gelmektedir. Şirketimizin pay piyasasında işlem gören hisselerinin fiyatını etkileyebilecek kamuoyuna açıklanmamış herhangi bir olumsuz durum söz konusu değildir. En son kamuya açıklanan 2021 yılı ilk çeyrek mali tabloları ve Halka Arz Fiyatının Belirlenmesine Esas Alınan Varsayımlara İlişkin Değerleme Raporunda da yansıtıldığı üzere Şirketimiz faaliyetlerini başarılı ve karlı bir şekilde sürdürmekte, Sermaye Artırımdan Elde Edilecek Fonun Kullanımına İlişkin Raporda yansıtıldığı üzere yeni yatırımlar planlamaktadır. Kamuoyuna açıklanmamış özel bir durumumuz söz konusu değildir.

Aynı zamanda söz konusu konuyla ilgili şirket yatırımcıları için bir rapor yayımladı,rapordaki önemli başlıklar aşağıda yer almaktadır;

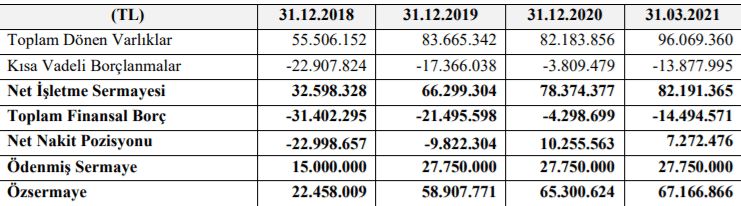

Neden bedelli sermaye artırımı yapıyoruz?Şirketlerin bedelli sermaye artırımına gitmelerinin başlıca nedenleri, yüksek enflasyon şartlarında erimiş olan sermayelerini güçlendirmek ve yeni yatırımlar için veya faaliyetlerinin reel büyümesi sonucu gereken fon ihtiyacının giderilmesi için yeni kaynak sağlamaktır. Mevcut durumda Derlüks Yatırım Holding’in sermayesi erimiş değildir. Ciddi bir finansal borcu bulunmamaktadır. Şirket faaliyetlerinin reel büyümesi için gerekli fonlar da özkaynaklardan sağlanabilmektedir.

Ancak, Şirket 11 Mart 2021 tarihinde yapılan Genel Kurul ile birlikte temel faaliyet konusunu değiştirmiş ve 4 ana sektörde, 4 grup şirketiyle etkinlik gösteren bir holding hüviyeti kazanmıştır. Söz konusu bağlı ortaklık ve iştiraklerin yeni yatırımları için ve faaliyet gösterilmesi planlanan yeni sektörlerdeki potansiyel yatırımlar için kaynağa

ihtiyaç duyulmaktadır.

Bedelli sermaye artırımından sağlanan fonlarla yeni yatırımlar yapılacak ve sürdürülen faaliyet kârının en üst düzeye çıkarılmasına çalışılacaktır. Banka kredileri ve benzerleriyle büyümek faizlerin düşük olduğu dönemlerde çekicidir. Ancak, ülkemiz şartlarında banka kredileriyle büyümek aşırı maliyet getirmekte ve büyümenin pozitif

etkisi olan kâr, finansman giderleriyle minimize olmaktadır. Holding, bu nedenle yatırımlarını büyük oranda özkaynaklarla ve maliyeti düşük olan proje kredileriyle yapmak istemektedir. Bedelli sermaye artırımı özkaynakların

güçlenmesine sebep olacak, enflasyonist ortam ve buna bağlı olarak yüksek faizler, kur sıçramaları ve istikrarsızlığı, politik ve bölgesel riskler gibi olumsuzluklara karşı Ortaklığı güçlendirecektir. Bütün bu saydığımız nedenlerden dolayı Holding, bedelli sermaye artışı yoluyla fon sağlama alternatifini seçmiştir.

Bedelli sermaye artırımı Şirket’e ne katacak?‘’Holding, yurtiçinde ve yurtdışında çeşitli şirketlerin kurulmasını temin etmek veya sermayelerine katılmak ve kurduğu, sermayesine iştirak ettiği veya sair herhangi bir şekilde yönetimine katıldığı şirketlerin, çalışma alanlarında başarılarını artırmak, daha kârlı, verimli ve günün şartlarına uygun şekilde yönetilmelerini sağlamak, oluşabilecek

riskleri azaltmak, şirketler arasında sinerjiyi artırarak katma değer ortaya çıkarmak ve idarelerini sağlamak, ortak hizmet alanları oluşturarak mali külfeti azaltmak ve bu şirketlerin sağlıklı gelişimini sağlamak amacıyla kurulmuştur.’’

Esas sözleşmede açıkça belirtildiği üzere Holding, kurduğu veya kuracağı şirketleri daha kârlı ve verimli bir hale getirmek için çalışır. Şirket, mevcut ortakların yeni pay alma haklarını kısıtlayan bedelli sermaye artırımıyla 2019 yılında halka arz olmuş ve bu halka arzdan elde ettiği (hazırda bekletilen payların satışı dahil) toplam 32.647.571 TL

gelir ile finansal borçlarını ödemiş, ucuz ham madde alımlarıyla kârlılığını ve toplam cirosunu desteklemiş, elde ettiği emisyon primiyle özsermayesini güçlendirmiştir ve pandemik salgının olduğu, ekonomik, siyasal, jeopolitik krizlerin ülke ve dünya genelinde sürdüğü bir döneme rağmen olumlu bir performans sergilemiştir.

Holding’in, potansiyel bedelli sermaye artırımı sonrası elde etmeyi hedeflediği tahmini 110.617.147 TL gelir ile yine özsermayesini %172,46 oranında güçlendirmesi, finansal borçlarını sıfırlaması, ilk yıl için satış gelirlerini %66,60 artırması beklenmektedir. Satış ve kârlılık gelirlerinin daha sonraki yıllarda yapılan yatırımlarla birlikte

daha ciddi artışlar göstermesi beklenmektedir.

Potansiyel bedelli sermaye artırımı Şirket özkaynaklarının güçlenmesine sebep olacak, Holding’in krizlere ve risklere karşı duyarlılığını azaltacak, yapılacak yatırımlar sayesinde toplam ciro ve kârlılıkta önemli kazanımlar elde edilecektir.

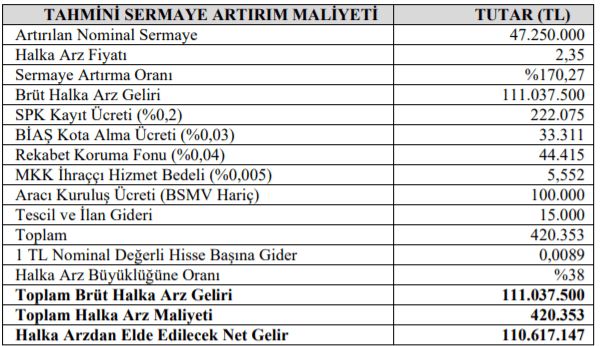

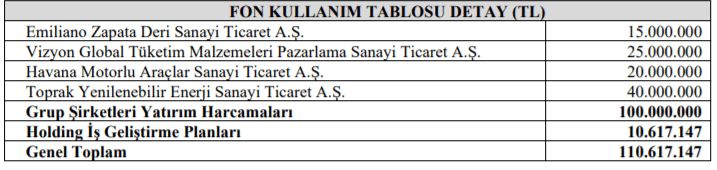

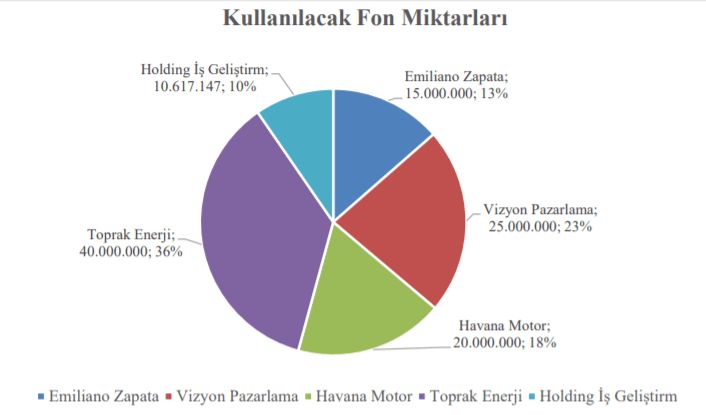

Bedelli sermaye artırımından tahmini olarak 110.617.147 TL net bir gelir elde edilmesi planlanmaktadır.

Bağlı ortaklık ve iştiraklerin yatırım harcamalarının karşılanması: Bu gelirin, 100.000.000 TL’sı ile aşağıdaki tablo ve grafikte da yer alan yatırım harcamalarının yapılması öngörülmektedir. 10.617.147 TL’sının ise Holding’in iş geliştirme çalışmalarında kullanılması planlanmaktadır.

Hisse senedi sahiplerinin en önemli haklarından birisi ‘’yeni pay alma hakkı’’dır. Yeni pay alma hakkına ‘’rüçhan hakkı’’ da denir. Yeni pay alma hakkı mevcut pay sahiplerinin yeni çıkarılacak paylardan, payları oranında satın alma önceliğidir. Bedelli sermaye artırımı kararı alınan bir hisse senedi portföyünde bulunan yatırımcının 4 temel seçeneği ve bunların varyasyonları vardır.

I. Portföyünde bulunan senetleri satar.

II. Sermaye artırımına katılır.

III. Yeni pay alma hakkını (rüçhan hakkını) satar.

IV. Hiçbir şey yapmaz.

İlk üç seçenek yatırımcının mali durumu, hisse senediyle ilgili beklentisi, piyasanın durumu vb. faktörler nedeniyle kişisel tercihlere bağlıdır. Subjektif tercihleri neticesinde yatırımcı kâr veya zarar edebilir. Ancak, IV numaralı tercih, söz konusu hisse senedinin piyasa fiyatı, nominal ya da primli ihraç ediliyorsa primli fiyatının altında olmadığı müddetçe sulanma etkisi nedeniyle kesinlikle portföylerde zarara neden olur. Bu nedenle Ortaklarımızın ilk üç

seçenek ve bunların varyasyonlarından birini kendi mali durumları ve beklentileri ölçüsünde seçmeleri mantıklı olacaktır.

Sermaye Piyasası Kanunu 12. Maddesi 2. Fıkrası ve Şirket Esas Sözleşmesi’nin 6. Maddesi göz önünde bulundurularak, sermaye artırımına katılamayan pay sahiplerinin sulanma etkisinden en az oranda zarar görmesi, Şirketin yatırımları için gerekli olan fon

girdisinin en yüksek oranda sağlanması ve Şirket özvarlığının güçlendirilmesi amacıyla Ortaklık, yeni pay alma haklarının 2,35 TL hisse defter değerinden primli olarak kullandırılmasına karar vermiştir.

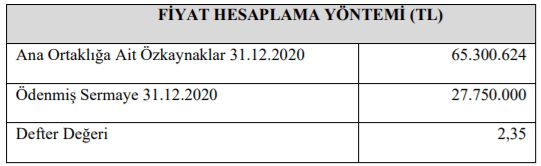

Yeni pay alma hakkı fiyatı hesaplanırken, SPK’nın III-62.1 sayılı Sermaye Piyasasında Değerleme Standartları Hakkında Tebliğ hükümleri çerçevesinde ve UDS 105-30.4 kapsamında bulunan değerleme yöntemlerinden ‘’hisse defter değeri’’ yöntemi kullanılmıştır. Ortaklığın 2020 yıl sonu mali tablolarında yer alan hisse defter değeri, 1 TL nominal değerli pay için 2,35 TL’dır.

Hisse defter değeri şirketlerin özkaynaklarının toplam paylara bölünmesi yöntemiyle hesaplanan bir değerdir. Tasfiye yani minimum değer olarak da nitelendirilebilir. Uygulamada primli pay ihraç edilmesi yoluyla sermaye artırımı yapılması, özellikle şirket özvarlığının, şirket sermayesini önemli ölçüde aştığı hallerde önem arz etmektedir. Gerek mevcut pay sahiplerinin katıldığı sermaye artırımları, gerekse dışarıdan yatırımcıların şirkete finansman sağlaması amacıyla yapılan sermaye artırımlarında primli pay ihraç edilmesi şirketteki pay sahipliği oranlarının ve ortaklık

yapısının dürüstlük kuralına aykırı şekilde bozulmasını önleyerek şirkete önemli oranda fon girmesini sağlamaktadır.

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi

SAKİNE KARACA