Gelecek Varlık halka arz başvurusu yapıldı. Tüm detaylar…

Gelecek Varlık halka arz taslak izahnamesi yayınlandı. 2021’deki halka arz rüzgarı devam ediyor. Halka arza ilişkin tüm merak edilenler haberimizde…

Fiba Holding kuruluşu Gelecek Varlık halka arz süreci başladı. Şirket tarafından sürece ilişkin ilk adım atıldı ve SPK’ya başvuruda bulunuldu. Peki halka arzın detayları neler? Tüm ayrıntılara haberimizden ulaşabilirsiniz…

Gelecek Varlık hakkındaGelecek Varlık Yönetimi A.Ş. banka ve diğer finans kuruluşlarının tahsili gecikmiş alacak portföylerini satın alarak borçların çözümlenmesi alanında hizmet veren finansal bir kuruluştur. 2005 yılında kurulmuştur ve Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) tarafından denetlenmektedir.

Gelecek Varlık Yönetimi A.Ş. bir Fiba Grubu iştirakidir. Fiba Grubu’nun finans sektöründeki yatırımları bankacılık, leasing, faktoring, sigortacılık ve tahsili gecikmiş alacakların takibi alanlarındayken, finans dışı yatırımları perakendecilik, gayrimenkul, yenilenebilir enerji ve turizm sektöründedir. Gelecek Varlık Yönetimi A.Ş. Varlık Yönetim Şirketleri Derneği (VYŞ/D) üyesidir.

Gelecek Varlık ortaklık yapısıİzahname tarihi itibarıyla, Şirket’in paylarına 2 gerçek, 3 tüzel kişi olmak üzere toplam 5 kişi sahiptir. Şirket’in gerçek kişi ortakları, Murat Özyeğin ile Ayşe Can Özyeğin Oktay olup Şirket’in tüzel kişi ortakları Fiba Holding A.Ş., Fiba Faktoring A.Ş. ve Fiba Kapital Holding A.Ş.’dir. Tüzel kişi ortaklardan Fiba Holding’in %90.04’ine Hüsnü M. Özyeğin %9.95’ine ise Fiba Holding’in kendisi sahiptir. Şirket’in konsolidasyona tabi 1 adet bağlı ortaklığı bulunmakta olup Şirket’in bağlı ortaklığı, Şirket’in sermayesinin %99,99’ına sahip olduğu Türkiye’de kurulu Girişim Alacak Yönetim Hizmetleri ve Yazılım Servisleri A.Ş.’dir.

Halka arz edilecek paylar ne kadar? Ek satış var mı?Taslak izahnamede yer alan bilgilere göre şirket çıkarılmış sermayesinin 126.500.000 TL’den 147.500.000 TL’ye çıkarılması nedeniyle artırılacak 21.000.000 TL nominal değerli 21.000.000 adet pay ve mevcut ortaklardan Fiba Holding A.Ş.’ye ait 18.000.000 TL nominal değerli toplam 18.000.000 adet pay olmak üzere toplam 39.000.000 TL nominal değerli 39.000.000 adet pay halka arz edilecektir. Toplanan kesin talebin satışa sunulan pay miktarından fazla olması halinde Fiba Holding A.Ş.’ye ait toplam 7.800.000 TL nominal değerli 7.800.000 adet pay olmak üzere halka arz edilen payların ’sine tekabül eden 7.800.000 TL nominal değerli payların dağıtıma tabi tutulacak toplam pay miktarına eklenmesi planlanmaktadır. Ek satışın gerçekleşmesi halinde toplam 46.800.000 TL nominal değerli 46.800.000 adet payın halka arzı gerçekleştirilecektir. Özetle:

- Sermaye artırımından 21 milyon nominal tutarlı pay

- Ortak satışından 18 milyon nominal tutarlı pay

- Talep gelmesi durumunda holding paylarından ek satış miktarı 7.8 milyon TL tutarlı nominal pay

- Toplam 46,8 milyon nominal tutarlı payın halka arz edilmesi planlanmaktadır.

Taslak izahnamenin ekinde yer alan bilgilere göre halka arzdan elde edilecek gelirin tamamı vadesi 30 Haziran 2022’ye kadar olan 25.04.2021 tarihli ihraç borçlanma araçları dahil toplam 504.200 milyon TL anapara bakiyesine sahip mevcut tüm finansal borçların finansmanında kullanmayı amaçlamaktadır.

Gelecek Varlık halka arz aracı kurumlar hangileri?Şirket tarafından yapılan açıklamaya göre halka arza aracılık etmek üzere Garanti Yatırım ile aracılık sözleşmesi imzalandı.

Halka arz ne zaman? Hangi pazarda işlem görecek?Halka arzın ne zaman olacağına ilişkin izahnamede bir bilgi yer almamakta olup 2021 haziran ayında sürecin tamamlanması öngörülmektedir. Payların halka arz sonrasında Borsa İstanbul’un ilgili pazarında işlem görmesi için Borsa İstanbul’a Yıldız Pazar’da işlem görmek üzere başvuruda bulunulacaktır. Halka arz yöntemi ile ilişkin taslak izahnamede bir bilgi yer almamakla birlikte önümüzdeki süreçte netleşmesi beklenmektedir. Haberlerimizi takip ederek ulaşabilirsiniz.

Verilen taahütler neler?Şirket, 25.04.2021 tarihli ve 2021/21 sayılı yönetim kurulu kararına binaen verdiği taahhüdü ile Şirket paylarının Borsa İstanbul’da işlem görmeye başladığı tarihten itibaren 1 yıl boyunca halka arza konu olmayan ve Şirket tarafından daha sonra herhangi bir şekilde sahip olunabilecek Şirket paylarını satmayacağını, devretmeyeceğini, rehnetmeyeceğini veya bu paylar üzerinde sair surette tasarrufta bulunmayacağını, bedelli sermaye artırımı yapmayacağını, dolaşımdaki pay miktarının artmasına sebep olmayacağını ve bu sonuçları doğurabilecek başkaca herhangi bir işlem yapmayacağını taahhüt etmiştir.

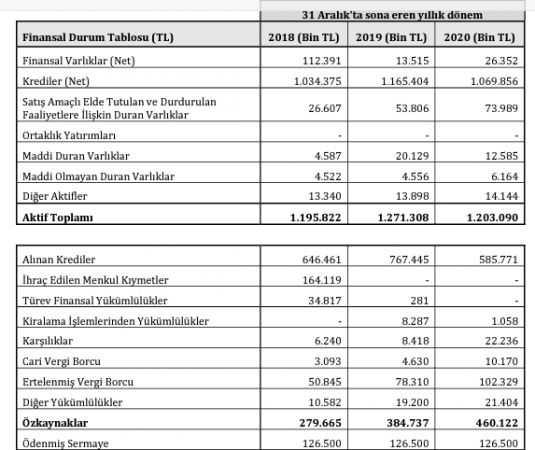

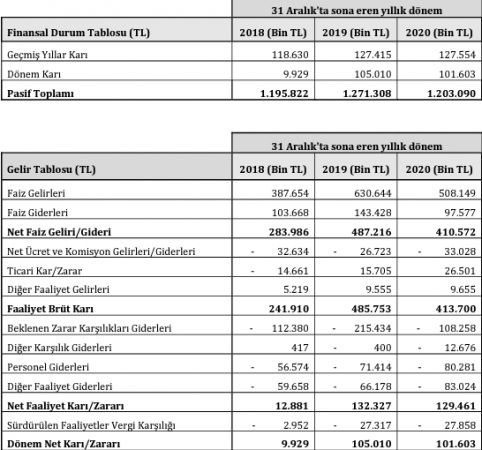

Şirket finansal tabloları- Net dönem karı: 2019 yılında 2018 yılına göre 95,1 milyon TL artışla 9,9 milyon TL’den 105,0 milyon TL’ye çıkmıştır. 2020 yılında ise 3,4 milyon TL düşüşle 101,6 milyon TL olmuştur.

- Aktif Toplamı: 2019 yılında 2018 yılına göre 75,5 milyon TL artarak 1.195,8 milyon TL’den 1.271,3 milyon TL’ye çıkmıştır. 2020 yılında ise 68,2 milyon TL düşüşle 1.203,1 milyon TL olmuştur.

- Yükümlülükler Toplamı: 2019 yılında 2018 yılına göre 29,6 milyon TL düşüşle 916,2 milyon TL’den 886,6 milyon TL’ye düşmüştür. 2020 yılında ise 143,6 milyon TL düşüşle 743,0 milyon TL olmuştur.

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi

PA-Ahmet ÇETİNKAYA