İki şirketin sermaye artırım talebine SPK onayı!

Payları Borsa İstanbul’da işlem gören bu iki şirketin sermaye artırım talebine SPK onayı geldi. Hangi şirketler? Detaylar haberimizde

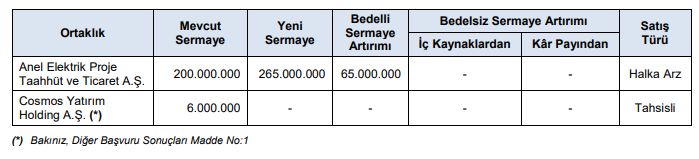

Sermaye artırım SPK onayı gelen şirketler şu şekilde

Anel Elektrik bedelli sermaye artırım güncellemesine göre şu bilgilere yer verildi

Şirketimizin 03.08.2021 tarih ve 28 sayılı kararının aşağıda belirtildiği şekilde güncellenmesine katılanların oy birliğiyle karar verilmiştir.

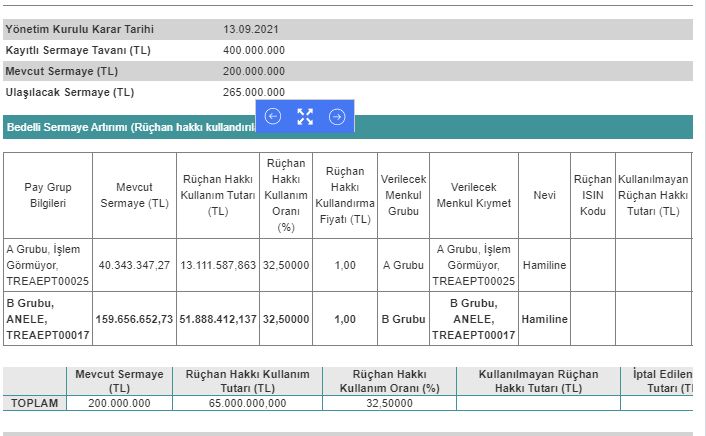

– Şirketimiz Ana Sözleşmesi’nin 6. maddesinin verdiği yetkiye istinaden, 400.000.000 TL olan kayıtlı sermaye tavanı içerisinde, 200.000.000 TL olan çıkarılmış sermayesinin, 39.000.000 TL tutarının nakden ve 26.000.000 TL tutarının ise Şirketimiz ortağı Rıdvan Çelikel’in sermaye avansı olarak önceden Şirketimize nakden aktarmış olduğu tutarlar nedeniyle oluşan Şirketimiz borçlarına mahsubu suretiyle olmak üzere toplamda 65.000.000 TL (%32,50 oranında) tutarında bedelli olarak artırılarak 265.000.000 TL’ye çıkarılmasına,

– Mevcut ortakların yeni pay alma haklarının (rüçhan haklarının) kullandırılmasına,

– Arttırılan 65.000.000 TL’lik sermayeyi temsil edecek 1 TL nominal değerli 65.000.000 adet payın 13.111.587,863 TL nominal değerli 13.111.587,863 adet kısmının A grubu imtiyazlı, hamiline yazılı ve 51.888.412,137 TL nominal değerli 51.888.412,137 adet kısmının ise B Grubu imtiyazsız, hamiline yazılı olarak ihraç edilmesine,

– Şirketimizin artırılan 65.000.000 TL tutarındaki sermayeyi temsil eden paylarına ilişkin yeni pay alma haklarının 1,00 TL’den 15 gün süreyle kullandırılmasına, bu sürenin son günü resmi tatile rastlaması halinde, yeni pay alma hakkı kullanım süresinin, izleyen iş günü akşamı sona ermesine, mevcut pay sahiplerinin rüçhan hakları karşılığında A grubu hamiline yazılı paylar için A grubu hamiline, B grubu hamiline yazılı paylar için B grubu hamiline yazılı pay verilmesine,

– Artırılan sermayeyi temsil eden paylara ilişkin yeni pay alma haklarının kullandırılmasından sonra kalan payların nominal değerden düşük olmamak üzere Borsa İstanbul A.Ş. Birincil Piyasa’da oluşacak fiyat üzerinden 2 iş günü süreyle satılmasına,

– Kalan payların Borsa İstanbul A.Ş. Birincil Piyasa’da satılmasını takiben satılamayan paylar olması halinde, VII-128.1 sayılı Pay Tebliği madde 25/1-(a) hükmü çerçevesinde, satılamayan payların 6 iş günü içinde iptal edilmesine,

– Sermaye artırımı nedeniyle çıkarılacak payların şirket ortaklarına SPK ve MKK’nın kaydileştirme ile ilgili düzenlemeleri çerçevesinde kaydi pay olarak dağıtılmasına ve yeni pay alma haklarının kaydileştirme sistemi esasları çerçevesinde kullandırılmasına,

– Sermaye artırımı işlemleri kapsamında İnfo Yatırım Menkul Değerler A.Ş.’nin aracı kurum olarak belirlenmesine,

– Sermaye artırımı işlemlerinin gerçekleştirmesi amacıyla gerekli başvuruların yapılması, izinlerinin alınması ve işlemlerin ifa ve ikmali için Sermaye Piyasası Kurulu, Borsa İstanbul A.Ş, Merkezi Kayıt Kuruluşu A.Ş., T.C Ticaret Bakanlığı ve ilgili diğer tüm resmi kurum ve kuruluşlar nezdinde gerekli her türlü işlemlerin yapılması hususunda Anel Holding A.Ş.’yi temsilen Yönetim Kurulu Başkanı Rıdvan Çelikel, Yönetim Kurulu Başkan Yardımcısı Avniye Mukaddes Çelikel ve Yönetim Kurulu Üyesi Merve Şirin Çelikel Tombuloğlu’na münferiden yetki verilmesine.

toplantıya katılanların oy birliğiyle karar verilmiştir. anel elektrik bedelli sermaye artırım

Kamuoyu ve yatırımcılarımıza saygılarımızla bildiririz.

Yönetim Kurulu Toplantısında;

1. 26.03.2021 tarih ve 2021/03 sayılı Yönetim Kurulu kararımızın iptaline ve;

2. Kayıtlı sermaye tavanı altında kalmak kaydıyla, her biri 1,00 TL nominal değerde paylardan oluşan toplam 6.000.000 TL olan çıkarılmış sermayesinin, VII-128.1 sayılı Pay Tebliği’nin 13 üncü maddesinde belirtilen “tahsisli satış” yöntemi ile mevcut tüm ortakların rüçhan haklarının tamamen kısıtlanarak, nakit sermaye artırımı yoluyla toplam satış hasılatı 7.635.144,84 TL olacak şekilde, Borsa İstanbul A.Ş.’nin Toptan Alış Satış İşlemlerine İlişkin Prosedürü çerçevesinde belirlenecek pay satış fiyatına göre hesaplanacak toplam nominal sermaye tutarı kadar artırılmasına,

3. İşbu sermaye artırımı nedeniyle ihraç edilecek ve Borsa İstanbul A.Ş.’de satışı yapılacak payların satış fiyatının nominal değerden düşük olmayacak şekilde Borsa İstanbul A.Ş.’nin Toptan Alış Satış İşlemlerine İlişkin Prosedür çerçevesinde; başvuru tarihi itibariyle bir önceki haftanın son iş gününden geriye doğru veya başvuru tarihinden önceki iş gününden başlamak üzere geçmiş 10 iş günü boyunca oluşmuş ağırlıklı ortalama fiyatların ortalaması alınıp en yakın fiyat adımına yuvarlanması suretiyle tespit edilen baz fiyata +/- uygulanarak bulunacak fiyat aralığında kalacak şekilde belirlenmesine ve bu doğrultuda artırılacak çıkarılmış sermaye tutarının tayin edilmesine,

4. Artırılan sermaye tutarını temsil edecek payların tamamının halka arz edilmeksizin tahsisli satış yöntemi ile Şirket ortağı Hakan ERTAÇ, Şirket ortağı Sıtkı Murat AŞIK ve Şirket ortağı Mehmet AKÇAY’a Borsa İstanbul A.Ş. pay piyasasında toptan alış satış işlemi yolu ile satılmasına,

5. Tahsisli sermaye artırımında ihraç edilecek payların satışı karşılığı 7.635.144,84 TL olan toplam satış tutarının, sermayeye ilave edilecek ortak alacaklarının (ortaklara borçlar) tespitine ilişkin 09.06.2021 tarih ve 2021/05 sayılı SMM raporunda tespit edildiği ve teyidimiz üzere, ortakların Şirketimizden olan ve muaccel olan nakdi alacaklarından karşılanmasına,

6. İşbu sermaye artırımı nedeniyle ihraç edilecek, toplam satış hasılat tutarı 7.635.144,84 TL’ye karşılık gelecek fonun nominal sermaye bedeline denk gelecek paylarının B grubu imtiyazsız ve borsada işlem görebilir nitelikte olmasına,

7. Tahsisli sermaye artırımına katılacak ortakların; tahsisli sermaye artırımına katılmaya, payları Toptan Alış Satış İşlemlerine İlişkin Prosedür çerçevesinde Şirketçe belirlenecek fiyattan satın almaya, tahsisli olarak ihraç edilecek payların Merkezi Kayıt Kuruluşu A.Ş. (“MKK”) nezdindeki hesabına geçtiği tarihten itibaren 1 yıl süreyle Borsa’da satmayacaklarına, Borsa’da satılması sonucunu doğuracak işlemlerde bulunulamayacağına dair Şirkete verdikleri taahhüdün kabulüne,

8. Sermaye Piyasası Kurulu’nun (“SPK”) VII-128.1 sayılı Pay Tebliği’nin 33’üncü maddesinin birinci fıkrası uyarınca sermaye artırımından elde edilecek fonun hangi amaçlarla kullanılacağına ilişkin olarak hazırlanan raporun kabulüne ve kamuoyuna duyurulmasına,

9. TTK 457. madde çerçevesinde hazırlanan beyanın kabulüne,

10. Rüçhan hakkının sınırlandırılması ve primli/primsiz pay ihracına ilişkin Yönetim Kurulu Raporu’nun kabulüne,

11. Sermaye artırım işlemlerinin gerçekleştirilmesi, gerekli izinlerin alınması, işlemlerin ifası ve başvuru işlemlerinin tamamlanması için her türlü merci ve kurumlara gerekli başvuruların, işlemlerin ve bildirimlerin yapılması, Borsa İstanbul A.Ş.’nin Toptan Alış Satış İşlemlerine İlişkin Prosedürü düzenlemeleri çerçevesinde gerçekleşecek nihai satış işlem fiyatının belirlenmesi ile ilgili olarak Genel Müdürlüğün yetkilendirilmesine, oy birliği ile karar verilmiştir.

Tahsisli sermaye artışı nedir?Tahsisli sermaye artırımları; işlemin niteliği nedeniyle, yatırımcıların cebinden herhangi bir nakit çıkışı olmaması ve yatırımcıların pay sayısında bir değişiklik yaratmaması nedeniyle, hisse fiyatında bir bölünme olmamaktadır.

Tahsisli sermaye artırımları, belli bir ortağa belli bir fiyat üzerinden yapılan sermaye artırımları olup; sermayenin tahsis edildiği ortak haricinde diğer hiçbir ortağı etkilememektedir.

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi