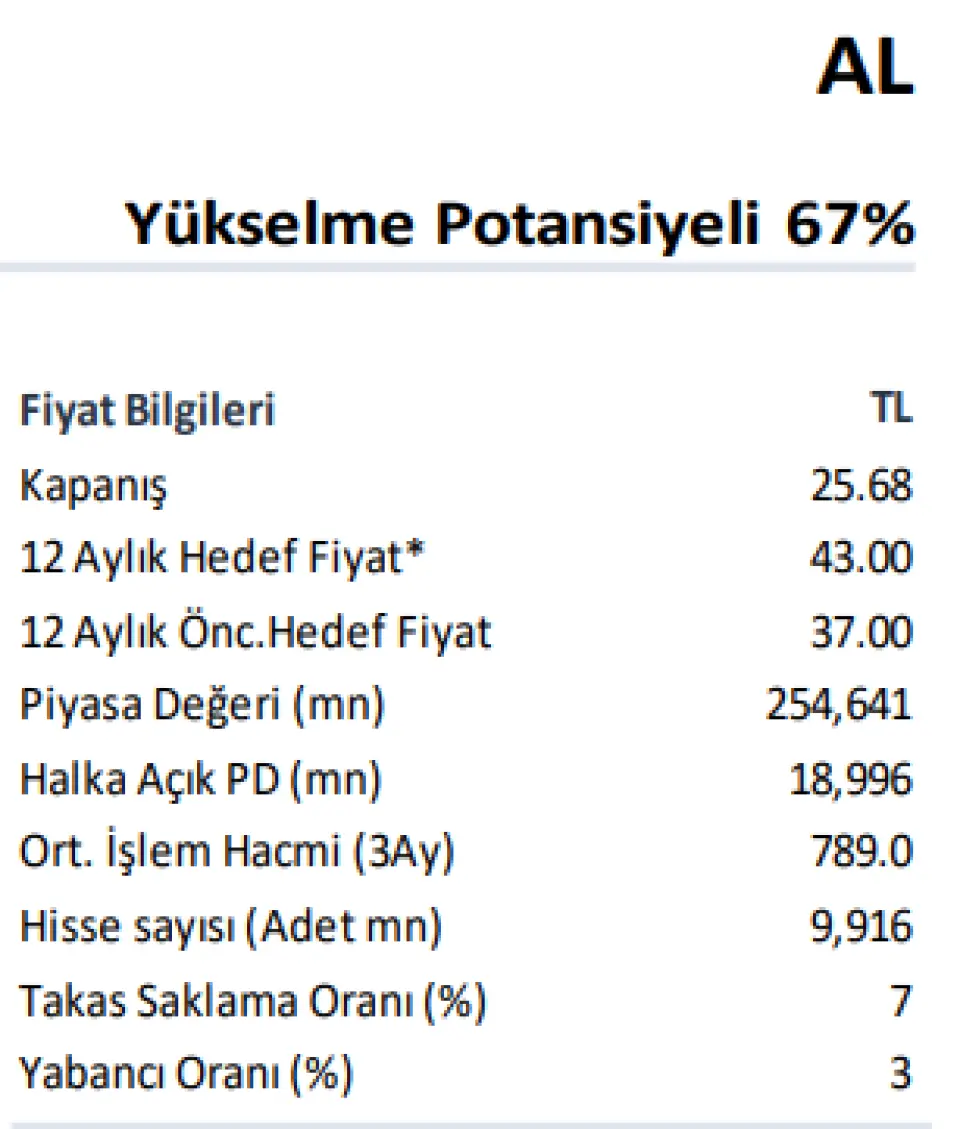

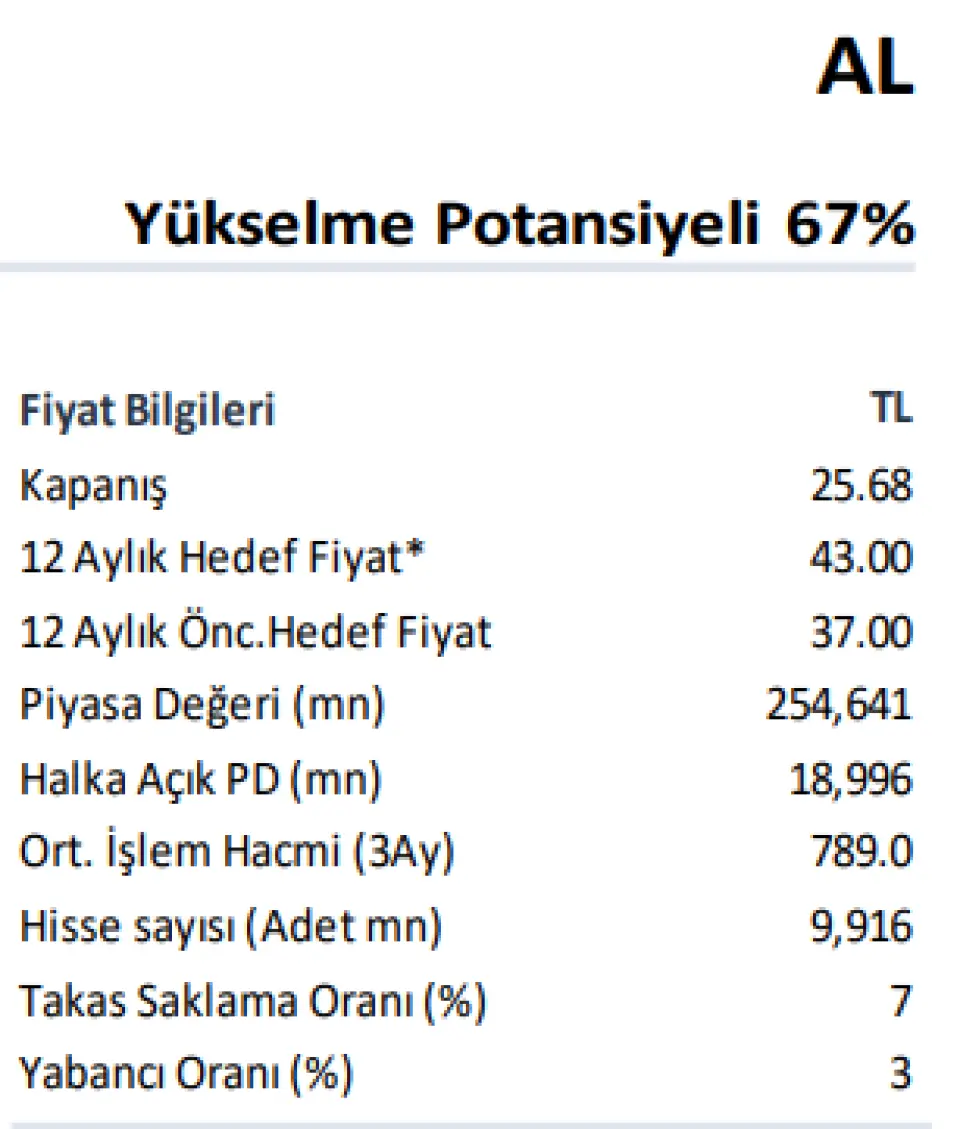

İş Yatırım 26 TL lik Banka Hissesine 43 TL Hedef Fiyat Açıkladı

İş Yatırım 26 TL lik Banka Hissesine 43 TL Hedef Fiyat Açıkladı. Bir bankadan diğerine hedef fiyat raporu geldi ve kazanç oranı %67 bekleniyor. İş Yatırım VAKBN için umutlu!

Yayınlama Tarihi: 14.11.2025 13:30

—

Son Güncelleme: 14.11.2025 13:30

İş Yatırım 26 TL lik Banka Hissesine 43 TL Hedef Fiyat Açıkladı. Bir bankadan diğerine hedef fiyat raporu geldi ve kazanç oranı %67 bekleniyor. İş Yatırım VAKBN için umutlu!

İş Ytaırım VAKBN için bilanço analizi yaptı ve hedef fiyat raporu yayınladı. Hisseye 43 TL hedef fiyat tespit eden kurum %67 getiri bekliyor.

İş Yatırım Vakıfbank 2025 3.Ç Mali Tablo Analizi

Vakıfbank 3Ç25’te beklentilerin üzerinde kar açıkladı

Gerçekleşen Sonuçlar ve Tahminler

Vakıfbank, 3Ç25’te 11,9 milyar TL net kâr açıklayarak hem bizim hem de piyasa beklentisi olan 10,9 milyar TL’nin üzerinde bir sonuç elde eƫti. Çeyreksel bazda düzeltilmiş net kâr %19 artarken, yıllık kümülatif büyüme % 48’e ulaştı ve Banka %17,8 yıllıklandırılmış özkaynak kârlılığı (ROAE) elde ederek çeyreksel bazda 200 baz puanlık bir iyileşme kaydetmiş oldu. 9A25 net kârı 42 milyar TL olarak gerçekleşti ve yıllık bazda %54 artış gösterdi. 9A25 özkaynak kârlılığı %23,2 olurken, 9A24’teki %19,5 seviyesinin belirgin şekilde üzerine çıktı..

Banka, artan swap maliyetlerine rağmen swap düzeltilmiş net faiz marjını (NIM) 2Ç25’teki %2,6 seviyesinden %3,1’e yükselterek 48 baz puan iyileştirme sağladı. TÜFE’ye endeksli menkul kıymet (CPI-linker) gelirleri ise 19,8 milyar TL ile önceki yılın aynı dönemindeki 19,6 milyar TL seviyesine yakın gerçekleşti. Bu dönemde, banka yıl sonu enflasyon varsayımını %26,1’den % 26,9’a hafif yukarı yönlü revize etti

Ücret ve komisyon gelirleri bir kez daha güçlü seyretti; çeyreklik bazda %19, yıllık bazda %61 artış gösterdi. Bu performans, ödeme sistemlerinden elde edilen yüksek komisyon gelirleri ve artan bireysel bankacılık faaliyetleri sayesinde gerçekleşti. Bankanın net risk maliyeti (CoR), 2Ç25’teki 158 baz puandan 166 baz puana hafif yükseldi. NIM tarafındaki iyileşme, başlangıçta hedeflenen 200 baz puanlık artışın altında gerçekleşse de, fonlama maliyetlerindeki gevşemenin öngörülenden yavaş ilerlemesi sebebiyle yönetim artık yıl geneli için 100–125 baz puanlık bir artış beklemektedir. Banka, TL kredilerde yüksek %20’li, YP kredilerde ise yüksek %10’lu büyüme öngörüsünü korurken, yüksek %20’li ROE hedefini de yineledi. Yönetim, çekirdek spread genişlemesi ve ek TÜFE’ye endeksli menkul kıymet gelirlerinin desteğiyle 4Ç25’te daha güçlü bir performans beklemektedir.

Çeyrekte Öne Çıkanlar

Kredi spread’leri artmaya devam eƫ, ancak NIM artışı hedefin altında kaldı. TL kredi-mevduat spread’i çeyreklik bazda 25 baz puan genişledi. Bu iyileşmede, bankanın düşük maliyetli vadesiz mevduatları artırma stratejisi etkili oldu.

Swap düzeltilmiş NIM ise çeyreklik bazda 48 baz puan artarak %3,1’e yükseldi. Bu gelişmede TL çekirdek spread’lerdeki güçlenme ve TÜFE’ye endeksli menkul kıymet katkısı belirleyici oldu. Banka, 3Ç25’te yaklaşık 20 milyar TL TÜFE’ye endeksli menkul kıymet geliri kaydederken, 4Ç25’te ek 15 milyar TL (toplamda yaklaşık 35 milyar TL) gelir beklemektedir. Bu da yılın son çeyreğinin marj açısından en güçlü dönem olacağına işaret ediyor. Yönetim, fonlama maliyetlerindeki düşüşün kademeli gerçekleşmesi nedeniyle yıl geneli için 100–125 baz puanlık NIM artışı öngörmektedir (önceki hedef 200 bps idi).

Ücret ve komisyon gelirleri güçlü seyrini sürdürdü.

Net ücret ve komisyon gelirleri 20,6 milyar TL’ye yükselerek çeyreklik bazda %19, yıllık bazda %61 arttı. Artış, özellikle işlem hacimlerindeki büyüme, bireysel bankacılıktaki pazar payı kazanımları ve ödeme sistemlerinden elde edilen güçlü komisyon gelirleri sayesinde gerçekleşti. Ödeme sistemleri, toplam ücret ve komisyon gelirlerinin %52’sini oluşturdu.

Net risk maliyeti (CoR) yönetilebilir seviyelerde kaldı.

Vakıfbank’ın net risk maliyeti 3Ç25’te 166 baz puan olarak gerçekleşti; bu oran 2Ç25’teki 158 bps’ye göre haĮf yükseliş gösterdi. Dönem içinde yaklaşık 19,2 milyar TL tutarında yeni takipteki kredi (NPL) girişi yaşanırken, bunun yaklaşık %60’ı bireysel ve KOBİ segmentlerinden kaynaklandı. Buna rağmen banka, tahsilat performansının güçlü olduğunu ve varlık kalitesinin normalleştiğini vurguladı. 3Ç25 itibarıyla 4 milyar TL serbest karşılık korunmaya devam ediyor.

Varlık kalitesi güçlü seyrini korudu.

Mikro ölçekli bireysel kredilerde sınırlı baskı gözlenmesine rağmen, orta ölçekli KOBİ ve ticari portföylerde herhangi bir bozulma işareti görülmezken Banka, genel varlık kalitesi sağlam ve kontrollü bir görünüm sergilemeye devam ediyor.

Değerleme ve Görünüm

2025’in ilk dokuz ayında güçlü performans ve iyileşen marj görünümü olumlu. Yıl sonu için NIM arƨşı hedefi 200 baz puandan 100–125 baz puana revize edilmiş olsa da yönetim %20’lerin yüksek bandındaki ROE hedefini korumaktadır. 4Ç25’in, ek TÜFE’ye endeksli menkul kıymet gelirleri ve çekirdek spread genişlemesinin desteğiyle en güçlü dönem olması beklenmektedir.

Vakıfbank görünümüne ilişkin pozitif görüşümüzü koruyoruz. Dayanıklı varlık kalitesi ve güçlü ücret-komisyon geliri trendi, yıl sonuna kadar kârlılık görünümünü desteklemeye devam edecek. Hisse başına 43 TL hedef fiyatımız, %67 yükseliş potansiyeline işaret etmektedir.

İş Ytaırım VAKBN için bilanço analizi yaptı ve hedef fiyat raporu yayınladı. Hisseye 43 TL hedef fiyat tespit eden kurum %67 getiri bekliyor.

İş Yatırım Vakıfbank 2025 3.Ç Mali Tablo Analizi

Vakıfbank 3Ç25’te beklentilerin üzerinde kar açıkladı

Gerçekleşen Sonuçlar ve Tahminler

Vakıfbank, 3Ç25’te 11,9 milyar TL net kâr açıklayarak hem bizim hem de piyasa beklentisi olan 10,9 milyar TL’nin üzerinde bir sonuç elde eƫti. Çeyreksel bazda düzeltilmiş net kâr %19 artarken, yıllık kümülatif büyüme % 48’e ulaştı ve Banka %17,8 yıllıklandırılmış özkaynak kârlılığı (ROAE) elde ederek çeyreksel bazda 200 baz puanlık bir iyileşme kaydetmiş oldu. 9A25 net kârı 42 milyar TL olarak gerçekleşti ve yıllık bazda %54 artış gösterdi. 9A25 özkaynak kârlılığı %23,2 olurken, 9A24’teki %19,5 seviyesinin belirgin şekilde üzerine çıktı..

Banka, artan swap maliyetlerine rağmen swap düzeltilmiş net faiz marjını (NIM) 2Ç25’teki %2,6 seviyesinden %3,1’e yükselterek 48 baz puan iyileştirme sağladı. TÜFE’ye endeksli menkul kıymet (CPI-linker) gelirleri ise 19,8 milyar TL ile önceki yılın aynı dönemindeki 19,6 milyar TL seviyesine yakın gerçekleşti. Bu dönemde, banka yıl sonu enflasyon varsayımını %26,1’den % 26,9’a hafif yukarı yönlü revize etti

Ücret ve komisyon gelirleri bir kez daha güçlü seyretti; çeyreklik bazda %19, yıllık bazda %61 artış gösterdi. Bu performans, ödeme sistemlerinden elde edilen yüksek komisyon gelirleri ve artan bireysel bankacılık faaliyetleri sayesinde gerçekleşti. Bankanın net risk maliyeti (CoR), 2Ç25’teki 158 baz puandan 166 baz puana hafif yükseldi. NIM tarafındaki iyileşme, başlangıçta hedeflenen 200 baz puanlık artışın altında gerçekleşse de, fonlama maliyetlerindeki gevşemenin öngörülenden yavaş ilerlemesi sebebiyle yönetim artık yıl geneli için 100–125 baz puanlık bir artış beklemektedir. Banka, TL kredilerde yüksek %20’li, YP kredilerde ise yüksek %10’lu büyüme öngörüsünü korurken, yüksek %20’li ROE hedefini de yineledi. Yönetim, çekirdek spread genişlemesi ve ek TÜFE’ye endeksli menkul kıymet gelirlerinin desteğiyle 4Ç25’te daha güçlü bir performans beklemektedir.

Çeyrekte Öne Çıkanlar

Kredi spread’leri artmaya devam eƫ, ancak NIM artışı hedefin altında kaldı. TL kredi-mevduat spread’i çeyreklik bazda 25 baz puan genişledi. Bu iyileşmede, bankanın düşük maliyetli vadesiz mevduatları artırma stratejisi etkili oldu.

Swap düzeltilmiş NIM ise çeyreklik bazda 48 baz puan artarak %3,1’e yükseldi. Bu gelişmede TL çekirdek spread’lerdeki güçlenme ve TÜFE’ye endeksli menkul kıymet katkısı belirleyici oldu. Banka, 3Ç25’te yaklaşık 20 milyar TL TÜFE’ye endeksli menkul kıymet geliri kaydederken, 4Ç25’te ek 15 milyar TL (toplamda yaklaşık 35 milyar TL) gelir beklemektedir. Bu da yılın son çeyreğinin marj açısından en güçlü dönem olacağına işaret ediyor. Yönetim, fonlama maliyetlerindeki düşüşün kademeli gerçekleşmesi nedeniyle yıl geneli için 100–125 baz puanlık NIM artışı öngörmektedir (önceki hedef 200 bps idi).

Ücret ve komisyon gelirleri güçlü seyrini sürdürdü.

Net ücret ve komisyon gelirleri 20,6 milyar TL’ye yükselerek çeyreklik bazda %19, yıllık bazda %61 arttı. Artış, özellikle işlem hacimlerindeki büyüme, bireysel bankacılıktaki pazar payı kazanımları ve ödeme sistemlerinden elde edilen güçlü komisyon gelirleri sayesinde gerçekleşti. Ödeme sistemleri, toplam ücret ve komisyon gelirlerinin %52’sini oluşturdu.

Net risk maliyeti (CoR) yönetilebilir seviyelerde kaldı.

Vakıfbank’ın net risk maliyeti 3Ç25’te 166 baz puan olarak gerçekleşti; bu oran 2Ç25’teki 158 bps’ye göre haĮf yükseliş gösterdi. Dönem içinde yaklaşık 19,2 milyar TL tutarında yeni takipteki kredi (NPL) girişi yaşanırken, bunun yaklaşık %60’ı bireysel ve KOBİ segmentlerinden kaynaklandı. Buna rağmen banka, tahsilat performansının güçlü olduğunu ve varlık kalitesinin normalleştiğini vurguladı. 3Ç25 itibarıyla 4 milyar TL serbest karşılık korunmaya devam ediyor.

Varlık kalitesi güçlü seyrini korudu.

Mikro ölçekli bireysel kredilerde sınırlı baskı gözlenmesine rağmen, orta ölçekli KOBİ ve ticari portföylerde herhangi bir bozulma işareti görülmezken Banka, genel varlık kalitesi sağlam ve kontrollü bir görünüm sergilemeye devam ediyor.

Değerleme ve Görünüm

2025’in ilk dokuz ayında güçlü performans ve iyileşen marj görünümü olumlu. Yıl sonu için NIM arƨşı hedefi 200 baz puandan 100–125 baz puana revize edilmiş olsa da yönetim %20’lerin yüksek bandındaki ROE hedefini korumaktadır. 4Ç25’in, ek TÜFE’ye endeksli menkul kıymet gelirleri ve çekirdek spread genişlemesinin desteğiyle en güçlü dönem olması beklenmektedir.

Vakıfbank görünümüne ilişkin pozitif görüşümüzü koruyoruz. Dayanıklı varlık kalitesi ve güçlü ücret-komisyon geliri trendi, yıl sonuna kadar kârlılık görünümünü desteklemeye devam edecek. Hisse başına 43 TL hedef fiyatımız, %67 yükseliş potansiyeline işaret etmektedir.