İşbir Sentetik halka arz oluyor. Tüm detaylar…

İşbir Sentetik, şirket paylarını halka arz etmek için Sermaye Piyasası Kurulu’na (SPK) başvuruda bulunmuştu. Taslak izahname yayınladı. Tüm detaylar haberimizde…

İşbir Holding’in ilk ve en büyük şirketi olarak faaliyetlerini sürdüren İşbir Sentetik halka arz oluyor, çıkarılmış sermayesinin yüzde 32,25‘ine karşılık gelen 50.376.911,05 TLL nominal değerli payların halka arz edilmesi planlanıyor. Halka arz edilecek payların ise %60’ı İşbir Sentetik’in sermaye artırımı ile ihraç edeceği paylardan, kalan yaklaşık %40’ı ise İşbir Holding ve diğer bazı azınlık hissedarların satacağı ortaklık paylarından oluşuyor.

İşbir Sentetik hakkında;1968 yılında kurulan firma 50 yılı aşkın süredir Holding mülkiyeti, üretim kapasitesi ve kalitesi ile sektörün önemli oyuncularından biridir. Üretimin büyük kısmının oluşturan (Big Bag) Endüstriyel Ambalaj ve Halı Altı 1. Ve 2. Taban kumaşında müşterilerine hizmet vermektedir.

Halka arz olacak paylar ne kadar?Çıkarılmış sermayenin yüzde 32,25‘ine karşılık gelen 50.376.911,05 TL nominal değerli payların halka arz edilmesi planlanıyor. Halka arz edilecek payların ise %60’ı İşbir Sentetik’in sermaye artırımıile ihraç edeceği paylardan, kalan yaklaşık %40’ı ise İşbir Holding ve diğer bazı azınlık hissedarların satacağı ortaklık paylarından oluşuyor. Ek satış ise planlanmamakta.

Borsa’da hangi pazarda işlem görecek?Halka arz sonrası payların Borsa İstanbul Yıldız Pazar‘da #ISSEN koduyla işlem görmesi için başvurda bulunuldu.

Halka arz yöntemHalka arz edilecek paylar için 2 (iki) iş günü boyunca talep toplanması planlanmaktadır. Yöntem olarak oransal dağıtım yöntemi kullanılması bekleniyor. Konsorsiyum lideri ise Garanti Yatırım olarak belirlenirken üyeler henüz belirlenmedi.

Halka arz tarihi ve fiyatı belli mi?Halka arzın 2021’in ilk yarısında tamamlanması beklenirken, halka arz fiyatı hakkında taslak izahnamede henüz bir bilgi yayınlanmadı.

Halka arz geliri ile ne yapılacak?İşbir Holding CEO’su Metin Gültepe yaptığı açıklamada halka arz gelirinin %40-45’ini finansal yükümlülüklerin yerine getirilmesinde kullanmayı, %25-30 seviyesinde bir kısmını büyüme ve verimlilik artışına yönelik; başlamış, devam eden ve yeni yatırımlara ayıracaklarını ve geri kalan %25-30’unu ise büyüyen operasyonlarımızın bir gereksinimi olarak işletme sermayesi ihtiyacımızın finansmanında kullanmayı planladıklarını açıkladı.

Şirket tarafından verilen taahhütler;Şirket halka arz takiben 180 gün boyunca sermaye artırımı yapmayacağını, ve bir yıl boyunca halka arz fiyatının altından satış yapmayacağını taahhüt etmiştir.

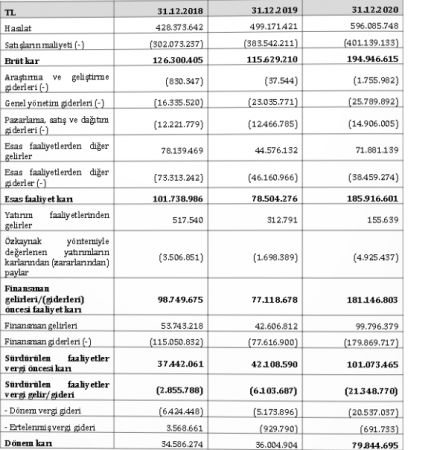

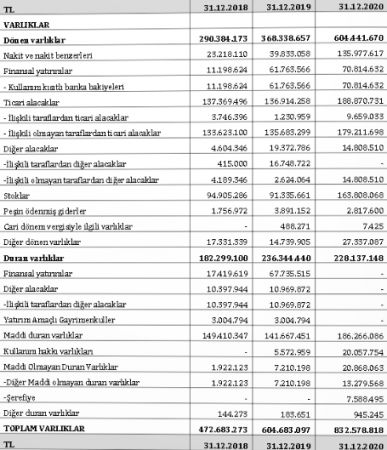

Tablolar;

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi

(Şahin İNCESÖZ / P.A)