13 Aydır Düşüşte Olan Hisseye Sınırlı Olumlu Rapor Geldi

13 Aydır Düşüşte 13 Aydır Düşüşte Olan Hisseye Sınırlı Olumlu Rapor Geldi Hisseye Sınırlı Olumlu Rapor Geldi. Hisse tam 13 aydır devam eden bir düşen trendde ve trend hala devam ediyor. Marbaş Menkul hisse için sınırlı olumlu görüş açıkladı.

Yayınlama Tarihi: 13.06.2025 10:15

—

Son Güncelleme: 13.06.2025 10:15

13 Aydır Düşüşte 13 Aydır Düşüşte Olan Hisseye Sınırlı Olumlu Rapor Geldi Hisseye Sınırlı Olumlu Rapor Geldi. Hisse tam 13 aydır devam eden bir düşen trendde ve trend hala devam ediyor. Marbaş Menkul hisse için sınırlı olumlu görüş açıkladı.

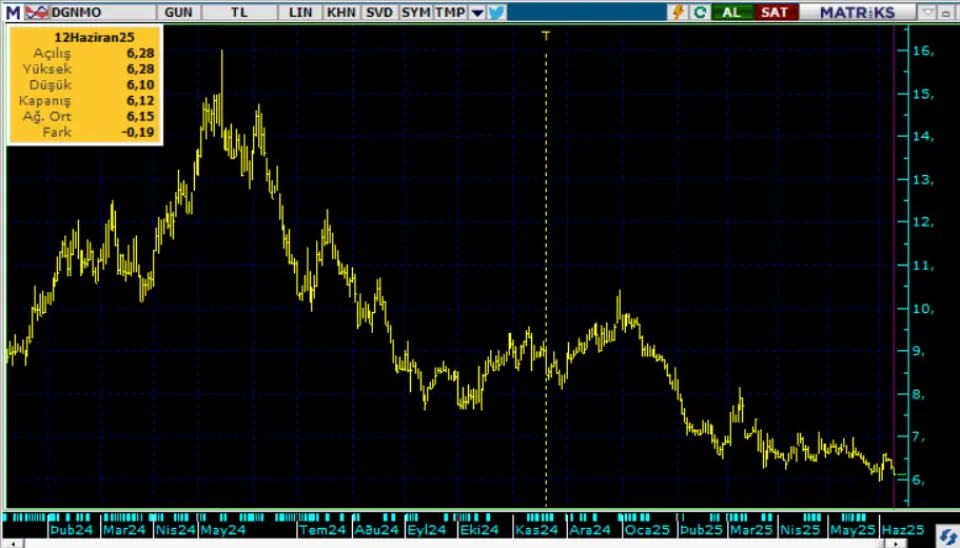

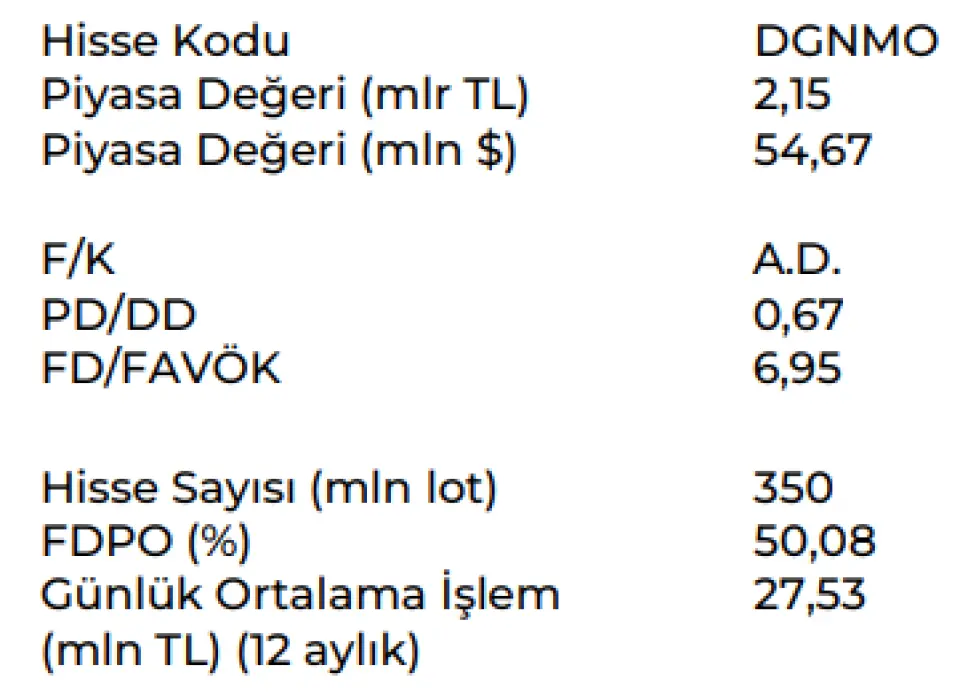

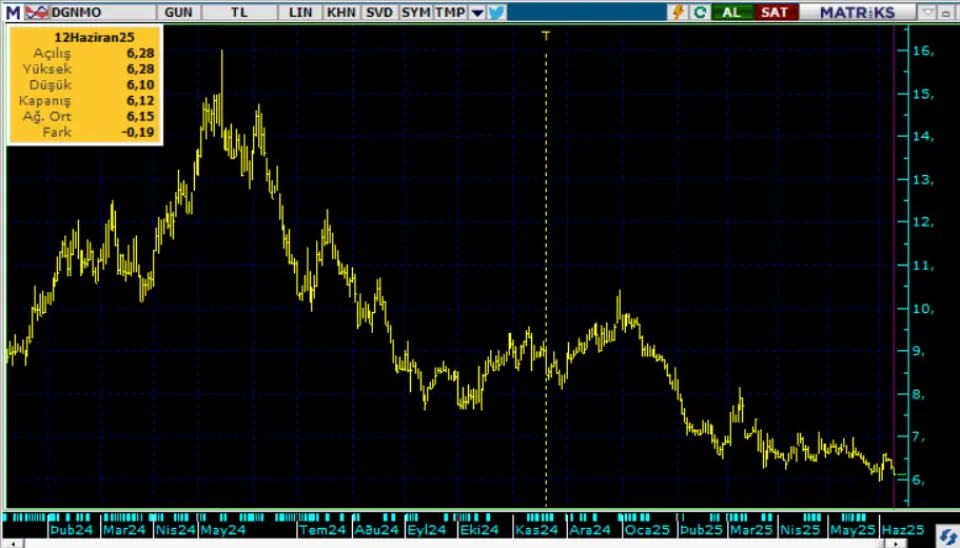

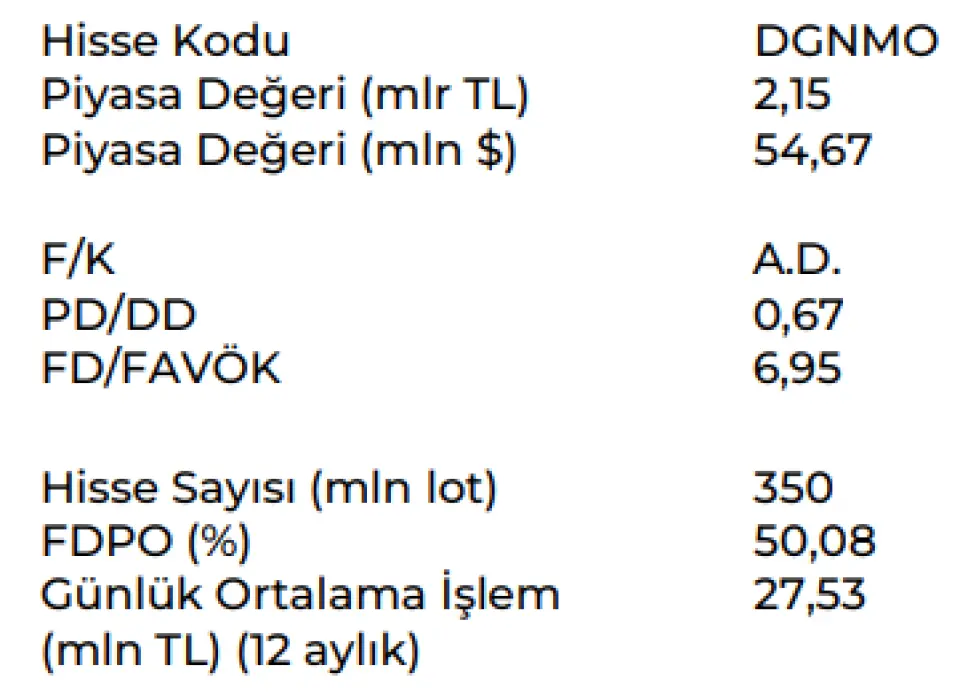

Doğanlar Mobilya DGNMO 15 Mayıs 2024 tarihinde 15,99 Lira zirve fiyattan düşüşe geçti. Hisse tam 13 aydır düşen trendde ve bu günlerde 6,10 Lira fiyat civarından işlem görüyor.

Hisse için Marbaş Menkul ayrıntılı bir inceleme raporu yayınladı ve hisse için sınırlı olumlu açıklamasını yaptı.

DGNMO günlük grafik:

Marbaş Menkul DGNMO raporu:

Doğanlar Mobilya – Sınırlı Olumlu

İkinci çeyrekte şirket, ilk çeyreğe göre daha pozitif bir performans sergilemekte ve bütçe beklentilerine paralel ilerlemektedir. Geçtiğimiz yılki belediye seçimlerinin neden olduğu olağanüstü dönem bu yıl yaşanmamış, ancak TMS 29 etkisi ve %30'luk asgari ücret artışı nominal büyümeyi etkilemiştir. Şirket, yılın geri kalanında ara dönem asgari ücret artışı beklemiyor ve kurdaki büyük dalgalanmaların olmaması kaydıyla her çeyrekte iyileşen bir trend öngörüyor.

Finansman giderlerinde POS giderleri önemli yer tutmakta olup, satışların büyük çoğunluğu 6-9 taksit aralığında kredi kartıyla gerçekleşmektedir. Bu durum, referans faiz oranlarındaki artışlarla (%12-18) birlikte finansman giderlerini yükseltmektedir. Şirketin projeksiyonuna baktığımızda pazar payını %4,3'ten 5 yıl içerisinde %8-9'a çıkarmayı hedeflemektedir. Şirketin toplam satışlar içerisinde ihracat payı hedefi ise 2025 yılında %8 olup 5 yıllık planda %25’lere çıkartmayı hedeflemektedir.

Şirket, satış ve pazar payı odaklı agresif olmayan, sürdürülebilir bir büyüme stratejisi izlemektedir. Bir diğer önemli unsur ise sektörel baktığımızda 2019-2024 arasında Türkiye Mobilya Pazarının %2.91 bileşik büyüme gösterirken Doğan Mobilya’nın sektörün çok üzerinde %23.7 büyümesi dikkat çekicidir. Karlılığı düşük mağazalara yönelik aksiyonlar alınmakta, bankalarla hem kamu hem de özel sektörde güçlü ilişkiler sürdürülerek kredi erişiminde sorun yaşanmamaktadır. En düşük POS hacimleri 1 milyar TL'nin üzerindedir ve ihracat reeskontu gibi daha uygun finansman kaynakları kullanılabilmektedir.

Net borç/FAVÖK oranı hedefi TMS 29 hariç 1,3-1,5x seviyelerindedir ve FAVÖK üretimi arttıkça bu oranın daha hızlı düşeceği öngörülmektedir. Sektörde hammaddelerde (sunta, sünger, kumaş, insan) doğrudan borçlandırma sistemi ve teminat mektubu olmadan mal verilmemesi ve konkordatoların artması gibi zorluklar bulunmaktadır. Bu durumun pozitif etkisini görece küçük şirketlerin konkordato ilan eden şirketlerden en Pazar payı kazanımı potansiyeliyle görebileceğini düşünmekteyiz.

Şirket, Türkiye ve Ortadoğu pazarına odaklanarak pazar payı ve üretimleri yakından takip etmektedir. Tüketici davranışlarında yeni jenerasyonla birlikte ürünleri uzun süre kullanma eğiliminin azaldığı ve daha düşük metrekarelerde yaşam alanlarının artmasıyla mobilya alım alışkanlıklarının değiştiği gözlemlenmektedir. Şirketin Doğtaş-Kelebek-Lova olmak üzere markalarına baktığımızda Lova(yatak) grubunda yıllık %63’lük güçlü büyümenin önemli bir katalizör olacağını düşünmekteyiz. Şirketin satışlarının %89’u franchise tarafından geldiğini önümüzdeki dönemde ise perakende payının %10’un aşağısına gelmesini beklemektedirler.

Şirket, sürdürülebilirlik ve maliyet tasarrufu amacıyla önemli adımlar atmıştır. Fabrikaların çatısına kurulan 9,6 MW'lık GES ile elektrik ihtiyacının %90'ını karşılamayı hedeflemektedir. Bu GES projesi brüt kara %0,5-%0,6 marj sağlamaktadır.

Sonuç olarak, sektör süreçlerden olumsuz etkilense dahi mobilya talebinin Haziran ayı gibi hareketlenmesini beklediğimiz için iyileşmenin kademeli geleceğinden görüşmeyi sınırlı olumlu değerlendirmekteyiz. Doğanlar Mobilya için önümüzdeki süreci yatırımların tamamlanıp gider optimizasyonu evresine geçilip verimlilik artışı sürecinin izleneceği bir döneme doğru evrildiğini söyleyebiliriz.

Doğanlar Mobilya DGNMO 15 Mayıs 2024 tarihinde 15,99 Lira zirve fiyattan düşüşe geçti. Hisse tam 13 aydır düşen trendde ve bu günlerde 6,10 Lira fiyat civarından işlem görüyor.

Hisse için Marbaş Menkul ayrıntılı bir inceleme raporu yayınladı ve hisse için sınırlı olumlu açıklamasını yaptı.

DGNMO günlük grafik:

Marbaş Menkul DGNMO raporu:

Doğanlar Mobilya – Sınırlı Olumlu

İkinci çeyrekte şirket, ilk çeyreğe göre daha pozitif bir performans sergilemekte ve bütçe beklentilerine paralel ilerlemektedir. Geçtiğimiz yılki belediye seçimlerinin neden olduğu olağanüstü dönem bu yıl yaşanmamış, ancak TMS 29 etkisi ve %30'luk asgari ücret artışı nominal büyümeyi etkilemiştir. Şirket, yılın geri kalanında ara dönem asgari ücret artışı beklemiyor ve kurdaki büyük dalgalanmaların olmaması kaydıyla her çeyrekte iyileşen bir trend öngörüyor.

Finansman giderlerinde POS giderleri önemli yer tutmakta olup, satışların büyük çoğunluğu 6-9 taksit aralığında kredi kartıyla gerçekleşmektedir. Bu durum, referans faiz oranlarındaki artışlarla (%12-18) birlikte finansman giderlerini yükseltmektedir. Şirketin projeksiyonuna baktığımızda pazar payını %4,3'ten 5 yıl içerisinde %8-9'a çıkarmayı hedeflemektedir. Şirketin toplam satışlar içerisinde ihracat payı hedefi ise 2025 yılında %8 olup 5 yıllık planda %25’lere çıkartmayı hedeflemektedir.

Şirket, satış ve pazar payı odaklı agresif olmayan, sürdürülebilir bir büyüme stratejisi izlemektedir. Bir diğer önemli unsur ise sektörel baktığımızda 2019-2024 arasında Türkiye Mobilya Pazarının %2.91 bileşik büyüme gösterirken Doğan Mobilya’nın sektörün çok üzerinde %23.7 büyümesi dikkat çekicidir. Karlılığı düşük mağazalara yönelik aksiyonlar alınmakta, bankalarla hem kamu hem de özel sektörde güçlü ilişkiler sürdürülerek kredi erişiminde sorun yaşanmamaktadır. En düşük POS hacimleri 1 milyar TL'nin üzerindedir ve ihracat reeskontu gibi daha uygun finansman kaynakları kullanılabilmektedir.

Net borç/FAVÖK oranı hedefi TMS 29 hariç 1,3-1,5x seviyelerindedir ve FAVÖK üretimi arttıkça bu oranın daha hızlı düşeceği öngörülmektedir. Sektörde hammaddelerde (sunta, sünger, kumaş, insan) doğrudan borçlandırma sistemi ve teminat mektubu olmadan mal verilmemesi ve konkordatoların artması gibi zorluklar bulunmaktadır. Bu durumun pozitif etkisini görece küçük şirketlerin konkordato ilan eden şirketlerden en Pazar payı kazanımı potansiyeliyle görebileceğini düşünmekteyiz.

Şirket, Türkiye ve Ortadoğu pazarına odaklanarak pazar payı ve üretimleri yakından takip etmektedir. Tüketici davranışlarında yeni jenerasyonla birlikte ürünleri uzun süre kullanma eğiliminin azaldığı ve daha düşük metrekarelerde yaşam alanlarının artmasıyla mobilya alım alışkanlıklarının değiştiği gözlemlenmektedir. Şirketin Doğtaş-Kelebek-Lova olmak üzere markalarına baktığımızda Lova(yatak) grubunda yıllık %63’lük güçlü büyümenin önemli bir katalizör olacağını düşünmekteyiz. Şirketin satışlarının %89’u franchise tarafından geldiğini önümüzdeki dönemde ise perakende payının %10’un aşağısına gelmesini beklemektedirler.

Şirket, sürdürülebilirlik ve maliyet tasarrufu amacıyla önemli adımlar atmıştır. Fabrikaların çatısına kurulan 9,6 MW'lık GES ile elektrik ihtiyacının %90'ını karşılamayı hedeflemektedir. Bu GES projesi brüt kara %0,5-%0,6 marj sağlamaktadır.

Sonuç olarak, sektör süreçlerden olumsuz etkilense dahi mobilya talebinin Haziran ayı gibi hareketlenmesini beklediğimiz için iyileşmenin kademeli geleceğinden görüşmeyi sınırlı olumlu değerlendirmekteyiz. Doğanlar Mobilya için önümüzdeki süreci yatırımların tamamlanıp gider optimizasyonu evresine geçilip verimlilik artışı sürecinin izleneceği bir döneme doğru evrildiğini söyleyebiliriz.