Ereğli EREGL İçin 36,20 Lira Hedef Fiyat!

Ereğli EREGL İçin 36,20 Lira Hedef Fiyat! Borsamızın lokomotif hissesi EREGL için hedef fiyat raporu yayınlandı. Hisse için beklentiler büyük

Ereğli EREGL İçin 36,20 Lira Hedef Fiyat! Borsamızın lokomotif hissesi EREGL için hedef fiyat raporu yayınlandı. Hisse için beklentiler büyük.

Kuveyt Türk Yatırım EREGL için hedef fiyat raporu ve beklentilerini yayınladı. Hissede %44 prim potansiyeli var.

Kuveyt Türk Yatırım EREGL raporu:

Sektörel Gelişmeler.

Ekonomik aktivitedeki zayıf görünümün ve talepteki daralmanın sürmesi demir çelik sektörünün operasyonelleri üzerinde baskı oluşturmaya devam ediyor. Son dönemde, Çin, Hindistan, Japonya ve Rusya menşeli sıcak haddelenmiş yassı çelik ithalatına yönelik damping önlemleri devreye alınmıştır. Çin ve Avrupa çelik talebinde olası bir toparlanmanın yanı sıra 2024 sonu veya 2025 başında uygulanması beklenen çelik ithalatına yönelik koruma önlemlerinin, yerli çelik üreticileri üzerindeki fiyat baskılarını hafifletmesi öngörülmektedir. 2025 yılında büyümekte olan ekonomilerde alt yapı çalışmalarının hız kazanması öngörülüyor. Bu gelişmeyle birlikte çelik talebinde önemli bir artış yaşanabilece ğini de ğerlendiriyoruz . Ayrıca, seçim sonuçlarının ardından ABD ve Çin ticaret savaşının tedarik zincirinde aksamalara sebebiyet verebilece ğini düşünüyoruz . Son dönemde teşvik paketleriyle gündeme gelen Çin’in olası senaryoda yerel sanayiyi desteklemek amacıyla yeni politikaları devreye alması bekleniyor. Bu durumun önümüzdeki dönemde dünya çelik talebi ve fiyatları üzerinde etkili olaca ğını öngörüyoruz . Ere ğli’nin güçlü pazar payı ve stratejik yatırımlarıyla ön e çıkabilece ğini de ğerlendiriyoruz .

Yatırımlarla Büyüme Hedefi .

Şirket faaliyet alanlarını büyütme, hammadde dışa ba ğımlılı ğı azaltma ve enerji verimlili ğini artırmak adına yatırım çalışmalarını sürdürüyor . Karbonsuzlaşma çalışmalarına hız veren Erdemir 2050 yılında net sıfır emisyona ulaşmayı hedefliyor . Yeşil dönüşüm adımlarını şekillendiren Erdemir, 2030 yılına kadar baz yıl olarak belirledi ğ i 2022 yılına göre ton başına karbon emisyonunu %25 , 2040 yılına kadar %40 oranında azaltmayı hedefliyor . Erdemir, 2022 yılında yıllık 3 milyon ton pelet üretim hedefiyle 550 milyon USD maliyetli yeni bir peletleme tesisi kurma kararı aldı . Grup, projenin tamamlanması halinde pelette %80 -85 oranında kendine yetebilir hale gelmesini bekliyor . Bu stratejik hamlenin sektör içerisinde önemli yeri olan ham maddede dışa ba ğımlılı ğı ciddi anlamda azaltması bekleniyor . Çalışmalarına devam edilen tesisin brüt kâra yıllık 200 – 250 milyon tutarında pozitif etki edece ğ i öngörülüyor . Kurumdan yapılan açıklamaya göre 2024 yılının 1,1 milyar dolarlık yatırımla kapanması bekleniyor .

Ton Başına FAVÖK, HRC fiyatları ve De ğerlendirme .

Operasyonel performans açısından yakından izlenen ton başına FAVÖK yıllık %36 ve çeyreklik %30 düşerek 71 USD /tona geriledi .

( 2 Ç24 : 101 , 3 Ç23 : 111 ) Çin, ekonomik büyümenin yavaşladı ğını gösteren veriler nedeniyle hem iç hem de dış piyasalardaki endişeleri dindirmek amacıyla bir dizi teşvik paketleri açıkladı . Hazırlanan pakette demir çelik sektörünü harekete geçirmesi amacıyla demiryolu inşaatlarına hız verilmesi bulunuyor . Bu haber akışının ardından demir çelik sektörünü yakından ilgilendiren Çin HRC fiyatları son 1 yılın en düşük seviyesinden yaklaşık % 8 yükselerek 485 ,50 USD düzeyinde işlem görüyor .

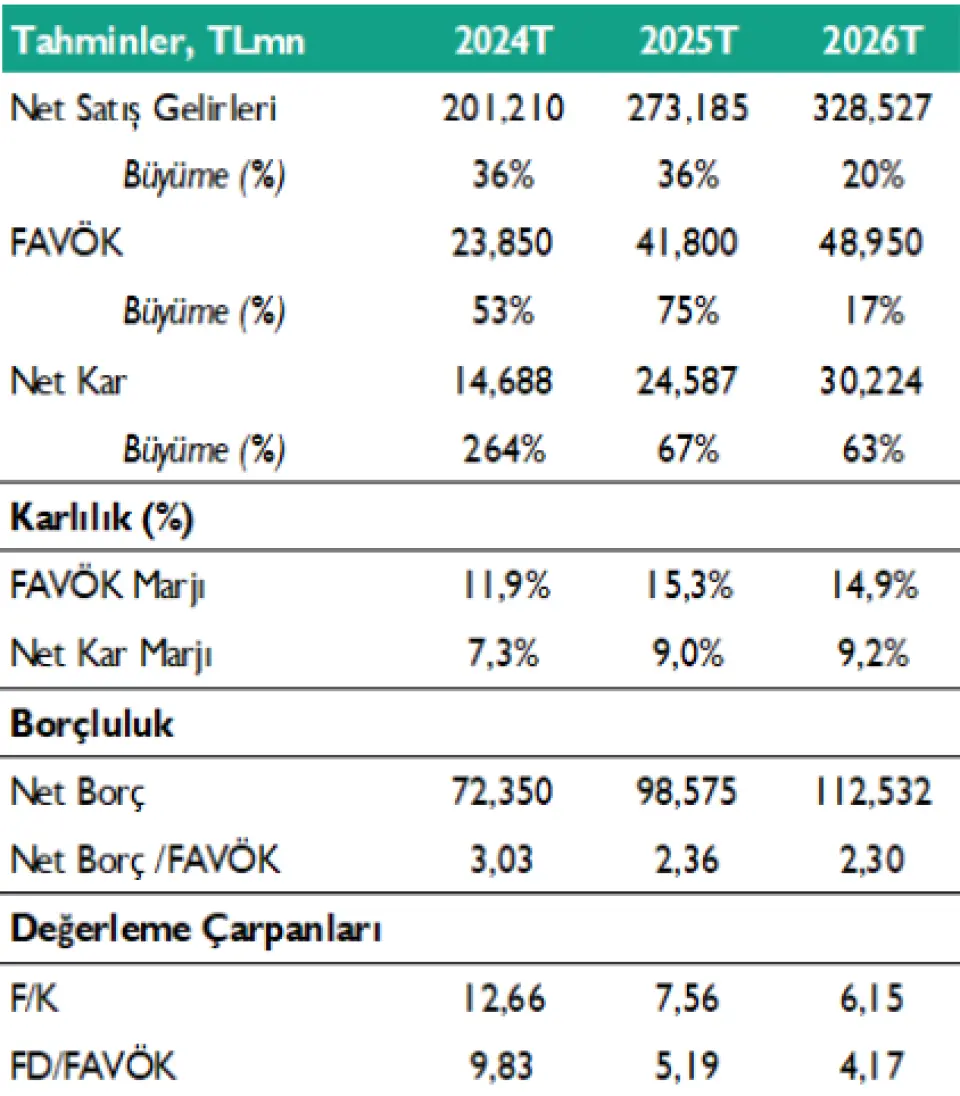

Gelişmeleri sektör adına olumlu buluyoruz . Ayrıca , İskenderun tesisisin tekrardan eski üretim ve satış hacmini yakalamasıyla birlikte yurt içinde ithalat baskısının azalmasının yassı çelik ürün a ğırlı ğı yüksek olan Ere ğli Demir Çeli ğ i ön e çıkartabilece ğini düşünüyoruz . Ere ğli’yi orta – uzun vadede be ğenmekle birlikte 36 ,20 TL hedef fiyat ile model portföyümüze ekliyoruz . Şirket’i benzer piyasa çarpan analizi yöntemiyle değerliyoruz . Şirket hisseleri 2025 T göre 7 ,56 x F/K, 5 ,19 x FD/FAVÖK çarpanlarıyla işlem görmektedir .