SPK %1,23729 Oranındaki Tahsisli Sermaye Artırımını Onayladı

Borsa İstanbul'un önde gelen hisselerinden SASA Polyester için büyük bir heyecanla beklenen sermaye artırım onayı geldi. SPK 535.5 milyon TL'lik bedelliyi onayladı.

Sermaye Piyasası Kurulu'nun (SPK) 28 Kasım 2024 tarihli 2024/54 sayılı bülteni, büyük bir merakla bekleniyordu. Merakla beklenen bültende 9 bedelsiz ve 1 bedelli sermaye artırımına onay verildi. Yatırımcılar tarafından heyecanla beklenen sermaye artırımı da bültende yer aldı.

Borsa İstanbul'un önde gelen hisselerinden SASA'nın bedelli sermaye artırımına SPK onay verdi.

Sasa Polyester Sanayi A.Ş.’nin (SASA) sermaye artırımı başvurusu, SPK'dan onay aldı. SASA'nın şarta bağlı sermaye artırımı başvurusu SPK'ca yapılan detaylı incelemeler sonrası uygun görüldü.

SASA'ya 535.5 Milyon TL'lik Nakit Girişi

Son dönemde SASA Polyester (SASA) yaptığı tahsisli sermaye artırımları ile gündeme gelmeye devam ediyor. Gelen SPK onayı sonrası patron şirkete 535.5 milyon TL daha nakit girişi sağlamış olacak.

SASA %1,23729 oranında tahsisli sermaye artırımı 2 Eylül 2024 tarihinde duyurmuştu.

Bir çeşit bedelli sermaye artırımı gibi olan tahsisli sermaye artırımları da Borsa gündemindeki yerini kouyor. Fakat bu bedelli sermaye artırımından tüm yatırımcılar değil de sadece belirlenmiş yatırımcılar yararlanabiliyor.

SASA'nın tahsisli sermaye artırımından yalnızca hakim ortak Erdemoğlu Holding faydalanabilecek.

Erdemoğlu Holding tarafından SASA Polyester'in kasasına 535.502.416 TL nakit girişi yapılacak. Bu ödeme karşılığında ise ödeme oranında borsada işlem görme hakkı doğacak.

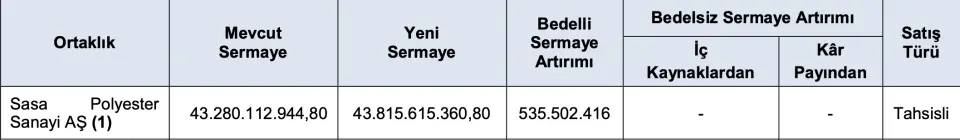

Şirketin sermayesi bu tahsisli sermaye artırımı ile 43.815.615.360,8 TL'ye yükselecek.

SPK'dan SASA Polyester Açıklaması

"SASA Polyester Sanayi AŞ’nin (Şirket) 43.280.112.944,80 TL olan çıkarılmış sermayesinin, ihraç etmiş olduğu 3.547.703.506 TL nominal değerli paya dönüştürülebilir tahvillerin (PDT) tamamının paya dönüştürülmek sureti ile itfası çerçevesinde yapılacak şarta bağlı sermaye artırımı kapsamında 43.815.615.360,80 TL’ye yükseltilecek."

"Bu sebep ile PDT ihracı aşamasında belirlenen şartlar kapsamında ve mevcut ortakların yeni pay alma hakları tamamen kısıtlanarak 1 TL nominal değerli 100 adet (1 lot) pay için 6,625 TL dönüştürme fiyatı üzerinden olmak üzere 100.000 TL birim nominal değerli bir adet PDT karşılığında 1.509.433,96 adet (15.094,34 lot) Şirket payı verilmek üzere PDT yatırımcısı Erdemoğlu Holding AŞ’ye tahsisli olarak ihraç edilecek 535.502.416 TL nominal değerli paylara yönelik ihraç belgesinin Kurul'ca onaylanması talebinin olumlu karşılanması kararlaştırıldı."