Turkcell Hissesi 167,60 Lira Olacak! Kurum Açıkladı

Turkcell Hissesi 167,60 Lira Olacak! Kurum Açıkladı. Tera Yatırım hisse için hedef fiyat raporu yayınladı ve %71 kazanç performansı gördüğünü duyurdu.

Turkcell Hissesi 167,60 Lira Olacak! Kurum Açıkladı. Tera Yatırım hisse için hedef fiyat raporu yayınladı ve %71 kazanç performansı gördüğünü duyurdu.

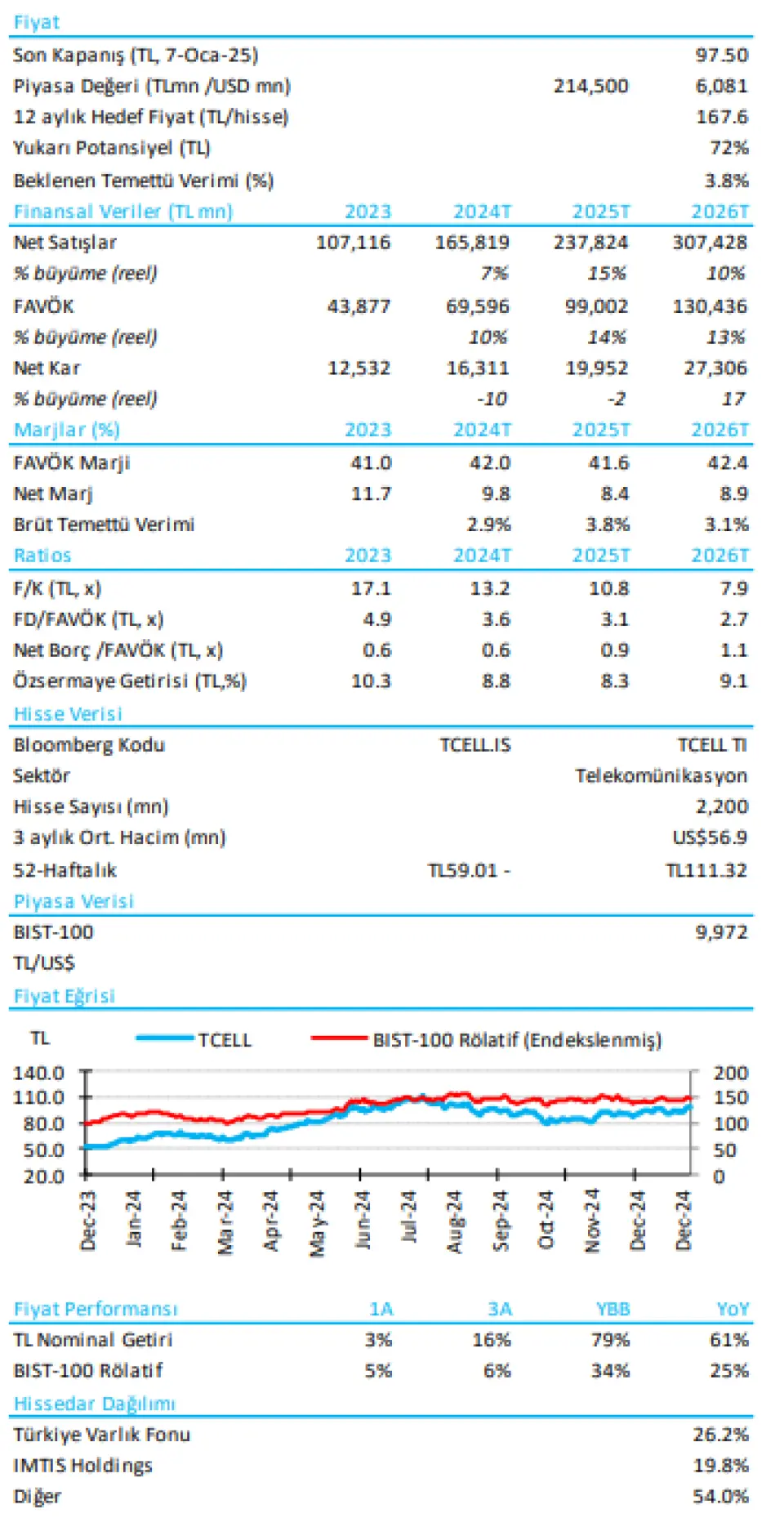

TCELL için 167,60 Lira hedef fiyat verildi. Bu rakam hissede %71 kazanç performansı barındığı anlamına geliyor. TCELL son günlerde borsada 98 Lira civarında işlem görüyor.

Tera Yatırım TCELL raporu:

Tera Yatırım TCELL raporu:

Yüksek mobil ARPU’lar ile güçlü marj potansiyeli...

Takip ettiğimiz şirketler listesine “Endeks Üstü Getiri” önerisiyle ekliyoruz…

TCELL için 12 aylık (temettü hariç) hedef fiyatını hisse başına 167.6 TL olarak belirliyoruz, bu da Türk Lirası cinsinden %72'lik bir yükseliş potansiyeline işaret ediyor.

Pozitif reel ARPU büyümesi…

Turkcell’in 2025 yılı itibarıyla, tarifelerdeki artışların gecikmeli etkisiyle güçlü bir mobil ARPU büyümesi kaydedeceğini öngörüyoruz. Raporumuzda, şirketin mobil ARPU’sunun enflasyonla 12 aylık bir gecikmeyle paralel hareket ettiğini gösteriyoruz. Üç yıl süren avantajlı ara bağlantı giderlerinin sona ermesi ve personel maliyetlerinde olası bir artışa rağmen, 2025'te reel mobil ARPU'nun %10 oranında büyümesini bekliyoruz; bu da tarihsel olarak daha yüksek marjlar anlamına geliyor. Tarihsel enflasyon etkilerinin daha güçlü olması durumunda, %10’luk mobil ARPU varsayımımızın muhafazakar bir tahmin olabileceği kanaatindeyiz.

Yabancı payı %90’ın üzerinde olan tanınmış yerli oyuncu…

Türk hisse senetlerine yönelik mevcut zayıf yabancı ilgisinin yeniden canlanması durumunda, güçlü TL gelir yapısı sayesinde yabancı sermaye yatırımcılarının dikkatini çekebileceğini düşünüyoruz.

Öne çıkan veri merkezi işletmesi, yüksek marjlarla gelir çeşitlendirmesini arttırma potansiyeline sahip…

Turkcell’in veri ve bulut hizmetleri, dört operasyonel veri merkezi tarafından desteklenerek toplam gelirlerin yalnızca %1,5'ini oluşturmaktadır. Bununla birlikte, 33 MW’lık etkin kapasitesi neredeyse tamamı kullanıma girmiştir (bu da fiyatlama açısından olumlu bir etki yaratmaktadır). Özellikle sermayesi güçlü yabancı oyuncular için önemli giriş engelleri arasında, veri merkezlerinin kurulumu için gereken uzun ve detaylı planlama ile inşaat süreci, finansal verilerin yurtiçinde tutulmasına dair düzenleyici hassasiyetler (örneğin, bankacılık sektörü) ve yüksek hızlı işlem sağlamak için gerekli olan coğrafi yakınlık (özellikle oyun sektörü müşterileri için) yer almaktadır.

Katalizörler:

1) Pozitif ARPU beklentilerimizin gerçekleşmesi,

2) Beklentilerin altında bir enflasyon oranı ve daha düşük 5G ihale maliyetleri, 3) Beklentilerin üzerinde bir mobil abone artışı.

Değerleme:

Değerlememizde, Turkcell'in uzun vadeli gelir kaynaklarına odaklanan bir İNA modeli kullanıyoruz. Bu yaklaşım, 5G ihaleleri, veri merkezleri ve bulut altyapısı gibi alanlarda önemli kısa vadeli yatırımları içeriyor.

Riskler:

Yükselen enflasyon riskleri, Turkcell'in reel operasyonel kârlılığını sınırlayabilir; Türk Lirası'nın değer kaybı, beklenenden yüksek 5G ihale maliyetleri ve telekom operatörleri arasındaki yoğunlaşan rekabet.