2024'te Hisse Senedi mi Yatırım Fonu mu Kazandırdı? Kim Kazançlı?

Yüzde 30 kâr eden de var yüzde 1400 kâr eden de… Haberin Detayları...

Para Ajansi

Para Ajansi

Hisse Senetleri:

Genel Bakış: 2024'te küresel hisse senedi piyasaları, artan enflasyon ve faiz oranları gibi makroekonomik endişelerle dalgalanmalarla karşı karşıya kaldı. Buna rağmen, bazı piyasalar ve sektörler hala önemli getiriler sundu.

ABD Piyasaları: S&P 500 endeksi, 20 Temmuz 2024 tarihi itibarıyla yıl başından bu yana yaklaşık %10 arttı. Teknoloji ve sağlık sektörleri öne çıkan performans gösterenler arasındaydı.

Türkiye Piyasaları: BIST 100 endeksi ise aynı dönemde yaklaşık %50 yükselerek önemli bir kazanç elde etti. Bu yükselişte banka ve enerji hisseleri ön plana çıktı.

Yatırım Fonları:

Genel Bakış: Yatırım fonları da 2024'te farklı performanslar sergiledi. Hisse senedi odaklı fonlar genel olarak endeksleri takip ederken, tahvil ve alternatif varlık fonları daha fazla istikrar sundu.

Hisse Senedi Fonları: Türkiye'de hisse senedi odaklı fonlar, BIST 100 endeksinin yükselişinden faydalanarak ortalama %25-30 civarında getiri sağladı.

Tahvil Fonları: Tahvil fonları ise faiz oranlarındaki artıştan etkilenerek getirilerini düşürdü. Son 12 ayda ortalama %10-15 civarında getiri sunan tahvil fonları, yatırımcılara istikrarlı bir gelir akışı sağlamaya devam etti.

Alternatif Varlık Fonları: Altın ve döviz gibi alternatif varlıklara yatırım yapan fonlar ise enflasyona karşı korunma arayan yatırımcılar için cazip bir seçenek haline geldi. Son 12 ayda altın fonları ortalama %20, döviz fonları ise ortalama %15 getiri sağladı.

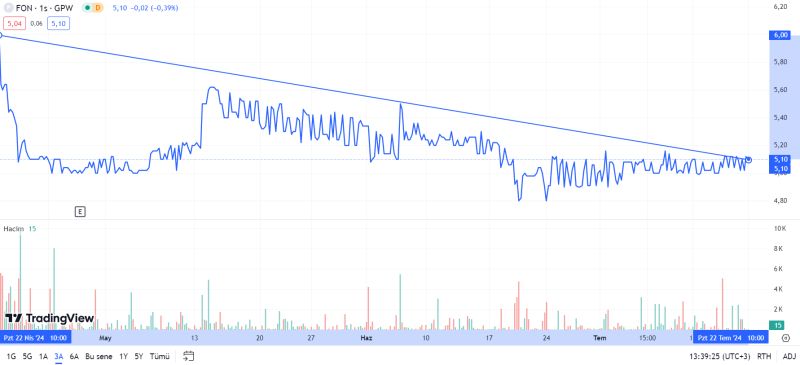

Son 3 ayda 9.786,03'ten 11.239,06'ya yapılan artış %14,85'dir BIST100 Hisseleri Grafiği:

Fon piyasası ise 3 ayda 6 TL'den 5.10 TL'ye düşmesi %15'lik bir düşüştür.

2024 yılı yatırımcılar için inişli çıkışlı bir yıl olsa da, bazı varlık sınıfları diğerlerinden daha iyi performans gösterdi. Peki, bu yıl şu ana kadar hisse senedi mi yoksa yatırım fonları mı daha fazla kazandırdı? Yatırımcılar için en iyi seçim hangisi?

Piyasa Uzmanlarının Açıklamaları:

ŞENAY ZEREN

2022’de yüzde 200’e yakın getiri sağlayan Borsa İstanbul, bu sene de yatırımcısını enflasyondan koruma yolunda. Bunun yanında yatırım fonlarındaki yükseliş oranları da dikkat çekiyor.

Her borsaya girenin kazanacağı gibi bir durum söz konusu olmazken, bu noktada sektör ve şirket seçiminin önemiyle beraber, finansal okuryazarlık öne çıkıyor. Yatırımcının borsada doğru şirket seçimi için, araştırma ve şirket faaliyet raporlarını okumalarının yanında, şirket hisselerini pahalı bir seviyeden almadığına dikkat etmesi kritik önemde bulunuyor. Bununla birlikte borsada büyük kazançların uzun vadeli yatırım ile mümkün olunabileceğini de unutmamak gerekiyor.

Eğer yatırımcı finansal okuryazarlığa sahip değilse ya da yeteri kadar bilgiye sahip ancak portföyünü yönetecek zamanı yoksa, bu noktada yatırım fonlarını yöneten profesyonellerle çalışması daha doğru bir seçenek olabiliyor. Böylelikle, kişi riskini minimize edebiliyor. Yatırım fonları, genel hatlarıyla portföyün çeşitlendirilmesi ilkesine dayanırken; hisse senedi fonları ise yüzde 80 ağırlıkla, pay senediyle yönetiliyor.

Yatırımcı, hangi aracı kurumla çalışıyor olursa olsun, Türkiye Elektronik Fon Dağıtım Platformu (TEFAS), üzerinden istediği kurumun fonuna kolaylıkla ve güvenle erişerek işlem yapabiliyor. Sermaye Piyasası Kurulu’nun ( SPK) izniyle Türkiye’de kurulmuş ve sermaye piyasasında faaliyette olan tüm yatırım fonlarına ulaşma imkânı sağlayan, 2015 yılında faaliyete geçen TEFAS, Takasbank tarafından işletiliyor.

Uskuay: Portföy şirketleri büyüme ve yatırım odaklı

● EKONOMİ’nin sorularını yanıtlayan Allbatross Portföy Fon Yöneticisi Gökhan Uskuay , “Bu soruyu, yılbaşından bu yana getirilere bakarak cevaplayabiliriz. BIST100 yılbaşından bu yana yüzde 40,50 seviyesinde bir artış gösterdi. BIST100 hisselerinin sadece 44 tanesi endeks üzerinde bir getiri sağladı. Yani, rastgele hisse senedi seçen bir yatırımcı yüzde 44 olasılıkla endeksi yenmiş olabilir. TEFAS’a açık, yüzde 80 minimum hisse taşıması zorunlu olan 81 hisse senedi yoğun fonun 17 tanesi endeksin altında getiride kalmış. Yani, ‘Rastgele BIST100 hissesine yatırım yapanların yüzde 44’ü endeks üstü getiri sağlarken, rastgele fona yatırım yapanların yüzde 79’u endeks üstü getiri sağladı’ sonucuna ulaşabiliriz. Yatırımcının, fonlara göre daha fazla getiri sağlamak için ödeyeceği donanım, data, işlem komisyonu, elektrik, her şeyden önemlisi ailesinden ve kendisinden ayıracağı zaman ile stres yönetiminin ekstra götürüleri olduğunu da unutmamak lazım” sözleriyle değerlendirdi. Uskuay şöyle devam etti:

“Portföy yöneticileri, geçmiş deneyimleri ve bilgiye erişimleri ile bireysel yatırımcılara göre daha tecrübeli ve profesyonel. Geçtiğimiz yıl yönetmeye başladığım fonum yüzde 248 getiri sağlarken, BIST100 yüzde 144,5 getiri sağlamıştır. Aradaki getiri farkı; risk yönetimi, hisse ve sektör seçimleri ile tecrübeden kaynaklanmaktadır. 20 yılı aşkın bir çalışma sonucu emekli olmuş, eski bir aracı kurum çalışanı olarak şunu söyleyebilirim; aracı kurumlar kârlarını işlem komisyonu ile maksime ederken, portföy yönetim şirketleri daha getiri ve büyüme odaklıdır."

Hangisi Daha Kazandırdı?

Yatırım hedefleriniz, risk toleransınız, piyasa bilginiz ve yatırım sürecine ayırabileceğiniz zaman gibi faktörler; hangi enstrümana yönelmenizin daha sağlıklı olacağı konusunda da belirleyicidir. Her iki yatırım aracının da kendine has özellikleri ve yatırımcılara sunduğu farklı avantajlar ve dezavantajlar vardır. Bu nedenle seçiminiz genel olarak kişisel finansal durumunuz ve yatırım tercihlerinizle ilintili olmalıdır.

Eğer yüksek risk toleransına sahipseniz ve belirli şirketlerin ya da sektörlerin performansına doğrudan yatırım yaparak potansiyel olarak yüksek getiriler elde etmeyi hedefliyorsanız hisse senetleri sizin için daha uygun bir seçenek olabilir. Hisse senetleri, yatırımcılara şirket karar süreçlerine katılma ve kâr payı alma gibi haklar sunar, ayrıca uzun vadede sermaye artışı sağlama potansiyeline sahiptirler.

Buna karşılık eğer daha düşük riskli, çeşitlendirilmiş bir portföy arayışındaysanız ve yatırımlarınızın profesyonel bir şekilde yönetilmesini tercih ediyorsanız yatırım fonları sizin için daha uygun olabilir. Fonlar, yatırımcılara çeşitlendirme ve profesyonel yönetim gibi avantajlar sunar ve genellikle hisse senetlerine kıyasla daha düşük riskli kabul edilirler.

Kişisel finansal hedefleriniz, yatırım süreniz ve piyasa hakkındaki bilgi düzeyiniz gibi faktörleri göz önünde bulundurarak hisse senetleri ve yatırım fonları arasında tercih yapabilirsiniz. Her iki seçeneğin de avantajlarını ve potansiyel risklerini dikkatlice değerlendirerek kendi yatırım hedeflerinize en uygun olanı seçebilirsiniz.