Turkcell TCELL İçin Rapor Geldi 136,60 Lira Hedef

Turkcell TCELL İçin Rapor Geldi 136,60 Lira Hedef. Banka aracı kurumu, TCELL hissesine hedef fiyat raporu yayınladı. Hisseyi model portföyünde de bulunduran kurum hisseden umutlu.

Yayınlama Tarihi: 04.07.2025 15:00

—

Son Güncelleme: 04.07.2025 15:00

Turkcell TCELL İçin Rapor Geldi 136,60 Lira Hedef. Banka aracı kurumu, TCELL hissesine hedef fiyat raporu yayınladı. Hisseyi model portföyünde de bulunduran kurum hisseden umutlu.

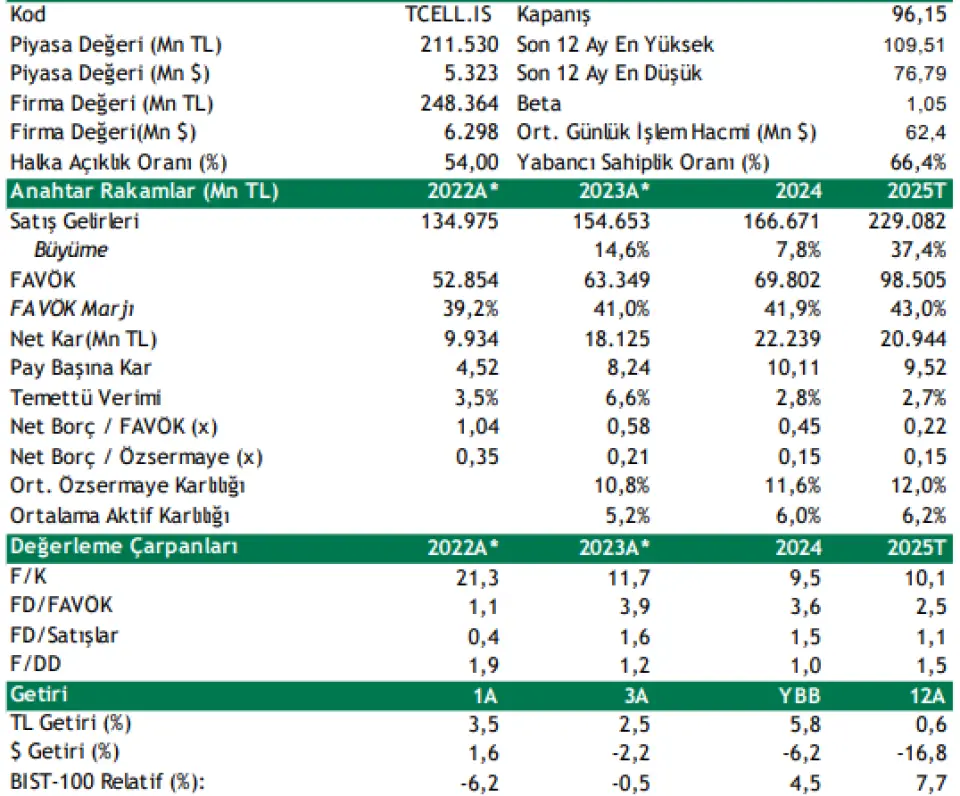

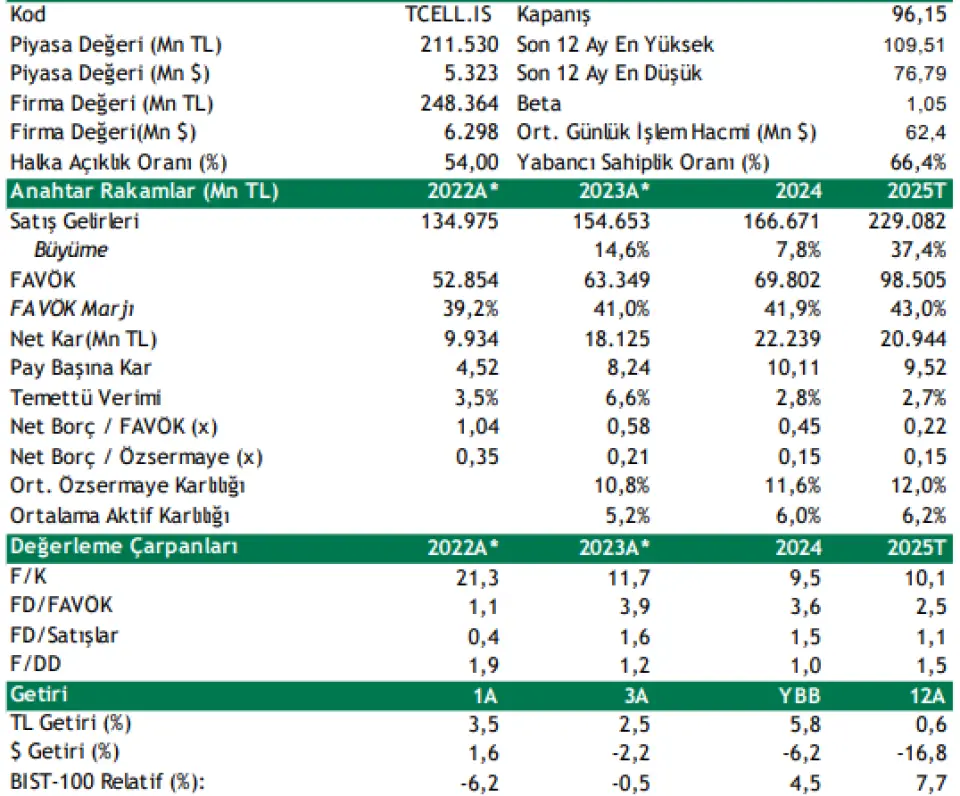

Şeker Yatırım TCELL hissesine 136,60 Lira hedef fiyat tespit etti. Bu fiyatla hissede oluşan kazanç potansiyeli %42,1 oldu.

Şeker Yatırım TCELL raporu:

Turkcell (AL, Hedef : 136.60 TL) Getiri Potansiyeli: %42,1

Kontratlı ürün yapısı nedeniyle zamların kullanıcılara peyderpey yansıması nedeniyle, 2024’de başlayan dezenflasyonist süreçte de Turkcell, reel olarak büyümeye devam etti.

Turkcell, enflasyon muhasebesi (TMS-29 etkisi) uygulanmış finansallarına göre 1Ç25 döneminde 3.082mn TL net kar açıkladı (1Ç24: 3.638mn TL %-15). Şirket’in TMS-29 etkisi dâhil satış gelirleri geçen yıla göre %13 artışla 47.962mn TL oldu. Güçlü ARPU ve abone tabanının etkisiyle gelirler büyümeye devam etti. TMS-29 etkisi dahil FAVÖK, 1Ç24’teki 17.614mn TL’ye kıyasla %19 artışla 20.959mn TL seviyesine ulaştı. FAVÖK marjı %43,7 (beklentimiz: %42,3) oldu (1Ç24: %41,4).

Temettü: Turkcell, 2024 yılı net karından pay başına brüt 3,6363636 TL (net 3,0909091 TL) temettü dağıtılmasına karar vermişti. 20 Haziran 2025 tarihinde net 1,5454545 TL’si ödenmiş olup, kalan 2. taksit ise 26 Aralık 2025 tarihinde pay sahiplerine nakden ödenecek.

2025 beklentileri: Turkcell, 2025 yılında %7-9 aralığında gelir büyümesi, %41-42 aralığında FAVÖK marjı beklerken, operasyonel harcamaların gelire oranının 24% olması bekleniyor. Ayrıca Veri Merkezi-Bulut iş kolunda %32-34 gelir büyümesi bekleniyor. Beklentiler 2025 yılı enflasyonunun %30,5 seviyesinde gerçekleşeceği varsayımına dayanmaktadır.

2025 yılında, mobil ARPU’da son dönemde gözlenen yavaşlamayı da göz önüne alarak, dezenflasyonist süreç ve rekabetçi fiyatlama ortamı nedeniyle; ARPU ve gelir tarafında reel büyüme sürse de normalleşme bekliyoruz. E-sim gibi alternatif iletişim yöntemleri mobil abone bazındaki genişleme üzerinde risk oluşturuyor. Bununla beraber Genişleyen faturalı abone tabanı ve müşterileri daha yüksek paketlere geçirme başarısının söz konusu riskleri dengeleyebileceğini düşünüyoruz.

TCELL hissesi için pay başına 136,60 TL seviyesindeki 12 aylık hedef fiyatımızı ve AL tavsiyemizi koruyoruz. Hedef fiyatımız son kapanış fiyatına göre %42,1 getiri potansiyeli sunarken AL tavsiyemizi koruyoruz.

Şeker Yatırım TCELL hissesine 136,60 Lira hedef fiyat tespit etti. Bu fiyatla hissede oluşan kazanç potansiyeli %42,1 oldu.

Şeker Yatırım TCELL raporu:

Turkcell (AL, Hedef : 136.60 TL) Getiri Potansiyeli: %42,1

Kontratlı ürün yapısı nedeniyle zamların kullanıcılara peyderpey yansıması nedeniyle, 2024’de başlayan dezenflasyonist süreçte de Turkcell, reel olarak büyümeye devam etti.

Turkcell, enflasyon muhasebesi (TMS-29 etkisi) uygulanmış finansallarına göre 1Ç25 döneminde 3.082mn TL net kar açıkladı (1Ç24: 3.638mn TL %-15). Şirket’in TMS-29 etkisi dâhil satış gelirleri geçen yıla göre %13 artışla 47.962mn TL oldu. Güçlü ARPU ve abone tabanının etkisiyle gelirler büyümeye devam etti. TMS-29 etkisi dahil FAVÖK, 1Ç24’teki 17.614mn TL’ye kıyasla %19 artışla 20.959mn TL seviyesine ulaştı. FAVÖK marjı %43,7 (beklentimiz: %42,3) oldu (1Ç24: %41,4).

Temettü: Turkcell, 2024 yılı net karından pay başına brüt 3,6363636 TL (net 3,0909091 TL) temettü dağıtılmasına karar vermişti. 20 Haziran 2025 tarihinde net 1,5454545 TL’si ödenmiş olup, kalan 2. taksit ise 26 Aralık 2025 tarihinde pay sahiplerine nakden ödenecek.

2025 beklentileri: Turkcell, 2025 yılında %7-9 aralığında gelir büyümesi, %41-42 aralığında FAVÖK marjı beklerken, operasyonel harcamaların gelire oranının 24% olması bekleniyor. Ayrıca Veri Merkezi-Bulut iş kolunda %32-34 gelir büyümesi bekleniyor. Beklentiler 2025 yılı enflasyonunun %30,5 seviyesinde gerçekleşeceği varsayımına dayanmaktadır.

2025 yılında, mobil ARPU’da son dönemde gözlenen yavaşlamayı da göz önüne alarak, dezenflasyonist süreç ve rekabetçi fiyatlama ortamı nedeniyle; ARPU ve gelir tarafında reel büyüme sürse de normalleşme bekliyoruz. E-sim gibi alternatif iletişim yöntemleri mobil abone bazındaki genişleme üzerinde risk oluşturuyor. Bununla beraber Genişleyen faturalı abone tabanı ve müşterileri daha yüksek paketlere geçirme başarısının söz konusu riskleri dengeleyebileceğini düşünüyoruz.

TCELL hissesi için pay başına 136,60 TL seviyesindeki 12 aylık hedef fiyatımızı ve AL tavsiyemizi koruyoruz. Hedef fiyatımız son kapanış fiyatına göre %42,1 getiri potansiyeli sunarken AL tavsiyemizi koruyoruz.