Dev Holdingin %200 Sermaye Artışı SPK Onayı Aldı!

Sermaye Piyasası Kurulu (SPK) borsa holding şirketinin %200 sermaye artışını onayladı.

Para Ajansi

Para Ajansi

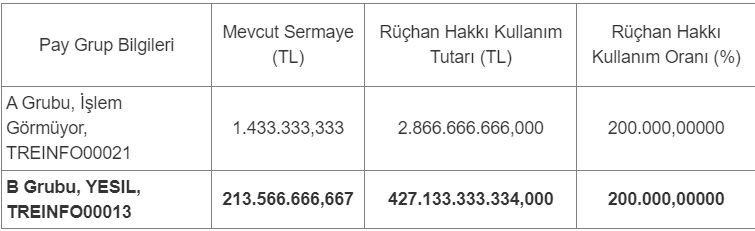

Sermaye Piyasası Kurulu ( SPK) Yeşil Yatırım Holding'in (YESIL) %200 bedelli sermaye artırım kararını onayladı.

Holding mevcut 215.000.000 Lira olan sermayesini %200 bedelli artırarak 645.000.000 Liraya çıkartacak.

Yeni sermayeyi temsil eden 430.000.000 Lira nominal hisse yani 430 milyon lot hisse, hak sahibi yatırımcılara 1 TL nominal fiyattan satılacak.

Bedelli sermaye artırımı için şirket tarafından her hangi bir tarih henüz açıklanmadı. Şu anda hesabında YESIL hissesi olmayan yatırımcılar da bu bedelli sermaye artırımından yararlanabilir. Şirket tarafından açıklanacak sermaye artırımı tarihine kadar hisseyi borsadan satın alan bütün yatırımcılar bu bedelli sermaye artımından yararlanabilecektir

Bedelsiz sermaye artırımlarında olduğu gibi bedelli sermaye artırımlarında da hissenin borsada işlem gören fiyatı verilen bedelli oranında azalır. Bu fiyat sermaye artırımında 1 gün önceki kapanış fiyatına göre hesaplanır.

YESIL bedellisinden yararlanmak isteyen bir yatırımcının, sermaye artırımı sonucu hesabındaki 100 lot YESIL hissesi 300 lot olurken, yatırımcının bu hisseler için ödemesi gereken ücret 200 Lira olacaktır.

Sermaye artırımı sonucu, hissenin borsadaki fiyatı da değişecektir. Hissenin yarın bedelli sermaye artırımı yapacağını ve 4 Lira kapanış yaptığını farzedersek, hissenin yeni borsa işlem fiyatı 2 Lira olacaktır.

Bedelli Sermaye Artırımı Nedir?

Şirketler yeni yatırım alanlarına girme ve ek finansal kaynaklara erişim sağlama gibi amaçlarla zaman zaman sermaye artırımına gider. Sermaye artırımı bedelli ve bedelsiz sermaye artırımı olarak iki yolla gerçekleşir. İsteğe bağlı veya zorunlu olarak gerçekleştirilen sermaye artırma süreci sonunda şirketler özellikle uzun vadede değer kazanabilir. Bu içerikte yer yer bedelsiz sermaye artırımı konusuna da değinerek bedelli sermaye artırımı hakkında detaylı bilgi sunacağız.

“Bedelli sermaye artırımı nedir?” sorusu bir şirketin mali yapısını güçlendirmek, sermaye ihtiyaçlarını karşılamak amacıyla gerçekleştirilen finansal bir süreç olarak yanıtlanabilir. Bedelli sermaye artırımı bir şirketin var olan hisse senetlerinin nominal değerini veya yeni çıkarılan hisse senetlerinin nominal değer üzerinden artırılmasını amaçlar. Bu durumda şirketin esas sermayesine karşılık gelen hisse senetlerinin bedelleri ödendikten sonra yeni hisse senetleri çıkarılır.

Bir şirkette bedelli sermaye artırımı Genel Kurul tarafından alınan kararla gerçekleştirilir. Süreçte şirketin mevcut ortaklarına öncelik tanınarak onların yeni hisse senetlerini satın alabilmelerine olanak sağlanır. Ortakların sermaye artırımı için sermaye taahhütlerini artırmaları gerekir. Her şirket ortağı şirket bedelli sermaye artırımına gitmeden önce kendi payı oranında sürece katılma hakkı elde eder. Bu hak rüçhan hakkı olarak tanımlanır.

Şirketin mevcut ortakları belirlenen tarihler arasında rüçhan hakkını kullanmalıdır. Sahip oldukları rüçhan hakkının bedelini ödeyerek hisse senedine çevirebilir veya belirlenen tarihler arasında rüçhan haklarını satabilirler. Rüçhan hakkı kullanım süresi 15-60 gün arasında değişkenlik gösterir. Ortakların bu haklarını kullanmaları zorunlu değildir fakat sermaye artırımı sonrasında mevcut hisselerin şirketteki pay oranı değişebilir.

Bedelli Sermaye Artırımı Niçin Yapılır?

Şirketlerde bedelli sermaye artırımı çeşitli nedenlere bağlı olarak gerçekleştirilebilir. Aşağıda belirtilen gerekçeler ise sermaye artırma kararının en sık rastlanan nedenleridir:

Yeni projeler gerçekleştirmek

Şubelerin sayısını artırmak

Makine parkuru kurmak

Finansal yapıyı güçlendirmek

Riskleri yönetmek

Borçları kapatmak / Borç yükünü azaltmak

Yatırım planlarını hayata geçirmek

Yeni yatırımcılar çekmek

Şirketten gelen KAP açıklaması:

Şirket esas sözleşmesinin 7. maddesinin vermiş olduğu yetkiye dayanarak, Şirketimizin özkaynak yapısının güçlendirilerek bağlı ortaklıklarımıza yapılan yatırımları güçlendirmek ve yeni faaliyet alanlarındaki projelerin finansmanı amacıyla 2.250.000.000 TL kayıtlı sermaye tavanı içerisinde, her biri 1-TL nominal değerde 215.000.000 TL olan Şirketimizin çıkarılmış sermayesinin tamamı nakden karşılanmak suretiyle 430.000.000 TL nakit (bedelli) olarak %200 oranında artırılarak 645.000.000 TL ye çıkarılmasına,ilişkin başvurumuz Sermaye Piyasası Kurulu tarafından 28.08. 2024 tarihinde onaylanmış olup 28.08.2024 tarihli ve 2024/43 sayılı SPK bülteninde yayımlanmıştır.