Dönem Karı Düşen Şirkete 240.00TL Hedef Fiyat Verildi!

Şirkete yönelik değerlendirmede bulunan İntegral Yatırım, şirketin hissesi için hedef fiyatını paylaştı.

Edanur Aslan

Edanur Aslan

İntegral Yatırım, 10.05.2025 tarihinde Ülker Bisküvi Sanayi A.Ş. (ULKER) için finansal değerlendirme raporunu yayınladı. Hisse İçin 240.00 TL hedef fiyat verildi.

Şirketin hisseleri için "Şirketin artan net finansman gider yükü ve parasal kazancın bir önceki yıla göre 1.110 TL gerilemesi net dönem karı üzerinde baskı oluşturan unsurlar olurken, azalan vergi gideri ve yatırım faaliyetlerinden net gelirin yıllık bazda %54 artışla 2.814 milyon TL’ye yükselmesi, şirketin piyasa beklentisinin üzerinde net dönem karı açıklamasında belirleyici rol oynadı. ULKER için İNA modelimize göre hesapladığımız hedef fiyatımızı 240 TL seviyesinde koruyoruz."ifadelerini kullandı. Rapor ile ilgili ayrıntılar:

İntegral Yatırım ULKER Raporu

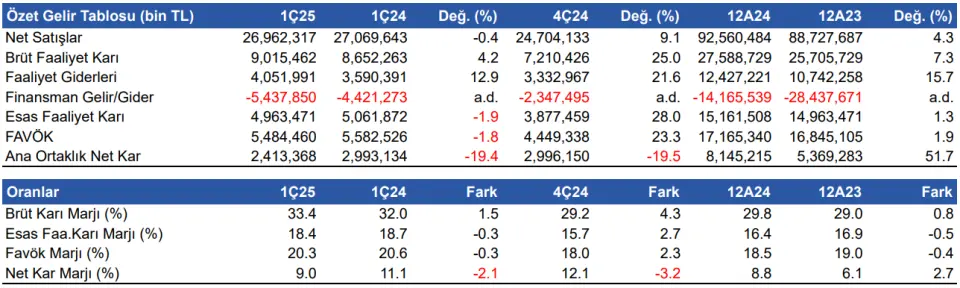

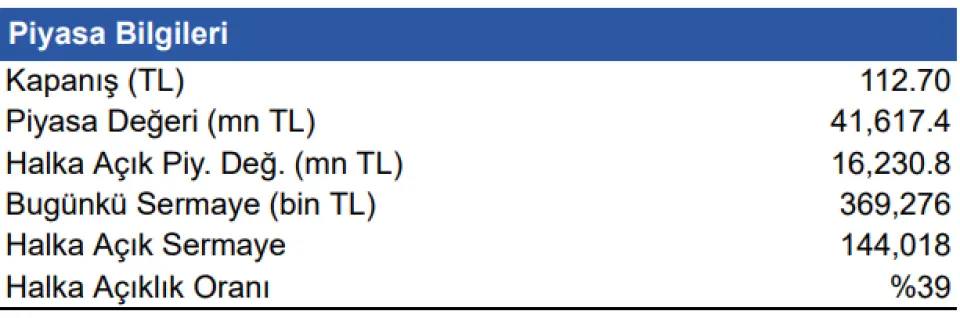

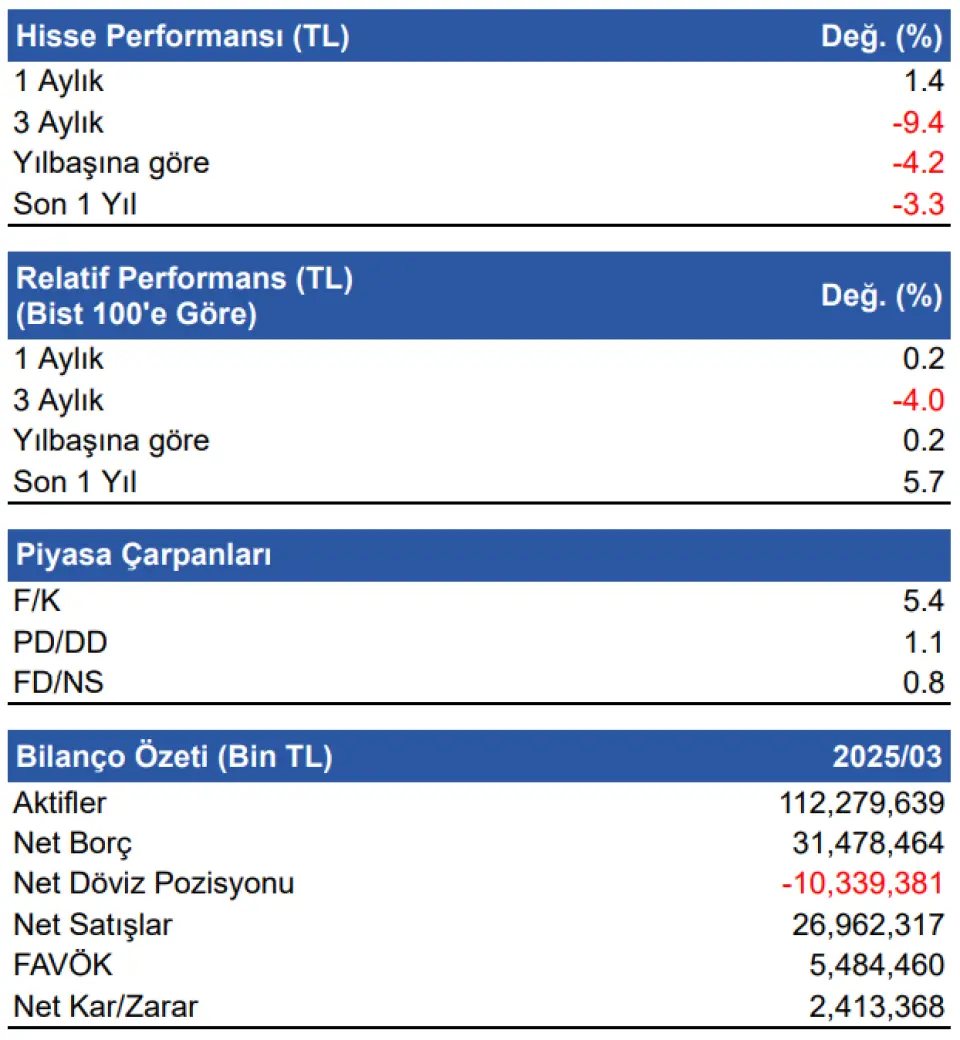

Ciro yıllık bazda %0,4 azalış gösterdi Şirketin 1Ç25 döneminde satış gelirleri, yıllık %0,4 azalış göstererek 26.962 milyon TL'ye geriledi. Piyasa beklentisi bu döneme 26.452 milyon TL satış geliri elde edilmesi yönündeydi. Bir önceki çeyreğe göre satış gelirleri %9 arttı. Brüt kar yıllık %4,2 artışla 9.015 milyon TL olurken, brüt kar marjı yıllık 1.5 puan artışla %33,4 seviyesinde gerçekleşti. Toplam ciro içerisinde yurtiçi satışlar %1’lik artış ile 25.559 milyon TL olurken, yurtdışı satışlar %14 daralma ile 3.920 milyon TL seviyesinde gerçekleşti. Ülker Bisküvi’nin toplam tonaj seviyesi ise 1Ç25 döneminde yıllık bazda 18 bin tonaj gerileyerek 182 bin tonaj oldu.

FAVÖK 5.484 milyon TL oldu FAVÖK yıllık bazda %1,8 azalış gösterirken, çeyreksel bazda %23,3 artış gösterdi ve 5.484 milyon TL oldu. Piyasa beklentisi şirketin bu dönemde 5.028 milyon TL FAVÖK elde etmesi yönündeydi. FAVÖK marjı da yıllık 0.3 puan azalışla %20,3 seviyesinde gerçekleşti. Bir önceki çeyrekte %18 FAVÖK marjı elde edilmişti.

Net borç pozisyonu artıyor Şirketin net borç pozisyonu 2024 yılının aynı dönemine göre %5,3 artarken, bir önceki çeyreğe göre %31,8 artarak bu dönemde 31.478 milyon TL olarak gerçekleşti. Net borç/FAVÖK rasyosu ise 2.0 seviyesine yükseldi. 31 Mart 2025 itibariyle şirketin 10.339 milyon TL döviz açığı bulunmaktadır.

1Ç25 dönemi itibariyle 55.421 milyon TL seviyesinde bulunan finansal borçların dağılımına baktığımızda, 35.521 milyon TL’lik kısmını uzun vadeli, 19.899 milyon TL’lik kısmını ise kısa vadeli borçlar oluşturdu. Toplam finansal borçların 55.157 milyon TL ile büyük bir kısmını USD ve Euro borçları oluşturmaktadır.

Şirketin nakit değerleri azaldı Şirketin nakit değerleri 2024 yıl sonuna göre 5.018 milyon TL azalarak 28.955 milyon TL oldu. İşletme faaliyetlerinden 5.714 milyon TL nakit çıkışı sağlandı. Yatırım faaliyetlerinden 550,3 milyon TL nakit girişi olurken finansman faaliyetlerinden 923,3 milyon TL nakit girişi oldu.

Değerlendirme & Hedef Fiyat Ülker Bisküvi’nin 2025 yılının ilk çeyreğinde piyasa beklentisinin üzerinde açıklamış olduğu FAVÖK ve net kar rakamını olumlu buluyoruz. Buna karşın azalan nakit değerleri ve artan net borçluluk ile Net borç/FAVÖK rasyosunun 2.0 seviyesine yükselmesi, bilançonun negatif unsurları olarak sıralanabilir. Şirketin artan net finansman gider yükü ve parasal kazancın bir önceki yıla göre 1.110 TL gerilemesi net dönem karı üzerinde baskı oluşturan unsurlar olurken, azalan vergi gideri ve yatırım faaliyetlerinden net gelirin yıllık bazda %54 artışla 2.814 milyon TL’ye yükselmesi, şirketin piyasa beklentisinin üzerinde net dönem karı açıklamasında belirleyici rol oynadı. ULKER için İNA modelimize göre hesapladığımız hedef fiyatımızı 240 TL seviyesinde koruyoruz.