Aydem Yenilenebilir Enerji halka arzı onaylandı Tüm detaylar!

SPK bülteninde halka arzı onaylanan şirketten yatırımcıları heyecanlandıran paylaşım geldi.

Şirket tarafından yapılan sosyal medya paylaşımına göre halka arzın yayınlanacak SPK bülteninde onaylanmasının beklendiği ifade edilmişti

Sermaye Piyasası Kurulu haftalık olarak yayınladığı bültende şirketin halka arzı onaylandı

Aydem Yenilenebilir Enerji halka arz süreci geçtiğimiz yıldan bu yana beklenmekteydi. Şirket tarafından yapılan açıklamaya göre 23 Şubat tarihinde şirket SPK’ya izahnamesini sundu. Son yılların en büyük halka arzlarından olması beklenen halka arzın tüm detayları!

Aydem Yenilenebilir Enerji

Talep Toplama Tarihi; 19-20-21-22 Nisan 2021 4 Gün Süreyle Talep Toplanacak

KOD:#AYDEM

Garanti Yatırım’ın sitesinde paylaşılan izahnameye göre şirketin arz detaylarında aşağıdaki başlıklar öne çıkıyor. İşbu yazıda yer alan tüm yazılar izahnameye göre derlenmiştir. izahnamede yer alan tüm bilgiler “planlanmaktadır, hedeflenmektedir, düşünülmektedir” Bilgilerde zaman içerisinde değişiklik söz konusu olabilir.

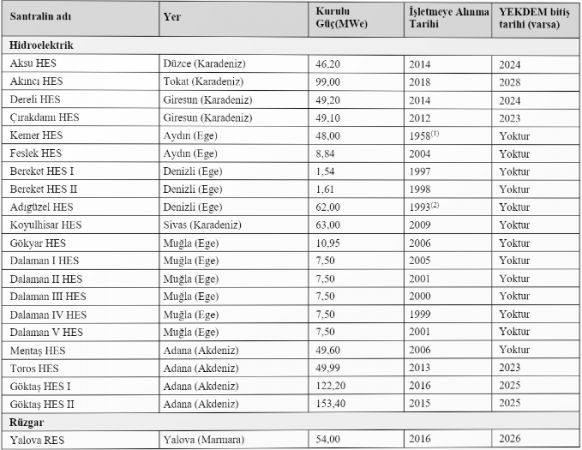

Şirket HakkındaŞirketten yapılan açıklamada, Aydem Yenilenebilir Enerji AŞ’nin 25 yenilenebilir enerji santrali ile toplam 1020 megavat kurulu güce ulaştığı aktarıldı.

Aydem Enerji’nin, yenilenebilir enerji üretimi alanında faaliyet gösteren şirketi Aydem Yenilenebilir Enerji olarak, doğal kaynakların, çevrenin ve gelecek nesillerin ihtiyaçlarının sürdürülebilirliğini gözeten yaklaşımımızla yenilenebilir enerjiyi odağımıza alıyoruz.

Şirket sitesinde yer alan bilgilere göre 1995 yılında Türkiye’nin ilk özel hidroelektrik santralini hayata geçirme cesaretiyle çıktıkları yolculuğunda, insanı odağa alan yenilikçi yaklaşımıyla bugün ve gelecek için daha iyisini aramaya, ülkemizin sürdürülebilir büyümesine katkı sağlamaya ve yenilenebilir enerji üretimiyle çevreye, topluma ve sonraki nesillere daha güzel bir gelecek hazırlamaya devam ediyor.

Türkiye geneline yayılmış, 25 yenilenebilir enerji santraliyle 1.020 MW kurulu güce ulaşarak yıllık 3.158 GWh enerji üretiyor. Hidroelektrik, rüzgar, jeotermal ve biyogaz santrallerimizle Türkiye’nin enerji ihtiyacını yenilenebilir enerji üretimiyle karşılıyor. Şirket, Portföyünde yer alan 23 enerji santralinin tasarımından mühendislik ve işletme aşamalarına kadar tüm yapım işlerini kendi çatısı altında yürütmekten gurur duyuyor.

Tüm santrallerinde Entegre Yönetim Sistemi (ISO 9001:2015, ISO 45001:2018, ISO 14001:2015, ISO 50001:2018) uygulanmaktadır.

Aydem Yenilenebilir Enerji Halka Arz Yöntemi ve detayları

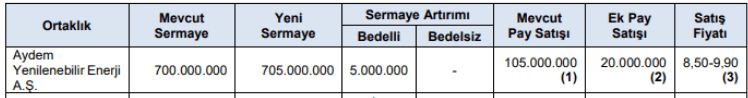

Aydem Yenilebilir Enerji halka arz sürecini hem sermaye artırımı hem de ortak paylarının satışı yolu ile tamamlamayı planlıyor. Toplamda 110.000.000 TL; ek satış da dahil olmak üzere 130.000.000 TL nominal değerli payı halka arz edecek şirketin 700.000.000 TL olan sermayesi, 5.000.000 TL artırılarak 705.000.000 TL’ye çıkarılacak.

Talep gelirse Ek Satış var

Talebin sunulandan çok olması durumunda yine mevcut ortaklardan olan Aydem Enerji Yatırımları A.Ş’ye ait 20.000.000 TL adet B grubu pay daha halka arz edilebilecek. Eğer Ek satışta gerçekleştirilirse toplamda 20 Milyon adet pay satışa sunulacak!

Bu sayı bir önceki halka arzlarda aşağıdaki şekildeydi, halka arz büyüklüğünde fark ortada

- Arzum 13.3 Milyon adet pay

- Işık Plastik 11.2 Milyon Adet pay

- Türk İlaç 25 Milyon Adet pay

Aydem Yenilenebilir Enerji Halka arz yöntemi?

Halka arzın büyüklüğü ek pay satışı ile birlikte toplamda 1,1 milyar TL – 1,3 milyar TL aralığında; şirketin halka açıklık oranı da, ek pay satışı ile birlikte toplam %18,44 olacak.

Halka arz konsorsiyum tarafından belirlenecek fiyat aralığı ile talep toplama ve en iyi gayret aracılığı yöntemiyle gerçekleştirilecek.

Paylar bir taban ve tavan fiyat aralığı belirlenerek bu fiyat aralığından yatırımcıların talepleri toplanır. Fiyat aralığı uygulanması durumunda, tavan fiyat ile taban fiyat arasındaki fark, taban fiyatın fazlasını aşmayacak şekilde belirlenir.

Halka arz Yurtiçi Bireysel ve Kurumsal, Yurtdışı Kurumsal yatırımcılara olacak şekilde dağıtımı yapılacak.

onaylı izahnameye göre Yurtiçi Bireysel Yatırımcılara dağıtım Orantısal Dağıtım Yöntemine göre yapılacak.

Burada önemli bir detay var. Dağıtım yönteminde ilk aşamada (yetmesi kaydıyla), talepte bulunan tüm Yurt İçi Bireysel Yatırımcılara (bir defadan fazla talepte bulunan yatırımcılara yatırımcı başına olmak üzere) birer adet pay verilecek, daha sonra Yurtiçi Bireysel Yatırımcılar için geri kalan tahsisat miktarının , kalan pay talep miktarına bölünmesi ile “Arzın Talebi Karşılama oranı bulunacaktır”. Bulunan Arzın talebi karşılama oranı her bir yatırımcıya ait kişisel talep ile çarpılacak ve paylar dağıtılacaktır.

Yurtiçi ve Yurtdışı Kurumsala dağıtım ise Konsorsiyum Liderleri ,Şirket ve Halka eden pay sahiplerinin kararına göre değişiklik gösterecek.

29 Nisan tarihi itibarıyla Borsa İstanbul’da işlem görmeye başlaması bekleniyor.

detaylara onaylı izahnameden ulaşabilrisiniz

Aydem Yenilenebilir Enerji Halka arz geliri ile ne yapmayı planlıyor?Taslak izahnamede Aydem Yenilebilir Enerji halka arz gelirinin net tutarı paylaşılmadı. Elde edilmesi planlanan gelir ile kurumsallaşma, Şirket değerinin ortaya çıkması, bilinirlik ve tanınırlığın pekiştirilmesi, şeffaflık ve hesap verilebilirlik ilkelerinin daha güçlü bir şekilde uygulanması, Şirketin Kurumsal kimliğini güçlendirilmesi hedeflenmektedir.

Şirket paylarının halka arz edilmesiyle gelirin tamamını mali borçluluğun azaltılması amacıyla geri ödemede kullanmayı planlamaktadır.

Konsorsiyum LiderleriŞirketin halka arzında konsorsiyum liderliğini Garanti Yatırım, İş Yatırım, Türkiye Kalkınma ve Yatırım Bankası ile Yapı Kredi Yatırım’ın üstleneceği belirtilen açıklamada, Halk Yatırım, Vakıf Yatırım ve Ziraat Yatırım’ın ise süreçte eş liderler olarak görev alacağı kaydedildi. Konsorsiyum üyeleri ise ilerleyen zamanda şirketlerin başvurularına göre belli olacak.

- Garanti Yatırım

- İş Yatırım

- Yapı Kredi Yatırım

- Halk Yatırım

- Vakıf Yatırım

- Ziraat Yatırım

Oransal dağıtım yöntemiyle gerçekleşecek halka arzda, konsorsiyum liderleri ve aracı kurumlar olmak üzere toplam 32 kurum iştirak edecek.

Finansal Raporlar ÖzetiŞirketin kayıtlı sermaye tavanı 2 Milyar TL seviyesinde bu sermayenin 700 Milyonu çıkarılmış öz sermaye durumunda. Şirketin halka arzının onaylanması durumunda hisseler Borsa İstanbul Yıldız Pazarda işlem görecek.

2021 yılı halka arz olacak şirketleri için bu yazımıza gidebilirsiniz

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi

PA -Ahmet Çetinkaya