BIMAS Hissesine 705 TL Hedef Fiyat Geldi

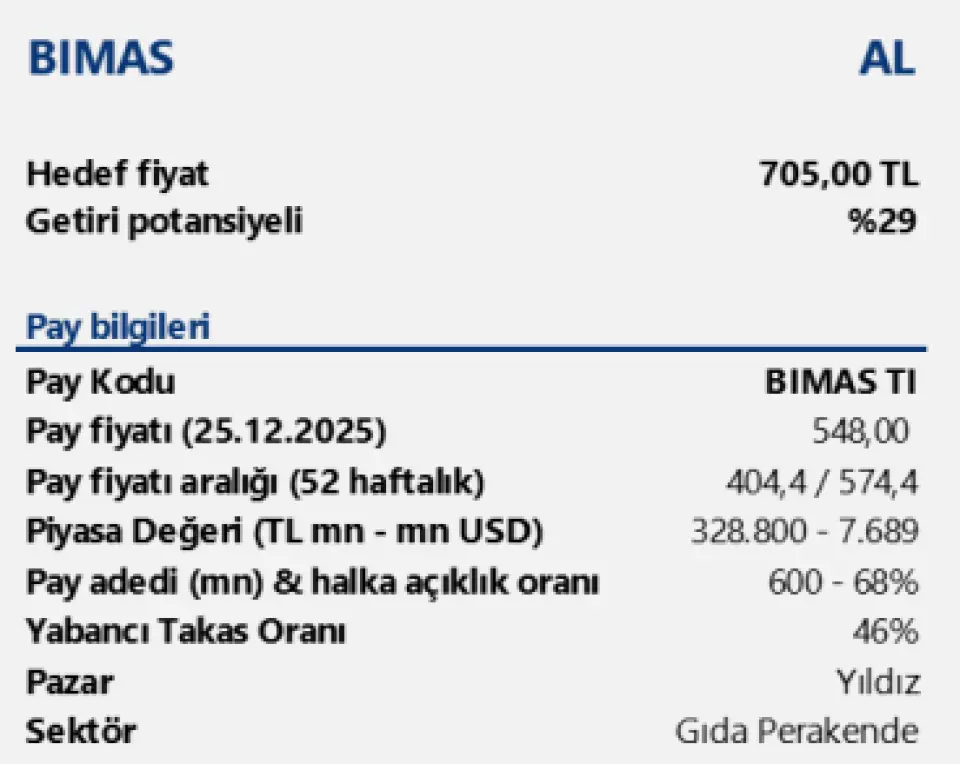

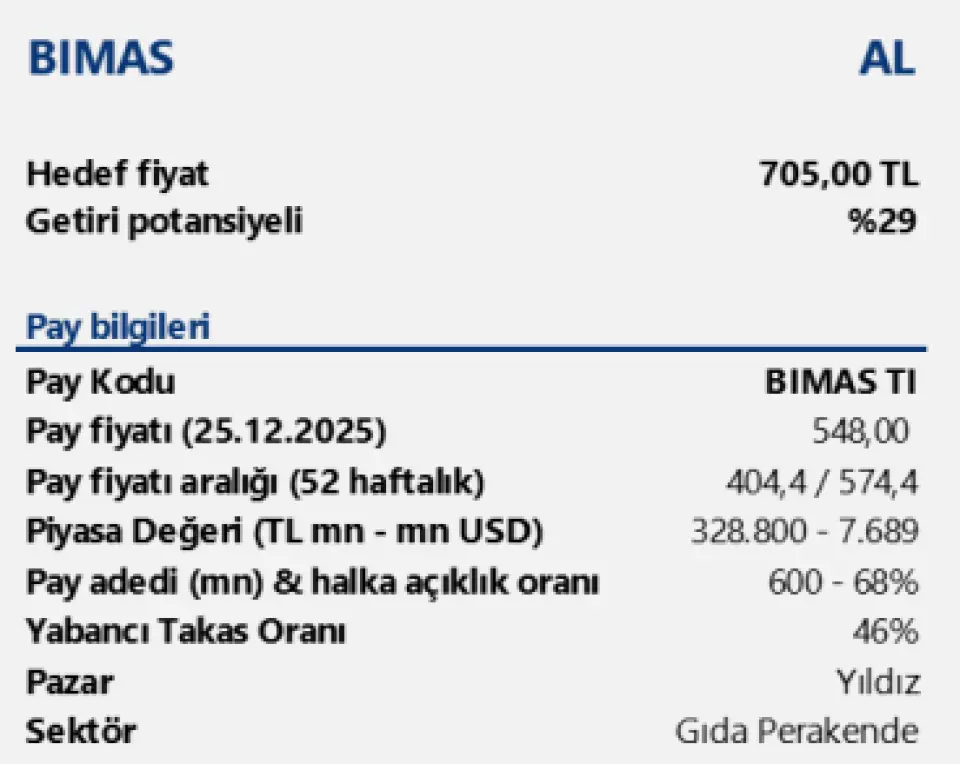

BIMAS Hissesine 705 TL Hedef Fiyat Geldi. Tacirler Yatırım BIMAS için hedef fiyat raporu yayınladı. Kurum hisseye 705 TL hedef fiyat verdi.

Yayınlama Tarihi: 06.01.2026 11:45

—

Son Güncelleme: 06.01.2026 11:45

BIMAS Hissesine 705 TL Hedef Fiyat Geldi. Tacirler Yatırım BIMAS için hedef fiyat raporu yayınladı. Kurum hisseye 705 TL hedef fiyat verdi.

Tacirler Yatırım BIMAS için %29 getiri potansiyeli tespit etti.

Tacirler Yatrıım BIMAS raporu

BİM Birleşik Mağazalar BİM Birleşik Mağazalar için 12 aylık hedef fiyatımızı 705,00 TL seviyesinde koruyor ve “AL” tavsiyemizi sürdürüyoruz.

2026 strateji çerçevemizde BİM’i; yüksek trafik, güçlü özel markalı ürün altyapısı ve ölçek ekonomisi sayesinde, dezenflasyon ortamında dahi sektörün üzerinde istikrarlı performans üretebilecek güçlü gıda perakendecilerinden biri olarak değerlendiriyoruz. Enflasyonun daha öngörülebilir bir patikaya oturmasıyla birlikte LFL (birebir mağaza satış performansı) metriklerinin daha sağlıklı bir zemine taşınmasını; buna paralel olarak karlılık ve nakit üretimi görünürlüğünün artmasını bekliyoruz.

2025, yılın ilk yarısında iç enflasyonun daha düşük seyri ve yüksek baz etkisi nedeniyle LFL tarafında sektör geneline kıyasla daha zayıf bir başlangıç görülse de, yılın ikinci yarısına doğru sepet büyümesinin güçlenmesi ve operasyonel disiplin sayesinde ivmenin yeniden toparlandığı bir dönem olmuştur. Bu dönemde BİM’in rekabetçiliğini koruması; güçlü tedarikçi pazarlık gücü ve verimli operasyon modeliyle birlikte brüt kar marjı dayanıklılığını desteklemiştir.

2026 görünümünde temel beklentimiz, büyüme kompozisyonunun daha dengeli hale gelmesidir: fiyat etkisinin görece azalmasıyla birlikte reel hacim ve trafik katkısının daha görünür hale gelmesini; mağaza açılışları ve satış alanı genişlemesinin büyümeyi desteklemesini öngörüyoruz. Bu ortamda operasyonel karlılığın ana taşıyıcısı; personel ve mağaza giderlerinde normalleşen baskı, verimlilik uygulamalarının sürekliliği ve tedarik zinciri disiplinidir. FILE formatının ölçeklenmeye devam etmesi ve format kırılımında verimli büyümenin sürmesi, konsolide büyümenin kalitesini artırabilecek tamamlayıcı bir unsur olmaya devam etmektedir. Faizlerde beklenen kademeli gerileme ise finansman giderleri üzerindeki baskıyı azaltarak operasyonel karlılığın net kara dönüşümünü destekleyen ikincil bir kaldıraç yaratabilir. Risk tarafında ise rekabetin promosyon / fiyat odaklı sertleşmesi, regülasyon kaynaklı olası fiyatlama kısıtları ve tüketimde beklenenden zayıf bir seyir yakından izlenmelidir.

Tacirler Yatırım BIMAS için %29 getiri potansiyeli tespit etti.

Tacirler Yatrıım BIMAS raporu

BİM Birleşik Mağazalar BİM Birleşik Mağazalar için 12 aylık hedef fiyatımızı 705,00 TL seviyesinde koruyor ve “AL” tavsiyemizi sürdürüyoruz.

2026 strateji çerçevemizde BİM’i; yüksek trafik, güçlü özel markalı ürün altyapısı ve ölçek ekonomisi sayesinde, dezenflasyon ortamında dahi sektörün üzerinde istikrarlı performans üretebilecek güçlü gıda perakendecilerinden biri olarak değerlendiriyoruz. Enflasyonun daha öngörülebilir bir patikaya oturmasıyla birlikte LFL (birebir mağaza satış performansı) metriklerinin daha sağlıklı bir zemine taşınmasını; buna paralel olarak karlılık ve nakit üretimi görünürlüğünün artmasını bekliyoruz.

2025, yılın ilk yarısında iç enflasyonun daha düşük seyri ve yüksek baz etkisi nedeniyle LFL tarafında sektör geneline kıyasla daha zayıf bir başlangıç görülse de, yılın ikinci yarısına doğru sepet büyümesinin güçlenmesi ve operasyonel disiplin sayesinde ivmenin yeniden toparlandığı bir dönem olmuştur. Bu dönemde BİM’in rekabetçiliğini koruması; güçlü tedarikçi pazarlık gücü ve verimli operasyon modeliyle birlikte brüt kar marjı dayanıklılığını desteklemiştir.

2026 görünümünde temel beklentimiz, büyüme kompozisyonunun daha dengeli hale gelmesidir: fiyat etkisinin görece azalmasıyla birlikte reel hacim ve trafik katkısının daha görünür hale gelmesini; mağaza açılışları ve satış alanı genişlemesinin büyümeyi desteklemesini öngörüyoruz. Bu ortamda operasyonel karlılığın ana taşıyıcısı; personel ve mağaza giderlerinde normalleşen baskı, verimlilik uygulamalarının sürekliliği ve tedarik zinciri disiplinidir. FILE formatının ölçeklenmeye devam etmesi ve format kırılımında verimli büyümenin sürmesi, konsolide büyümenin kalitesini artırabilecek tamamlayıcı bir unsur olmaya devam etmektedir. Faizlerde beklenen kademeli gerileme ise finansman giderleri üzerindeki baskıyı azaltarak operasyonel karlılığın net kara dönüşümünü destekleyen ikincil bir kaldıraç yaratabilir. Risk tarafında ise rekabetin promosyon / fiyat odaklı sertleşmesi, regülasyon kaynaklı olası fiyatlama kısıtları ve tüketimde beklenenden zayıf bir seyir yakından izlenmelidir.