Halka arz sonrası uçuşa geçen bu hissede neler oluyor? Hisse taban: Kayıp %40

Halka arz işlemleri geçtiğimiz Nisan ayında tamamlanan bu hissede son günlerde hareketli günler yaşanıyor Borsa’da son yılların en alıcılı dönemi yaşanırken bu hisse resmen eridi yatırımcılar hissede neler oluyor diye sormaya başladı Hissede son bir haftada kayıp %40 düzeyinde detaylar haberimizde

Halka arz hissede neler oluyor?

Borsa İstanbul’da son dönemde yaşanan yukarı yönlü ralli tüm zamanların rekorlarının kırılması sonrası birçok hisse olumlu etkilenirken bazı hisseler ise resmen çakıldı.

Son bir haftadaki performansı ile yatırımcısını üzen Penta Teknoloji hisselerinde hareketlilik dikkat çekici boyutlara ulaştı.

Nisan ayında halka arz sonrası yatay bir seyirle 30 TL bandında seyreden hissedeki hareketlilik Ağustos ayının ortalarından itibaren hız kazandı. Hızlı bir yükseliş ile önce 100 TL sonrasında ise 200 TL bandını geçen PENTA 259 TL ile tüm zamanların rekorunu kırdı.

09 kasım tarihi ile birlikte zirve fiyatını gören Penta’da o tarihten itibaren hızlı bir geri çekilme başladı. Son bir haftada yaklaşık %40 değer kaybına uğrayan hissedeki kayıplar devam etti ve bugün işlemde taban oldu.

Yatırımcıların hissede neler oluyor sorularının sormasına yol açtığı Penta’da şirket kaynaklarından fiyat hareketlerine yönelik herhangi bir açıklama yapılmadı.

Penta Hakkında

Penta Teknoloji1990 yılında kurulan kuruldu. Türkiye’nin teknoloji dağıtıcı şirketleri arasındadır. 2011 yılında, IT dağıtım sektörünün önde gelen isimlerinden Mersa Sistem ile stratejik ortaklık yaparak Yıldız Holding bünyesine katılan Penta Teknoloji; 2012 yılı sonunda Mersa Sistem ile Penta Teknoloji adı altında birleşmiştir. Medyasoft, Ekip Elektronik, Beyaz İletişim ve Sayısal Grafik şirketlerini satın alarak ürün çeşitliliğini artırmıştır.

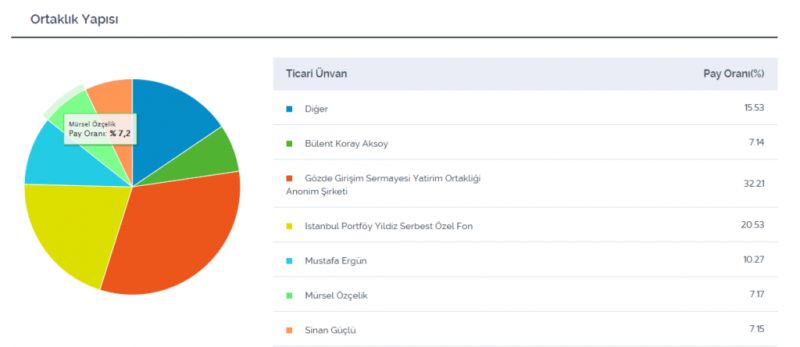

Dünyanın önde gelen teknoloji markalarının Türkiye’deki dağıtıcısı Penta Teknoloji’nin halka arz süreci tamamlandı. Şirket halka arzı kapsamında hem sermaye artırımı hemde ortak satışı ile pay ihraç edildi. Sermaye artırımı 31.724.000 Milyon TL’den 43.724.000 TL’ye çıkartılması ile 12 Milyon adet pay halka arzı edildi.

| 3 Aylık Hareketler | Minimum | Maksimum | Değişim |

|---|---|---|---|

| Fiyat Hareketi (TL) | 77,8 | 235 | 157,2 |

| Hacim Hareketi (Milyon TL) | 2,3 | 93,8 | 91,5 |

| mn TL mn $ mn TL | ||

|---|---|---|

| Mali Tablo | 2021/9 | 2021/9 |

| Özkaynaklar | 727,0 | 684,0 |

| Ödenmiş Sermaye | 43,7 | 43,7 |

| Net Kâr | 57,9 | 32,1 |

| F/K | A/D |

|---|---|

| FD/FAVÖK | 26,3 |

| PD/DD | 10,6 |

| FD/Satışlar | 1,4 |

| Yabancı Oranı (%) | 12,10 |

| Ort Hacim (mn$) 3A/12A | 2,2 / 2,3 |

| Piyasa Değeri | 7.686,7 mnTL |

| Net Borç | -49,4 mnTL |

Kaçınmanız Gereken 10 Yatırımcı Hatası ve Çözüm Yolları

Yatırım hataları pahalıya patlar, bu yüzden kaçınmak gerekir. Bunları en aza indirmek için gerekli deneyimi kazanırken kullanılabilecek iki yol vardır:

Akıllı Yol: Diğer kişilerin yatırım hatalarından ders almak.

Pahalı Yol: Kendi yatırım hatalarınızı yaparak, sert darbelere maruz kalmak.

Açıkçası kimse kendine ve yatırımına zarar vermeyi tercih etmez. Öyleyse, diğer insanların yatırım hatalarından ders almak mümkün olan en verimli öğrenme yöntemidir. Dolaylı yoldan öğrenmek, kayıp riskinizi azaltır, böylece daha fazla kar olanağınız olur ve finansal özgürlüğe giden yolculuğunuzu hızlandırır.

Yatırım Mühendisliği yaklaşımımızla yıllardır yatırımcı koçluğu verdiğimiz müşterilerimizden edindiğimiz tecrübeyle gördüğümüz en büyük on iki yatırım hatasını inceleyelim.

Öneri 1: Çeşitlendirin

Çeşitlendirme önemli bir risk yönetim aracıdır, ancak sadece uygun şekilde kullanıldığında. Çeşitlendirme, sadece portföye yeni katılacak varlığın farklı bir risk profiline sahip olması durumunda önem kazanır.

Örneğin, bir hisse senedi portföyünü çeşitlendirirken, altın, döviz, gayrimenkul, tahviller, emtialar ve düşük veya ters korelasyon gösteren vadeli kontratlar gibi ya da diğer varlık sınıfları gibi ilişkili olmayan piyasalar düşünülebilinir.

Aynı risk ve kâr oranına sahip benzer ürünlere yatırım yapmayın. Çeşitlendirmek, yatırım performansınız ortalama seviyedeyken, benzer risk profiline sahip daha fazla varlık eklemek demek değildir. Örneğin, çeşitli hisse senedi yatırım fonlarının zaten kendi içind çeşitlendirilmiş bir hisse senedi portföyüne eklenmesi, çeşitlendirmek değildir.

Çeşitlendirme yaparken hedefiniz bağımsız ve hatta bazen zıt ürünler eklemek olmalıdır. Bu, riskinizi azaltabilir ve aşağıda açıklanan diğer önerilerle birleştirildiğinde muhtemelen genel getirinizi artırabilir.

Öneri 2: Hisse Senedi Alma – Portföy Dağılımı Daha Önemlidir

Birçok araştırmanın gösterdiği üzere, portföy çeşitlendirmede ana odağın %90’ı varlık tahsisine ayrılmalıdır. Ancak şaşırtıcı olan, çoğu insanın, hata yaparak çabalarının %90’ını geri kalan %10’luk kısmın için sarf eder.

Tüm zamanınızı genel performansınızda çok az fark yaratacak kararlara harcayarak sürekli bir sonraki gözde hisse senedi veya fonu seçmeye çalışmak yerine, sınırlı zamanınızı ve kaynaklarınızı varlık sınıfları ve stratejileri için doğru oranı belirleyerek geçirin. Sonucunda Pareto’nun Yasasını (sonucun %80’inin çabalarınızın ’sinden oluştuğu 80-20 kuralı) kendiniz için çalıştırıyor olacaksınız.

Öneri 3: Geleceğe Yönelik Beklentilerle Tarihi Getirileri Karıştırmayın

Yatırım danışmanınızın, borsadan gelen ortalama tarihsel getirilerinin yıllık bazda yaklaşık %10 (ya da temettü, enflasyon ve zamana bağlı olarak %7 ya da %8) olduğunu söylemesi, bu oranın her yıl benzerlik göstereceği anlamına gelmez.

Gelecek, tarihsel ortalamalardan çok farklı olabilir ve sizin bir yatırımı elinizde tutma süreniz, ortalama getiriyi artıracak kadar uzun olmayabilir. Örneğin, çoğu tarihsel çalışma, uzun vadeli hisse getirisi için 30 yıllık veya daha fazla ortalama tutma süresini baz alır. Yatırımcı kariyeriniz 30 veya 40 yıl olsa bile, ortalama tutma süreniz muhtemelen bu sürenin yarısından az, hatta bazı tipik BİST yatırımcıları için 1 yılın bile altında olacaktır.

Tasarruflarınızın büyük kısmı genellikle kariyerinizde geç biriktirilir ve emeklilik boyunca harcanır. Neredeyse hiç kimse 30 yaşında büyük bir miktarla riskli yatırım yapmaya başlamaz ve bu yatırımın 30 yıllık bir dönem oluşturması için 60 yaşında emekli olmaz. Hayat böyle işlemiyor.

Buna ek olarak, mevcut yatırım ortamı “ortalama”lardan oldukça farklı olabilir. Örneğin, az sayıda yatırımcıya hisse senetlerinin getirilerinin, hisse senetlerini tutma süresinin başlangıcındaki değerlemeyle ters orantılı olduğu öğretilmektedir.

Diğer bir deyişle, eğer yatırım yapmaya başladığınızda hisse senedi değerleri ortalamadan daha yüksekse, 7-15 yıl ortalamadan daha düşük getiri beklemeniz gerekir. Veya tam tersine, yatırım yapmaya başladığınızda hisse senedi değerleri ortalamadan düşükse, makul olarak 7-15 yıl geri dönüşlerinin ortalamadan yüksek olmasını bekleyebilirsiniz.

Öneri 4: Plansız Yatırım Yapmayın

Tatil planınıza, finansal geleceğinizi planlamaktan daha fazla zaman harcama hatasına düşmeyin.

Pek çok araştırma sonucu, yazılı bir yatırım planı yapan ve metodik düşünen kişilerin, yapmayanlara göre sadece birkaç puanla değil, misli ile daha iyi performansa sahip olduklarını göstermiştir. Matematiksel beklentiye dayalı, disiplinli bir plan oluşturarak işinizi şansa veya anlık kararlara bırakmanın önüne geçebilirsiniz.

Beklentiye dayalı pek çok yatırım stratejisi vardır, ancak nihayetinde kazanan olmak için uzun yıllar boyunca disiplinli bir uygulama gerekir. Bu da, söylentilere, ipuçlarına, varsayımlara, geleceğe yönelik tahminlere ya da piyasanın yükseleceği beklentisine yatırım yapmak yerine farklı olasılıklar için bir strateji ve yol planınız olması gerektiği anlamına gelir.

Sonuç olarak, finansal güvenliğiniz her şeyden önemli.

Öneri 5: Finansal Eğitiminize Yatırım Yapmayı Unutmayın

Kazanmadan önce öğrenmelisiniz. Kendinize yaptığınız her yatırım size bir ömür boyu temettü ödeyecek. Çünkü yatırım yapmak beyin ameliyatı yapmaktan bile karışık olabilir.

Doğru yapılan yatırım, hem bir sanat hem de bir bilimdir. Bu nedenle, sürecin karmaşıklığına uymayan yarı gerçeklere ve aşırı basitleştirmeye karşı dikkatli olmalısınız.

Yatırım yapmak bir sanattır çünkü rasyonel karar veren maskesi altında hepimiz duygusal birer insanız.

Kararlarımız, değerlerimizden, ruh hallerimizden, sürü psikolojisinden, geçmiş tecrübelerimizden, açgözlülükten ve korkudan etkilenir. Yine de, mantıklı bir şekilde yatırım yaptığımız yanılsamasına devam ederiz.

Yatırım yapmak aynı zamanda bir bilimdir, çünkü çeşitlendirme, varlık tahsisi, değerleme, korelasyon, olasılık ve çok daha farklı kanıtlanabilir bilimsel ilkelere dayanan uygun bir strateji gerektirir.

İstikrarlı ve karlı bir yatırımcı olmak için sanatı ve bilimi dengelemelisiniz. Yatırım stratejisi bilginizi geliştirirken, karar verme sürecinizi de geliştirmek için kendiniz üzerinde çalışmalısınız.

Yatırım söz konusu olduğunda, “az bilmek” tehlikeli, “çok bilgi” de karlı bir şey olabilir. Yani finansal eğitiminize yatırım yapın, size bir ömür boyu temettü ödeyecektir.

Öneri 6: Yatırım Tarzınızla Kişisel Hedeflerinizi Eşleştirmeyi Unutmayın

Merdivenin yanlış duvara yaslanmış olduğunu sonradan keşfetme hatasını yapmayın. Herkes için finansal başarıyı sağlayacak tek bir yatırım stratejisi yoktur, ancak sizin için doğru olan ideal bir doğru cevap vardır.

Göreviniz; beceri, kaynak, hedef, değer ve risk toleransınızın hakkını verecek bir yol bulmaktır, böylece finansal başarıya ulaşarak, kişisel başarı ve tatmini tecrübe edersiniz.

Başka yatırımcıların izledikleri kendi stratejileri ile milyonlar kazanmış olmaları, sizin de kazanabileceğiniz anlamına gelmez. Finansal özgürlüğe olan yolculuğunuz, hangi yolun size tam olarak uyduğunu keşfetmekten geçer.

Öneri 7: Düşük Likiditeye Dikkat Edin

Likit bir yatırım, kolayca nakde dönüştürülebilirken, likit olmayan bir yatırımın kolayca nakit paraya dönüştürülmesini engelleyen şeyler vardır.

Likit yatırımlara örnek olarak devlet tahvili veya büyük, borsada işlem gören şirket hisse senetleri verilebilir. Likit olmayan yatırımlar arasında, şirket ortaklıkları, düşük işlem gören hisse senetleri ve gayrimenkul bulunmaktadır.

Likidite kaybı, büyük kayıplar ve finansal aksaklıklara sebep olabilir. Nedeni basit: Sonuç olarak sizin en önemli risk yönetim aracınız, yatırımlarınızı kontrol kaybından korumaktır, ancak yetersiz likidite sizi bir yatırımın içine kapatarak kayıpların kabul edilemez seviyelere çıkmasına neden olabilir.

Potansiyel karınız, aldığınız bu ekstra riski yerine getiremeyecek kadar büyük olmadıkça asla düşük likidite kabul etmeyin. Bir yatırım için risk kaybını giderecek başka risk yönetimi disiplinlerine sahip olmadığınız sürece likiditeden vazgeçmeyin.

Öneri 8: Aşırı Tedbirli Davranma veya Risk Alma Konusunda Dikkatli Olun

Yatırımın özü, kazanç fırsatı ile riski dengelemektir ve risk yönetimini ne kadar iyi yaparsanız o kadar çok kazanç fırsatını yakalayabilirsiniz.

Tamamen teknoloji hissesi ya da yeni trendlere yatırım yapan kişiyle, tamamen vadeli mevduat yapan kişi aynı aşırı düşüncenin zıt kutuplarıdır, çünkü ikisi de uzun vadeli varlıklarını en üst düzeye çıkarmak için kârı ve riski dengelemiyorlar.

Bir gemi için limandan daha güvenli bir yer olmayabilir, ancak gemiler limanda beklemek için yapılmamıştır. Aynı şekilde, fırtınada gemiyi limanın dışına çıkarmak da tedbirsizlik olacaktır.

Kazanç fırsatı, riske değdiğinde, agresif bir şekilde yatırım yapmalı ve risk fazla olduğunda güvenli nakit eşdeğerini tutarak sermayeyi koruyabilmelisiniz.

Her yatırım için her zaman bir çıkış kapısı vardır, böylece fırtına vurduğunda sermayeyi koruyabilirsiniz.

Öneri 9: Risk Yönetimini Bütün Bir Piyasa Döngüsünü Değerlendirerek Yapın

Yükselen bir gelgit tüm tekneleri kaldırır fakat sular geri çekilince suda çıplak duranın kim olduğunu görürsünüz.

Piyasa koşullarının olumsuz olduğu durumlarda sermaye tasarrufu yapabilme hatta kar etme yeteneği, acemi yatırımcıyı yetenekli yatırımcıdan ayırdığınız yerdir. Bu, kaybı kabul edilebilir bir seviyede yönetmek için yapılması gereken şeyse etkin risk yönetimi disiplinidir.

Yatırım sonuçları hem boğa hem de ayı piyasasını içeren tüm piyasa döngüsü boyunca izlenmelidir, çünkü tek yönlü piyasalardaki kısa vadeli sonuçlar yanlış sonuçlara varmaya sebep olabilir.

Öneri 10: Katma Değer ile Toplam Getiriyi Karıştırmayın

Yatırım sonuçlarını değerlendirirken, yalnızca ne kadar para kazandığınıza bakma hatasını yapmayın.

Çünkü toplam getiri; piyasa getirisi, tarz getirisi ve yönetim becerisinin bir karışımından oluşur. Geri dönüşün kaynağını ayırmadan toplam dönüşe bakmak yanlış sonuçlara neden olacaktır.

Yatırım becerisinin gerçek ölçüsü, katma değer getiri olup, bu da toplam getiriyi tam bir ekonomik döngü boyunca uygun bir gösterge endeksine göre karşılaştırarak belirlenir. Bunu yaparak, yönetim becerisinden tarz getirisi ve piyasa getirisini ayırırsınız.

Örneğin, yıllık hisse kazancı %25 ve %32 olan 2 kişi endeksin ortalama %30 büyüdüğü bir yılda sırasıyla %5 daha başarısız ve %2 daha başarılı olmuş olabilir.

Yatırım tarzınız doğası gereği boğa tarzına yakınsa, riskli piyasalarda iyi performans gösterebilirsiniz, ancak düşen piyasalarda çok ciddi kayıplar vermiş de olabilirsiniz. Tam piyasa döngüsünün performansı, uygun göstergeye göre yatırım becerisini ve katma değeri nasıl belirlediğinizdir.

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi