Sermaye Arttırımını %250'den %200'e Düşürdü! Bu Şirkette Neler Oluyor?

Dagi Giyim Sanayi ve Ticaret A.Ş., Kamuyu Aydınlatma Platformu'na (KAP) yaptığı açıklamada, sermaye oranını güncelledi. Detaylar haberin devamında...

Para Ajansi

Para Ajansi

Dagi Giyim Sanayi ve Ticaret A.Ş., Kamuyu Aydınlatma Platformu'na ( KAP) yaptığı açıklamada, daha önce %250 olarak duyurulan bedelli sermaye artırımı oranının %200'e güncellendiğini belirtti. Ayrıca, şirketin Yönetim Kurulu'nun 2024/29 sayılı kararı çerçevesinde aldığı önemli kararlar şu şekilde paylaşıldı:

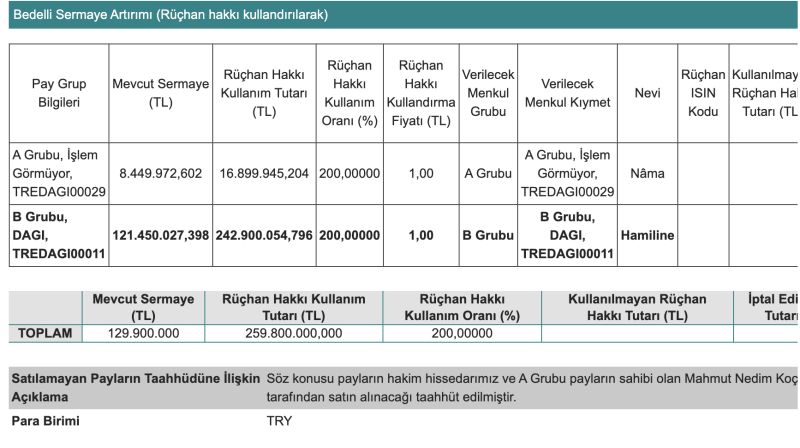

Şirketin, 10 Mayıs 2024 tarihinde aldığı bedelli sermaye artırımı kararı ve fon kullanımına ilişkin raporun iptal edilmesine karar verildi. Şirket, 600 milyon TL olan kayıtlı sermaye tavanı içinde, mevcut sermayesinin 129.900.000 TL’den %200 artırılarak 389.700.000 TL’ye çıkarılmasına karar verdi. Mevcut ortakların yeni pay alma haklarının kısıtlanmayacağı ve payların 1 lot (100 adet) için 1 TL nominal değer üzerinden kullandırılacağı ifade edildi.

Sermaye artırımında ihraç edilecek (A) Grubu paylar "borsada işlem görmeyen" nama yazılı, (B) Grubu paylar ise "borsada işlem gören" hamiline yazılı olacak. Yeni pay alma haklarının kullanımından sonra kalan paylar, Borsa İstanbul Birincil Piyasa'da iki iş günü boyunca nominal değerden düşük olmamak üzere satılacak. Hakim hissedar ve A Grubu pay sahibi Mahmut Nedim Koç, süresi içinde satılamayan payları, halka arz fiyatının ortalama değerinden aşağı olmamak koşuluyla bedelini tam ve nakden ödeyerek satın alacağını taahhüt etti.

Sermaye artırımı işlemi için Sermaye Piyasası Kurulu'na (SPK) ve ilgili diğer resmi kurumlara gerekli başvurular yapılacak.

Kamuyu Aydınlatma Platformunda Yaptığı Açıklama:

Şirketimizin 04.09.2024 tarih ve 2024/29 sayılı Yönetim Kurulu kararı ile;

1- Şirketimizin 10.05.2024 tarih ve 2024/12 sayılı bedelli sermaye artırımı konulu Yönetim Kurulu kararı ile 14.05.2024 tarih ve 2024-13 sayılı Sermaye Artırımından Elde Edilecek Fonun Kullanımına İlişkin Raporun ekli olduğu Yönetim Kurulu kararının iptal edilmesine,

2- Şirket Esas Sözleşmesi’nin 7. maddesinin vermiş olduğu yetkiye istinaden, özkaynak yapısının güçlendirilmesi amacıyla Şirketimizin 600.000.000-TL (AltıyüzmilyonTürkLirası) olarak belirlenen kayıtlı sermaye tavanı içerisinde 129.900.000 TL (YüzyirmidokuzmilyondokuzyüzbinTürkLirası) olan çıkarılmış sermayesinin tamamı nakden (bedelli) karşılanmak suretiyle 259.800.000 TL (%200) artırılarak 129.900.000 TL’den 389.700.000 TL (ÜçyüzseksendokuzmilyonyediyüzbinTürkLirası) ‘ye çıkartılmasına,

3- Mevcut ortakların yeni pay alma haklarının (rüçhan hakkının) kısıtlanmamasına ve beheri 0,01 TL nominal değerli olan payların, yeni pay alma hakkı açısından 1 lot (100 adet) payın nominal değeri olan 1,00 (Bir) TL üzerinden kullandırılmasına,

4- Sermaye artırımında ihraç edilecek paylar ile ilgili olmak üzere; (A) Grubu paylar karşılığında (A) Grubu, (B) Grubu paylar karşılığında (B) Grubu pay çıkartılmasına,

5- Nakden artırılan 259.800.000 -TL sermayeyi temsil edecek payların 16.899.945,20-TL nominal değerli kısmının (A) Grubu nama yazılı, 242.900.054,80-TL nominal değerli kısmının (B) Grubu hamiline yazılı olarak ihraç edilmesine,

6- Sermaye artırımında ihraç edilecek (A) Grubu payların “borsada işlem görmeyen” nitelikte nama yazılı, (B) Grubu payların “borsada işlem gören” nitelikte hamiline yazılı oluşturulmasına,

7- Yeni pay alma hakkı kullanım süresinin 15 (onbeş) gün olarak belirlenmesine, bu sürenin son gününün resmî tatile rastlaması halinde yeni pay alma hakkı kullanım süresinin, izleyen iş günü akşamı sona ermesine,

8- Yeni pay alma haklarının kullandırılmasından sonra kalan payların Tasarruf Sahiplerine Satış Duyurusu’nda ilan edilecek tarihlerde 2 (iki) iş günü süreyle nominal değerden düşük olmamak üzere Borsa İstanbul A.Ş. Birincil Piyasası’nda oluşacak fiyattan satılmasına,

9- Hakim hissedarımız ve A Grubu payların sahibi Mahmut Nedim KOÇ’tan, rüçhan (yeni pay alma) haklarını kullanacağına ve Borsa İstanbul A.Ş.’de Birincil Piyasa’da süresi içinde satılamayan payların mevcudiyeti halinde, kalan payların satış süresinin bitişini takip eden 2 (iki) iş günü içerisinde, halka arz fiyatının ortalama değerinden aşağı olmamak üzere, bedelleri tam ve nakden ödenmek koşulu ile satın alacağına dair taahhüt alınmasına,

10- Sermaye artırımı nedeniyle çıkarılacak payların pay sahiplerine Sermaye Piyasası Kurulu ve Merkezi Kayıt Kuruluşu’nun kaydileştirme ile ilgili düzenlemeleri kapsamında kaydi pay olarak dağıtılmasına ve yeni pay alma haklarının kaydileştirme sistemi esasları çerçevesinde kullandırılmasına,

11- Türk Ticaret Kanunu (TTK) 457. maddesi kapsamında hazırlanan beyanın kabul edilmesine,

12- Sermaye artırımı işlemi için gerekli izinleri almak üzere Sermaye Piyasası Kurulu’na ve ilgili sair tüm resmi kurum ve kuruluşlara başvurulmasına,

13- Ziraat Yatırım Menkul Değerler A.Ş.’den alınan aracılık hizmeti kapsamında sermaye artırımının başlatılması, Sermaye Piyasası Kurulu, Borsa İstanbul A.Ş., Merkezi Kayıt Kuruluşu A.Ş., Takasbank – İstanbul Takas ve Saklama Bankası A.Ş. de dâhil ve bunlarla sınırlı olmamak üzere diğer tüm kamu ve özel kurum ve kuruluşlar nezdinde yapılacak olan başvurular, yazışmalar ve benzer belge ve bilgilerin tanzimi ve imzalanması, ilgili kurumlar tarafından talep edilecek ek bilgi ve belge de dâhil olmak üzere söz konusu bilgi ve belgelerin takibi ve tekemmülü, ilgili makam ve dairelerdeki usul ve işlemlerin ifa ve ikmali dahil olmak üzere iş bu sermaye artırımı süreci kapsamındaki tüm iş ve işlemlerin gerçekleştirilmesi, Tebliğ’in 25/2 maddesi gereği Türk Ticaret Kanunu hükümleri çerçevesinde sermaye artırımına ilişkin esas sözleşme değişikliğinin ilgili ticaret siciline tescil ve TTSG’de ilan ettirilmesi, sermaye artırımının tamamlandığını ve Şirket tarafından sağlanan toplam fon miktarının gösteren Kamuyu Aydınlatma Platformu’nda açıklanması hususlarında Genel Müdürlük Makamı’nın yetkili kılınmasına,

Kamuoyuna saygı ile duyurulur.