1812 Lirayı 5000 Lira Yapan Halka Arz 875 Milyon Lirayı Ne Yaptı?

Evet bu halka arz kazandıranlardan! Genellikle bu yılın halka arzları yatırımcısını zarara uğrattı ancak kazandıranlar da var. Ayrıca şirket halka arz fonunun kullanıldığı alanlar raporunu yayınlayınca, yatırımcısının yüzü bir kez daha güldü. Demek ki her şirket yüksek faizin cazibesine kapılmıyormuş!

Bu haberi yazarken mutluyum!

2024 yılı halka arzları genellikle yatırımcısını zarara uğrattı! Yatırımcı yüksek mevduat faizlerini değil de borsada halka açılmayı seçen şirketlere yatırım yaparak büyük zararlar yaşadı.

Ancak işin en üzücü tarafı, halka açılan şirketlerin, halka arzdan elde ettiği fonu, şirketin ihtiyacı olan yatırımlarda değil de, borsa yatırımcısının tercih etmediği mevduat faizlerinde değerlendirmesi oldu.

Şirketler, halktan topladıkları fonu şirketin büyümesi ve gelişmesi için kullanmalıdırlar, faize yatırıp yastık altı yaparak değil.

Bu akşam gelen KAP açıklamasıyla gördük ki, bazı şirketler gerçekten de yatırım yapmak ve şirketi büyütmek amacıyla halka arz olma yolunu seçmiş, mevduat faizi geliri alde etmek için değil!!!

Efor Çay EFORC bu yıl 5 Temmuz günü 14,50 Lira halka arz fiyatıyla borsada işleme başladı. Hisse, gayet düzenli ve kararlı bir yükselen trend ile 40 Lira fiyata kadar primlendi.

Halka arz sırasında bireysel yatırımcıya yapılan 125 lot hisse dağıtımı, o zaman yatırımcıya 1812 Liraya mal olmuştu. Şimdi bu yatırım 5000 Lira oldu.

Halka arz katılan yatırımcı kazandı. Şirket halka arzdan elde ettiği fonu ne şekilde kullandığını borsa yatırımcısına açıkladı.

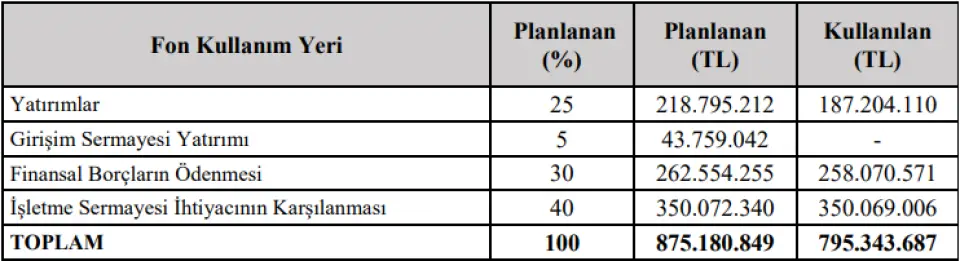

Şirket halka arzdan toplam 875.180.849 TL net halka arz geliri elde etmişti. Bu akşam yapılan açıklamayla, elde edilen fonun %91’lik kısmı olan 795.343.687 TL’sinin fon kullanım raporu doğrultusunda şirket tarafından kullanıldığı açıklandı.

Hem şirket kazandı hem yatırımcı!

EFORC günlük grafik:

Şirketten gelen KAP açıklaması:

Sermaye Piyasası Kurulu'nun (“SPK”) VII-128.1 no.lu Pay Tebliği’nin 33. maddesi uyarınca, “Sermaye artırımından elde edilen fonun izahnamede belirtilen şekilde kullanılıp kullanılmadığına ilişkin olarak; halka açılan ortaklıkların paylarının borsada işlem görmeye başlamasından, payları borsada işlem gören halka açık ortaklıkların ise sermaye artırımının tamamlanmasından itibaren kamuya açıklanan ve yapılan sermaye artırımının sonuçlarını içeren ilk iki finansal tablolarının ilanını takip eden on iş günü içinde bir rapor hazırlaması ve söz konusu raporu ortaklığın internet sitesinde ve KAP’ta yayımlaması zorunludur. Bu yükümlülük ortaklık bünyesindeki denetimden sorumlu komite tarafından yerine getirilir.

Denetimden sorumlu komite kurma zorunluluğu bulunmayan ortaklıklar için bu yükümlülük yönetim kurulu tarafından yerine getirilir”. Bu kapsamda, EFOR ÇAY SANAYİ TİCARET A.Ş. söz konusu hüküm gereği işbu raporu hazırlamıştır.

Şirketimizin 850.000.000 TL olan kayıtlı sermaye tavanı içerisinde olmak üzere, 300.000.000 TL nominal değerli çıkarılmış sermayesinin 63.000.000 TL tutarında artırılarak 363.000.000 TL’ye çıkarılması sonucunda artırılmasına karar verilen 63.000.000 TL nominal değerli 63.000.000 adet B grubu paylar ile mevcut ortağın sahip olduğu 27.000.000 TL nominal değerli 27.000.000 adet B grubu paylar olmak üzere toplam 90.000.000 TL nominal değerli 90.000.000 adet B grubu payların halka arzı, 26-27-28 Haziran 2024 tarihlerinde ‘Sabit Fiyatla Talep Toplama’ yöntemi ile talep toplanarak gerçekleştirilmiştir.

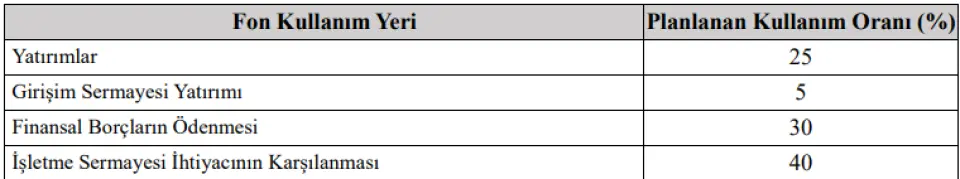

Efor Çay Sanayi Ticaret A.Ş. paylarının mevcut halka arzında 1,00 TL nominal değerli payların halka arz fiyatı 14,50 TL olarak açıklanmış olup, halka arz edilen 90.000.000 TL nominal değerli payların satışı gerçekleştirilmiştir. Tespit edilen halka arz fiyatı ile halka arz büyüklüğü 1.305.000.000 TL olarak gerçekleşmiştir. 13.06.2024 tarihinde SPK tarafından onaylanan izahname ekindeki “Sermaye Artırımından Elde Edilecek Fonun Kullanım Yerlerine İlişkin Raporu”, KAP ve www.eforcay.com internet sitesinde yayımlanmıştır. Şirket’in sermaye artırımı suretiyle ihraç edilecek payların ilk halka arzından elde etmeyi planladığı net halka arz gelirini aşağıda belirtilen başlıklar dahilinde kullanmayı planlamaktadır.

1. Yatırımlar:

Şirket faaliyet gösterdiği sektörlerde stratejik büyüme hedefleri kapsamında, halka arz gelirinin %25’lik kısmını kullanarak, bağımsız bir değerleme kuruluşu tarafından hazırlanacak değerleme raporu sonrasında belirlenecek bedel üzerinden kiracısı olduğu tesislerden bir veya birden fazlasını satın almayı planlamaktadır. Kiracısı olduğu tesislerin bilgileri aşağıdadır. Ek olarak mevcut depoların kapasitesinin arttırılması planlanmaktadır.

a) Arhavi – 2 Çay Üretim Tesisi Artvin ili, Arhavi ilçesi, Cumhuriyet Mah. Mahalle içi mevkiinde bulunan çay fabrikası müştemilatı ve arsası. Arhavi-2 tesisinde şirket yaş çay işleme faaliyetlerini yürütmektedir. Tesis 16.000 m²’lik alanda 240 ton/gün yaş çay üretim kapasitesine sahiptir.

b) Tuzla Paketleme Tesisi Orhanlı Mah. 0 Ada/1925 Parsel Tuzla/İstanbul adresindeki Tuzla Paketleme Tesisi. Şirket, Tuzla tesisinde çay paketleme faaliyetlerini yürütmektedir. Tuzla tesis 4.000 m²‘lik alanda günlük 20 Ton/Gün fiili paketleme kapasitesiyle faaliyet göstermektedir.

c) Trabzon Kömür Tesisi Trabzon ili, Ortahisar ilçesi, 143 Ada 4 parselde yer alan Trabzon kömür tesisi, 12.000 m²‘lik alanda günlük 666 Ton/Gün kapasitesiyle faaliyet göstermektedir.

d) Samsun Kömür Tesisi Samsun ili, Tekkeköy ilçesi, Kirazlık mah. 706.cadde no12/1 adresinde yer alan Samsun kömür tesisi, 12.380 m²‘lik alanda günlük 512 Ton/Gün kapasitesiyle faaliyet göstermektedir.

2. Girişim Sermayesi Yatırımı:

Şirket, halka arz gelirinin %5’lik kısmı ile portföy yönetim şirketleri tarafından kurulmuş girişim Sermayesi fonlarına yatırım yapabilir. Şirket, GSYF yatırımı yanında stratejisi gereği; halka açık olmayan belirli bir ürün veya hizmet geliştiren, katma değer yaratabilecek, gıda, perakende, bilişim, teknoloji, sağlık, imalat, alanlarında üretim veya hizmet odaklı şirketlere direkt yatırım yapabilir, Şirket, bu sektörlerin dışındaki marka değeri yaratma gücü olabilecek, operasyonel gelişime uygun diğer sektörlere de yatırım yapabilir.

3. Finansal Borçların Ödenmesi:

Şirket yükselen hammadde maliyetleri yaptığı hammadde alımları finanse etmek için krediler kullanmıştır. Bu doğrultuda, Şirket halka arzdan elde edeceği net gelirin %30’luk kısmıyla söz konusu kredilerini kapatmayı hedeflemektedir. Kredilerin kapatılmasının amacı, Şirket’in finansal borç stoğunun azaltılması ve finansman maliyetlerinin azaltılarak daha sağlam bir finansman yapı elde edilmesidir.

4. İşletme Sermayesinin Finansmanı: Şirket, artan pazar talebini karşılayabilmek ve iş hacmini genişletmek amacıyla üretimini ve satışını artırmayı hedeflemektedir. Şirket halka arzdan elde edilecek net gelirin bir kısmını üretim ve iş hacmi artışı ile birlikte gelecekte meydana gelebilecek başta hammadde ve işçilik olmak üzere işletme sermayesi ihtiyacını karşılamak amacıyla kullanmayı planlamaktadır.

Bu sayede Şirket yaptığı alımlarda pazarlık kabiliyetini artırarak maliyet optimizasyonu gerçekleştirmeyi ve pazardaki rekabet gücünü artırabilmeyi hedeflemektedir. Şirket, maliyetlerdeki değişimler ve satış hacimlerine bağlı olarak stok seviyesini en uygun seviyede tutmak için gerekli olan işletme sermayesi ihtiyacının karşılanması amacıyla halka arz gelirinin %40’ını kullanmayı planlamaktadır.

Fon Kullanım Yerleri Arasında Kaydırma Yapılması

Yukarıda belirtilen fon kullanım oranları Şirket menfaatleri ve piyasa koşulları doğrultusunda değişkenlik gösterebilir. Şirket, halka arzdan elde edilecek geliri, yukarıda belirtilen şekilde kullanamadığı takdirde, Şirket menfaatlerini gözeterek kullanım yerleri arasında kaydırma yapabilecektir. Şirket, halka arzdan elde edilecek net gelirleri, yukarıda yer alan alanlarda kullanmaya başlayana kadar, kur korumalı katılım hesabı, Türk Lirası cinsinden vadeli katılım hesabı, ve/veya kira sertifikası, yatırım fonları gibi menkul kıymetleri alımları suretiyle, ve/veya fonun değerini korumak adına, benzer korumayı sağlayabilecek herhangi başka bir surette nemalandıracaktır.

Anılan süre boyunca, ilgili fonun bu yöntemlerden hangisi/hangileri ile nemalandırılacağına ve nemalandırmanın koşullarına, global ve yerel ekonomik şartlar dikkate alınarak, mevzuata uygunluk çerçevesinde Şirket menfaatlerine uygun olarak karar verilecektir.

5. Sonuç

Şirket, sahip olduğu 63.000.000 adet payın sermaye artırımı yoluyla gerçekleşen halka arzından 913.500.000 TL brüt; 875.180.849 TL net halka arz geliri elde etmiştir. Halka arz sonrası Şirketin elde ettiği fon tutarı, 04 Temmuz 2024 tarihinde Şirket kayıtlarına geçmiştir. Şirket yukarıda bahsedilen fon kullanım raporu doğrultusunda, fon kullanımını gerçekleştirmiştir. Halka arz ile elde edilen kaynağın 30.09.2024 tarihi itibari ile amacına göre kullanılan tutarları aşağıdaki tabloda sunulmuştur.

YATIRIMLAR

Şirket, kiracısı olduğu Arhavi – 2 Çay Üretim Tesisini, sağlamış olduğu fonun 187.204.110 TL’lik kısmı ile satın almıştır.

GİRİŞİM SERMAYESİ YATIRIMI

Şirket, Girişim Sermayesi Yatırımı için herhangi bir fon kullanımı yapmamıştır.

FİNANSAL BORÇLARIN ÖDENMESİ

Şirket, elde ettiği fonun 258.070.571 TL’si ile finansal borç ödemeleri yapmıştır.

İŞLETME SERMAYESİ İHTİYACININ KARŞILANMASI

İşletme sermayesi ihtiyacının karşılanması kapsamında, başta yaş çay alımı, maaş ödemesi, cari hesap ve çek ödemeleri, gümrük vergisi ödemeleri ve mal tedariki için toplam 350.069.006 TL fon kullanımı yapılmıştır.

Sonuç olarak, Şirket’in halka arz sonrası elde ettiği 875.180.849 TL net halka arz gelirinin %91’lik kısmı olan 795.343.687 TL’si fon kullanım raporu doğrultusunda Şirket tarafından kullanılmıştır. Henüz kullanılmamış olan bakiye, vadeli ve vadesiz hesapta değerlendirilmektedir.

Saygılarımızla,

Efor Çay Sanayi Ticaret Anonim Şirketi