Ata Holding iştiraki ATP halka arz oluyor! tüm detaylar

ATP Ticari Bilgisayar Ağı ve Elektrik Güç Kaynakları Üretim Pazarlama ve Ticaret A.S halka arz taslak izahnamesi yayımlandı. ATP Ticari Bilgisayar Ağı halka arzına ilişkin yayınlanan izahname ve halka arzın tüm detayları haberimizde…

ATP Ticari Bilgisayar Ağı ve Elektrik Güç Kaynakları Üretim Pazarlama ve Ticaret A.S halka arz taslak izahnamesi yayımlandı. ATP Ticari Bilgisayar Ağı halka arzına ilişkin yayınlanan izahname ve halka arzın tüm detayları haberimizde…

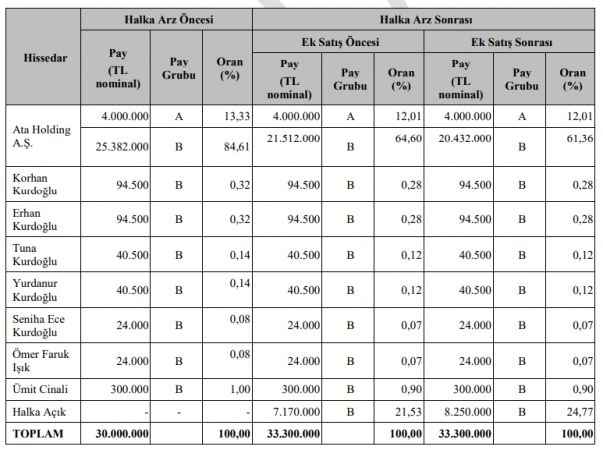

Ortakların çıkarılmış sermayesinin 30.000.000 TL’den 33.300.000 TL’ye çıkarılması nedeniyle artırılacak 3.300.000 TL nominal değerli 3.300.000 adet B grubu pay ve mevcut ortaklardan Ata Holding A.Ş.’ye ait 3.870.000 TL nominal değerli 3.870.000 adet B grubu pay olmak üzere toplam 7.170.000 TL nominal değerli 7.170.000 adet B grubu payın halka arzına ilişkin izahnamesi yayımlandı..

Halka arz olacak paylar ne kadar?

Halka arz edilen 3.870.000 TL nominal değerli Mevcut Paylar ile 3.300.000 TL nominal değerli Yeni Paylar’ın toplamı 7.170.000 TL olup, halka arz sonrası halka açıklık oranı %21,53’tür.

Ek satış kapsamında halka arz edilecek payların nominal değeri 1.080.000 TL olup halka arz sonrası halka açıklık oranı %3,24’tür.

Ek satışın tamamının gerçekleşmesi halinde Halka Arz Edilecek Paylar’ın nominal değeri toplam 8.250.000 TL, halka arz sonrası halka açıklık oranı %24,77 olmaktadır.

Halka arz tarihi belli mi?

Halka Arz Edilecek Paylar için 2 (iki) iş günü boyunca talep toplanacaktır. Taslak izahnamede başlangıç ve bitiş tarihiyle ilgili herhangi bir bilgiye yer verilmemiştir. Halka arzın 2021 yılının ilk yarısında tamamlanması planlanmaktadır.

Aracı kurum hangisi?

Halka arz “En İyi Gayret Aracılığı” yöntemi ile gerçekleştirilecektir. Bu nedenle satışta yüklenimde bulunan herhangi bir kişi ya da kurum bulunmamaktadır.

Şirket hisseleri hangi pazarda işlem görecek?

Halka arz sonrasında payların Borsa İstanbul Yıldız Pazar’ında işlem görmesi için Borsa’ya başvuru yapılmıştır. Halka arzın tamamlanması, bu payların Borsa’da işlem göreceği anlamına gelmemekte, halka arz edilen payların Borsa’da işlem görebilmesi, Borsa mevzuatının ilgili hükümleri çerçevesinde Borsa’nın vereceği olumlu karara bağlıdır.

Şirketin halka arz gerekçelerivegeliri ile ne yapılacak?

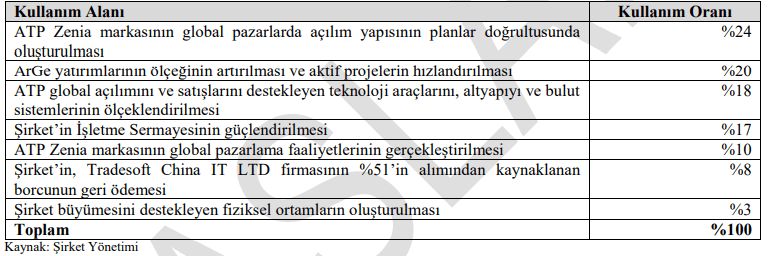

Halka arz ile Şirket’e değer katacak yatırım fırsatlarının fonlanması, Şirket’in bilinirliğinin artırılması, şeffaflık ve hesap verilebilirlik ilkelerinin daha güçlü şekilde uygulanması ile birlikte Şirket’in kurumsal yapısının güçlendirilmesi ve Şirket değerinin ortaya çıkması amaçlanmaktadır. Şirket, finans ve konuk ağırlama sektörlerinde, araştırma ve geliştirme faaliyetlerine ilişkin yatırımlarının boyutunu arttırarak sektörlerdeki büyümesini hızlandırmayı hedeflemektedir. Şirket, Zenia markası ile konuk ağırlama sektöründe Türkiye ve Çin pazarlarına ek olarak Asya Pasifik, Avrupa ve Kuzey Amerika pazarlarına açılımı hedeflemektedir. Şirket’in mevcut uluslararası yapısını, farklı ülkelere girerek güçlendirmek isteyen Şirket, bu kapsamda teknolojik alt yapısına ve sistemlerine de yatırım yapmayı planlamaktadır. Böylece global ölçekteki müşterilere kaliteli çözümler sunmaya devam etmeye ve rekabet gücünü artırmayı hedeflemektedir. Ek olarak, Şirket planlanan büyümeye bağlı olarak artan personel sayısı için

ihtiyaç duyulacak ofis ortamlarını hazırlamak amacıyla çeşitli yatırımlar planlamaktadır. Şirket’in işletme sermayesinin güçlendirilmesi ve 31 Aralık 2020 tarihinde TS China’nın hisselerinin %51’inin satın almasına ilişkin borçların geri ödenmesi halka arz gelirlerinin kullanılacağı alanlarından diğer ikisini oluşturmaktadır.

Şirket, sermaye artışı neticesinde elde edeceği halka arz gelirlerini aşağıdaki alanlarda kullanacaktır:

Pay sahiplerine ilişkin bilgiler;

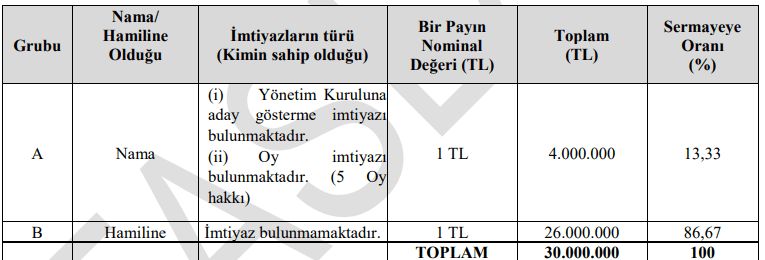

Şirketin sermayesi 30.000.000 TL (otuzmilyon Türk Lirası) 30.000.000 (otuz milyon) adet paya bölünmüştür. Şirketin sermayesi beheri 1 TL olan 30.000.000 (Otuzmilyon) adet hisseye karşılık gelen 30.000.000 TL (Otuzmilyon Türk Lirası)’dır. Bu sermaye, 4.000.000 adet A grubu, 26.000.000 adet B Grubu hisseden oluşmaktadır. 148

Ata Holding, %97,94 oranında sermayede paya sahiptir. Ata Holding’in 4.000.000 TL A grubu ve 25.382.000 TL B grubu sermayesi bulunmaktadır. Bahsi geçen A grubu imtiyazlı hisseler yönetim kuruluna aday göstermede ve oy kullanmada imtiyaz hakkı vermektedir. A grubu imtiyazlı nama yazılı hisselerin tamamı Ata Holding A.Ş.

mülkiyetinde bulunmaktadır.

Sermayeyi temsil eden pay hakkında bilgi;

Sermayeyi temsil eden paylar hakkında bilgi: Şirket’in ödenmiş sermayesi 30.000.000 TL (31 Aralık 2020: 4.000.000 TL) olup her biri 1 TL nominal değerli 30.000.000 adet hisseden oluşmuştur. (31 Aralık 2020, 31 Aralık 2019 ve 31

Aralık 2018 – 4.000.000 TL, – 4.000.000 adet) Şirket’in sermaye yapısı aşağıdaki gibidir:

Bahsi geçen A grubu imtiyazlı hisseler yönetim kuruluna aday göstermede ve oy kullanmada

imtiyaz hakkı vermektedir. A grubu imtiyazlı nama yazılı hisselerin tamamı Ata Holding A.Ş.

mülkiyetinde bulunmaktadır.

Halka arz sonucunda Şirket sermaye yapısının aşağıdaki şekilde olması planlanmaktadır:

a) İhraççı tarafından verilen taahhüt:Şirket, 12 Nisan 2021 tarihli ve 2021/13 sayılı yönetim kurulu kararı uyarınca verdiği taahhüdü ile Şirket paylarının Borsa İstanbul’da işlem görmeye başladığı tarihten itibaren 180 gün

boyunca, herhangi bir bedelli sermaye artırımı yapmayacağını, dolaşımdaki pay miktarının

artmasına sebep olmayacağını ve bu sonuçları doğurabilecek başkaca herhangi bir işlem yapmayacağını taahhüt etmiştir.

b) Ortaklar tarafından verilen taahhütler: Halka Arz Eden Pay Sahibi, 12 Nisan 2021 tarihli ve 2021/5 sayılı yönetim kurulu kararı uyarınca verdiği taahhüdü ile sahibi olduğu Şirket paylarını, payların Borsa İstanbul’da işlem

görmeye başlamasından itibaren, 180 gün boyunca satmayacağını veya payların satılması

sonucunu doğuracak şekilde herhangi bir işleme tabi tutmayacağını taahhüt etmiştir.

c) Sermaye piyasası mevzuatı kapsamında verilen taahhütler: Halka Arz Eden Pay Sahibi, 12 Nisan 2021 tarihinde verdiği taahhüdü sahibi olduğu Şirket paylarını, payların Borsa İstanbul’da işlem görmeye başladıkları tarihten itibaren 1 yıl boyunca halka arz fiyatının altında bir fiyattan borsada satmayacağını, bu payların halka arz fiyatının altında borsada satılması sonucu doğuracak herhangi bir işlem gerçekleştirmeyeceğini ve borsa

dışında yapılacak satışlarda da satışa konu payları alanların burada yer alan kısıtlamalara tabi olduğu hususunu alıcılara bildireceğini taahhüt etmiştir.

Bizleri twitter üzerinden takip ederek özel haberlere ilk siz ulaşabilirsiniz. Telegram kanalımıza üye olup anında şirket haberlerine ulaşabilirsiniz=> https://t.me/paraajansi

Sakine KARACA P.A