AYDEM, AKSEN, GWIND, ENTRA! Borsanın Enerji Hisselerinden Hangisi %85 Kazandıracak?

AYDEM, AKSEN, GWIND, ENTRA! Borsanın Enerji Hisselerinden Hangisi %85 Kazandıracak? Borsa İstanbul BIST100 endeksi 12.000 puan psikolojik direnç noktasını kırdı. Şimdi borsa yükselen trende resmen başladı. Bu günlerde en çok konuşulan konu ise hangi hissenin en çok kazandıracak olduğu!

Yayınlama Tarihi: 08.01.2026 22:45

—

Son Güncelleme: 08.01.2026 22:45

AYDEM, AKSEN, GWIND, ENTRA! Borsanın Enerji Hisselerinden Hangisi %85 Kazandıracak? Borsa İstanbul BIST100 endeksi 12.000 puan psikolojik direnç noktasını kırdı. Şimdi borsa yükselen trende resmen başladı. Bu günlerde en çok konuşulan konu ise hangi hissenin en çok kazandıracak olduğu!

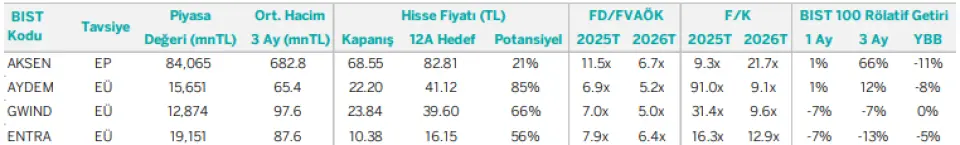

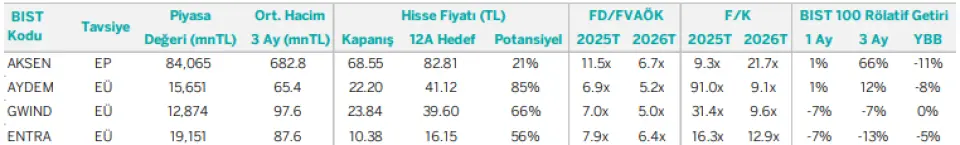

Garanti BBVA Yatrıım borsanın elektrik sektörünü mercek altına aldı. Kurum AKSEN, AYDEM, GWIND ve ENTRA hisseleri için hedef fiyat vtepit etti.

Bütün bu hisseler içinde en yüksek getiri oranın asahip olan %85 kazanç potansiyeli ile AYDEM oldu. Hisseye 41,12 TL hedef fiyat tespit edildi. Onun ardından GWIND %66 kazanç potansiyeli ve 39,60 TL hedef fiyat ile yer aldı.

Garanti BBVA Yatrıım Elektrik sektör raporu

Elektrik sektöründe arz tarafında kapasite artışı devam ederken, üretim kompozisyonunda yenilenebilir enerji kaynaklarının payı artıyor. Buna karşın, fiyatlama açısından kritik öneme sahip sanayi talebi tarafında sıkı para politikasının etkisiyle zayıf görünüm sürüyor. Sanayi üretiminde kısa vadede anlamlı bir toparlanma beklemememiz, talep kaynaklı bir elektrik fiyat artışı öngörümüzü sınırlıyor. Yerli kömür kullanımını desteklemeye yönelik teşviklerin ise kömür arzında sınırlı bir artışa yol açarak, elektrik fiyatları üzerinde aşağı yönlü bir risk unsuru oluşturabileceğini düşünüyoruz.

Regülasyon cephesinde kapasite mekanizmasına ilişkin ödemelerde beklenen iyileşme, özellikle baz yük santraller için nakit akışı görünümünü destekleyebilecek önemli bir unsur olarak öne çıkıyor. Bununla birlikte, tavan fiyat mekanizmasında olası bir artışın yıl içerisinde PTF ortalamalarını yukarı taşıyabilecek en önemli katalizörlerden biri olacağı görüşündeyiz. Buna karşılık, tavan fiyatta bir güncelleme görmediğimiz senaryoda mevcut fiyat seviyelerinin sektör kârlılığı üzerinde baskı yaratmaya devam edeceğini ve bunun hisse performansları açısından negatif bir çerçeve oluşturacağını değerlendiriyoruz.

Maliyet tarafında doğal gaz fiyatlarına ilişkin aşağı yönlü risklerin büyük ölçüde ortadan kalktığını, 2026’da fiyatların yukarı yönlü hareket edebileceğini düşünüyoruz. Doğal gaz fiyatlarında olası bir yükseliş, yenilenebilir enerji şirketlerinin satış fiyatlarına pozitif yansıyabilir. Öte yandan, büyüme planına sahip şirketler için izin süreçlerindeki gecikmeler yeni kapasitenin zamanında devreye alınmasını zorlaştırırken, mevcut düşük fiyat ortamının şirketlerin yeni yatırımlar konusunda daha temkinli davranmasına yol açtığını ve bunun orta vadeli büyüme görünümü açısından yapısal bir risk oluşturduğunu düşünüyoruz.

Hisse bazında bakıldığında, AKSEN FVAÖK’ünün büyük bölümünü yurt dışı operasyonlardan ve ikili anlaşmalara dayalı garantili gelir modellerinden elde etmesi sayesinde, yurt içi elektrik piyasasındaki zayıf fiyatlama ortamından görece ayrışıyor. Bu yapı, sektörün baskı altında olduğu dönemlerde şirketi öne çıkarırken, 2025 itibarıyla satın alınmaya başlanan büyüme hikayesinin de değerleme açısından destekleyici olmaya devam ettiğini düşünüyoruz.

AYDEM tarafında eurobond borcunun nakit akışı ve yeni yatırımlara ilişkin soru işaretleri yarattığını değerlendirirken, mevcut değerlemenin bu riskleri önemli ölçüde fiyatladığını ve cazip seviyelere işaret ettiğini not ediyoruz; HES ağırlıklı portföyün yağışlara duyarlılığı ise temel risk unsuru olmaya devam ediyor.

GWIND sağlıklı borç yapısıyla sektörde olumlu ayrışsa da, izin süreçlerindeki gecikmeler ve düşük fiyat ortamı yeni yatırımların devreye alınmasını uzatıyor ve kısa vadeli yukarı yönlü potansiyeli sınırlıyor.

ENTRA cephesinde agresif büyüme planlarına rağmen mevcut nakit akışının bu süreci rahat finanse edemediğini düşünürken, elektrik fiyatlarında olası bir toparlanmanın ve son dönemdeki hisse fiyatı düzeltmesinin ardından daha dengeli bir değerleme zemini oluştuğunu değerlendiriyoruz.

Garanti BBVA Yatrıım borsanın elektrik sektörünü mercek altına aldı. Kurum AKSEN, AYDEM, GWIND ve ENTRA hisseleri için hedef fiyat vtepit etti.

Bütün bu hisseler içinde en yüksek getiri oranın asahip olan %85 kazanç potansiyeli ile AYDEM oldu. Hisseye 41,12 TL hedef fiyat tespit edildi. Onun ardından GWIND %66 kazanç potansiyeli ve 39,60 TL hedef fiyat ile yer aldı.

Garanti BBVA Yatrıım Elektrik sektör raporu

Elektrik sektöründe arz tarafında kapasite artışı devam ederken, üretim kompozisyonunda yenilenebilir enerji kaynaklarının payı artıyor. Buna karşın, fiyatlama açısından kritik öneme sahip sanayi talebi tarafında sıkı para politikasının etkisiyle zayıf görünüm sürüyor. Sanayi üretiminde kısa vadede anlamlı bir toparlanma beklemememiz, talep kaynaklı bir elektrik fiyat artışı öngörümüzü sınırlıyor. Yerli kömür kullanımını desteklemeye yönelik teşviklerin ise kömür arzında sınırlı bir artışa yol açarak, elektrik fiyatları üzerinde aşağı yönlü bir risk unsuru oluşturabileceğini düşünüyoruz.

Regülasyon cephesinde kapasite mekanizmasına ilişkin ödemelerde beklenen iyileşme, özellikle baz yük santraller için nakit akışı görünümünü destekleyebilecek önemli bir unsur olarak öne çıkıyor. Bununla birlikte, tavan fiyat mekanizmasında olası bir artışın yıl içerisinde PTF ortalamalarını yukarı taşıyabilecek en önemli katalizörlerden biri olacağı görüşündeyiz. Buna karşılık, tavan fiyatta bir güncelleme görmediğimiz senaryoda mevcut fiyat seviyelerinin sektör kârlılığı üzerinde baskı yaratmaya devam edeceğini ve bunun hisse performansları açısından negatif bir çerçeve oluşturacağını değerlendiriyoruz.

Maliyet tarafında doğal gaz fiyatlarına ilişkin aşağı yönlü risklerin büyük ölçüde ortadan kalktığını, 2026’da fiyatların yukarı yönlü hareket edebileceğini düşünüyoruz. Doğal gaz fiyatlarında olası bir yükseliş, yenilenebilir enerji şirketlerinin satış fiyatlarına pozitif yansıyabilir. Öte yandan, büyüme planına sahip şirketler için izin süreçlerindeki gecikmeler yeni kapasitenin zamanında devreye alınmasını zorlaştırırken, mevcut düşük fiyat ortamının şirketlerin yeni yatırımlar konusunda daha temkinli davranmasına yol açtığını ve bunun orta vadeli büyüme görünümü açısından yapısal bir risk oluşturduğunu düşünüyoruz.

Hisse bazında bakıldığında, AKSEN FVAÖK’ünün büyük bölümünü yurt dışı operasyonlardan ve ikili anlaşmalara dayalı garantili gelir modellerinden elde etmesi sayesinde, yurt içi elektrik piyasasındaki zayıf fiyatlama ortamından görece ayrışıyor. Bu yapı, sektörün baskı altında olduğu dönemlerde şirketi öne çıkarırken, 2025 itibarıyla satın alınmaya başlanan büyüme hikayesinin de değerleme açısından destekleyici olmaya devam ettiğini düşünüyoruz.

AYDEM tarafında eurobond borcunun nakit akışı ve yeni yatırımlara ilişkin soru işaretleri yarattığını değerlendirirken, mevcut değerlemenin bu riskleri önemli ölçüde fiyatladığını ve cazip seviyelere işaret ettiğini not ediyoruz; HES ağırlıklı portföyün yağışlara duyarlılığı ise temel risk unsuru olmaya devam ediyor.

GWIND sağlıklı borç yapısıyla sektörde olumlu ayrışsa da, izin süreçlerindeki gecikmeler ve düşük fiyat ortamı yeni yatırımların devreye alınmasını uzatıyor ve kısa vadeli yukarı yönlü potansiyeli sınırlıyor.

ENTRA cephesinde agresif büyüme planlarına rağmen mevcut nakit akışının bu süreci rahat finanse edemediğini düşünürken, elektrik fiyatlarında olası bir toparlanmanın ve son dönemdeki hisse fiyatı düzeltmesinin ardından daha dengeli bir değerleme zemini oluştuğunu değerlendiriyoruz.