%39 Kazanç Potansiyeli Açıklandı

%39 Kazanç Potansiyeli Açıklandı. Arçelik ARCLK 2025 yılı ilk 3 aylık finansal tablolarını açıkladı. Şirket, zarar açıkladı ancak hissede kazanç potansiyeli devam ediyor.

Yayınlama Tarihi: 28.04.2025 14:45

—

Son Güncelleme: 28.04.2025 14:45

%39 Kazanç Potansiyeli Açıklandı. Arçelik ARCLK 2025 yılı ilk 3 aylık finansal tablolarını açıkladı. Şirket, zarar açıkladı ancak hissede kazanç potansiyeli devam ediyor.

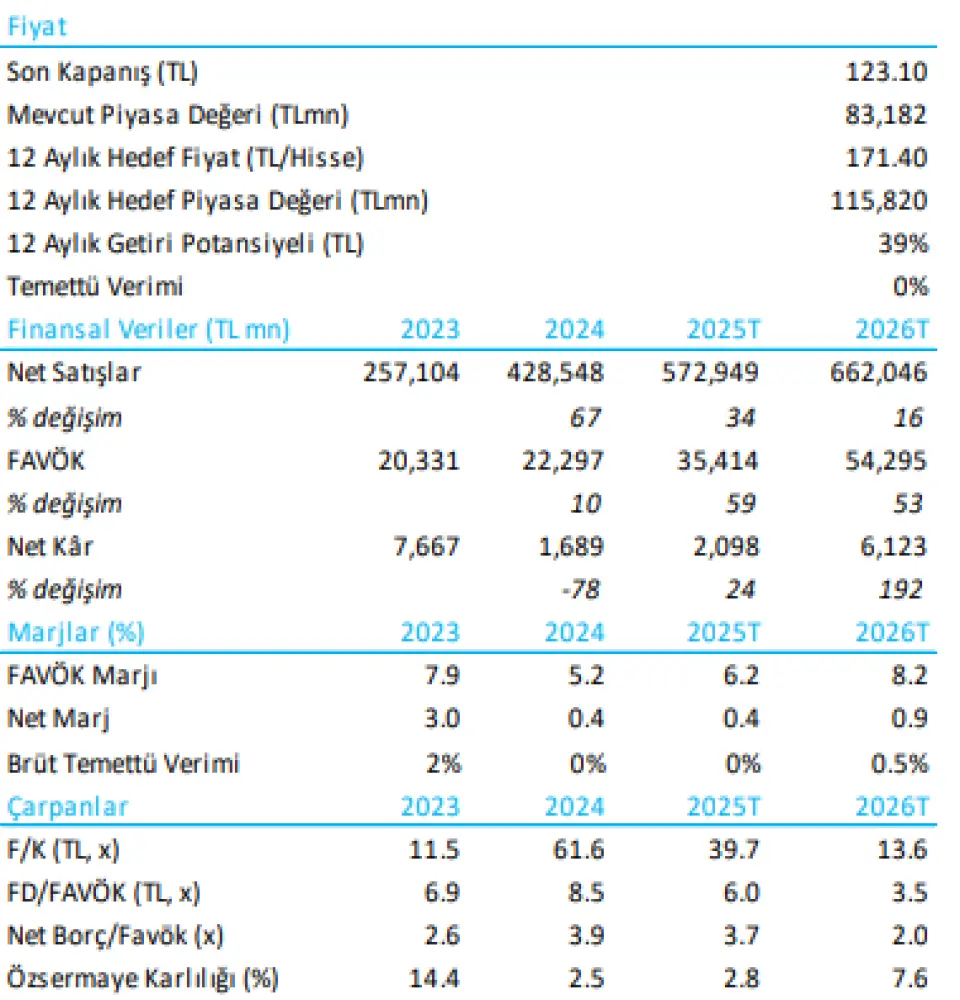

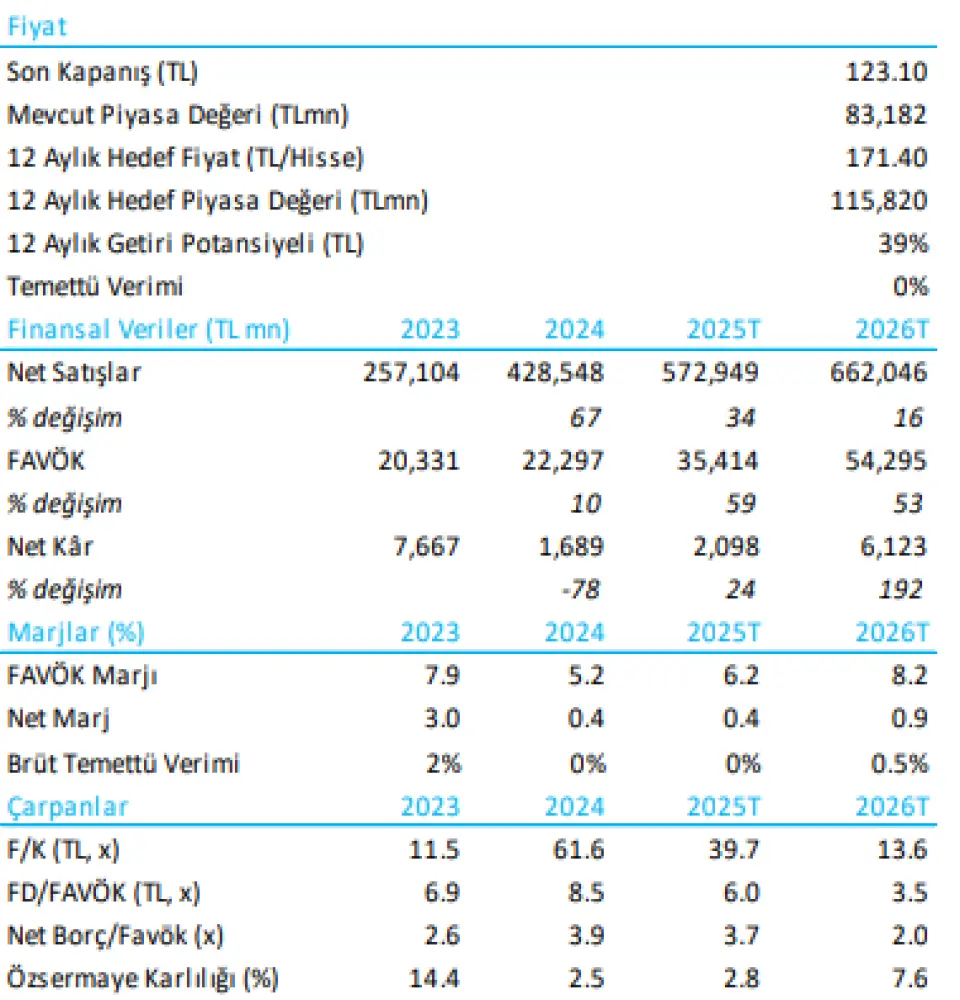

ARCLK 2025 yılı 3 aylık bilançosunda 1 milyar 640 milyon Lira zarar açıkladı. Bilançoyu değerlendiren Tera Menkul hisseye 171,40 Lira hedef fiyat vererek, %39 kazanç potansiyeli beklediğini açıkladı.

Tera Menkul ARCLK raporu:

1Ç25: Marjlar Yıllık Hedefin Gerisinde; İlerleme Potansiyeli Var…

5.7milyarlık 1Ç FAVÖK tahminlerimiz ve piyasa beklentileriyle uyumlu oldu. Daha yüksek vergi gideri ve azınlık payı düzeltmeleri net karın TL-1.6 milyara gerilemesine neden oldu (Tera: TL-1.2mlr, konsensüs: TL-0.7mlr).

Borçluluktaki artışın bir kısmı tekrarlamayan kalemlere bağlı olarak gerçekleşti. Yönetim daha düşük bir başlangıca rağmen 2025 yılı için marj öngörüsünü korudu. Sonuçları nötr olarak değerlendiriyoruz ve hedef fiyatımızı TL171.80'den TL171.40'a hafifçe revize ediyoruz (%39 yükselme potansiyeli).

Endekse Paralel Getiri önerimizi sürdürüyoruz.

Önemli Başlıklar:

Gelirler, enflasyona göre düzeltilmiş yıllık %9 büyüme ile tahminlerimize paralel geldi, EUR-EUR cinsinden %35’lik artışın %31’i WHR satın alımından kaynaklandı. Yurt içi gelirler yüksek baz etkisiyle beklentilere parallel negative seyretti. Avrupa pazarları hacim açısından hafif bir büyüme gösterdi, değer açısından ise daha az arttı. APAC ve MEA gelirleri nisbeten daha iyi gerçekleşti (Pakistan, Bangladeş, Afrika çift haneli artışlar). Yıllık %2,7 EBITDA marjı daralmasının %1,0’ı brüt marjdan kaynaklandı (düşük kapasite kullanım oranı, piyasa rekabeti). İlave bir WHR karşılık ayrılması yapılmadı. Net döviz/faiz kalemleri, tahminimizden daha iyi gerçekleşti.

Yüksek vergi gideri, yurt dışı iştiraklerin vergiye tabi gelirlerini artırmasından ve yerli ana şirketin düşük kârlılık nedeniyle teşvikleri tam olarak kullanamamasından kaynaklandı. Net Borç/FAVÖK, 4Ç’deki 3,8x’ten 5,0x’e yükseldi (=şirketin düzeltilmiş rakamlarıyla 4,1x).

Telekonferanstaki ana odak noktası borçluluktu:

1) ARCLK, bu çeyrekte ‘erken tahsilatlar’ yapmadığını ve sezon öncesi stok artışları olduğunu açıkladı; ayrıca zayıf makroekonomik ortamda yurtiçi alacaklarını uzattı.

2) 2Ç’de yüksek sezonun başlaması ve enflasyon muhasebesinin negatif FAVÖK etkisinin muhtemelen azalmasıyla daha iyi bir borç oranı yakalanabilir.

3) Artak EUR:USD kuru 1Ç’de sınırlı bir pozitif etki yaptı (muhtemelen 2Ç’de daha fazla etkisi olacak).

4) Yönetim, enflasyondaki potansiyel düşüş, sürdürülen WHR sinerjileri ve hammadde maliyetlerinin gecikmeli etkisinin, 1Ç’deki %5,2 FAVÖK marjını, %6,5 olan 2025 hedefine yaklaştırabileceğini düşünüyor (ayrıca, 2. yarıda yurtiçi satışların artmasıyla daha iyi bir yıllık satış miksi bekliyoruz).

5) Nisan ayında yurt içi bayilerin beklenen fiyat artışları öncesinde ön alımlar yaptığı görüldü. Şirketin 2025 öngörüleri ve EUR:TL artışı gelirlerde potansiyel bir artışa işaret ediyor.

ARCLK’nin bölgesel büyüme hedeflerinin 2025 için >TL600mlr ciroya işaret ettiğini hesaplıyoruz.

%6,5 marj hedefiyle, bu yaklaşık TL39bn düzeltilmiş FAVÖK’e denk geliyor. Ciro ve marjlar üzerinde daha temkinli bir bakış açısı benimseyerek yeni FAVÖK’25 tahminimizi TL35bn (6,2% marj) olarak belirliyoruz, bu da önceki tahminimiz olan TL38bn (6,3%)’in biraz altındadır.

Kurdan arındırılmış hammadde endeksimiz sene başına göre yatay kalıyor. Plastik ve alüminyumdaki son düşüş, çelik fiyatlarındaki artışla dengeleniyor. Daha güçlü EUR:USD, küçük bir pozitif katkı sağlıyor. Arçelik 2025T marj tahminimiz olan %6,2 ile hesapladığımızda FD/FAVÖK’lük bir değerlemeyle işlem görüyor.

ARCLK 2025 yılı 3 aylık bilançosunda 1 milyar 640 milyon Lira zarar açıkladı. Bilançoyu değerlendiren Tera Menkul hisseye 171,40 Lira hedef fiyat vererek, %39 kazanç potansiyeli beklediğini açıkladı.

Tera Menkul ARCLK raporu:

1Ç25: Marjlar Yıllık Hedefin Gerisinde; İlerleme Potansiyeli Var…

5.7milyarlık 1Ç FAVÖK tahminlerimiz ve piyasa beklentileriyle uyumlu oldu. Daha yüksek vergi gideri ve azınlık payı düzeltmeleri net karın TL-1.6 milyara gerilemesine neden oldu (Tera: TL-1.2mlr, konsensüs: TL-0.7mlr).

Borçluluktaki artışın bir kısmı tekrarlamayan kalemlere bağlı olarak gerçekleşti. Yönetim daha düşük bir başlangıca rağmen 2025 yılı için marj öngörüsünü korudu. Sonuçları nötr olarak değerlendiriyoruz ve hedef fiyatımızı TL171.80'den TL171.40'a hafifçe revize ediyoruz (%39 yükselme potansiyeli).

Endekse Paralel Getiri önerimizi sürdürüyoruz.

Önemli Başlıklar:

Gelirler, enflasyona göre düzeltilmiş yıllık %9 büyüme ile tahminlerimize paralel geldi, EUR-EUR cinsinden %35’lik artışın %31’i WHR satın alımından kaynaklandı. Yurt içi gelirler yüksek baz etkisiyle beklentilere parallel negative seyretti. Avrupa pazarları hacim açısından hafif bir büyüme gösterdi, değer açısından ise daha az arttı. APAC ve MEA gelirleri nisbeten daha iyi gerçekleşti (Pakistan, Bangladeş, Afrika çift haneli artışlar). Yıllık %2,7 EBITDA marjı daralmasının %1,0’ı brüt marjdan kaynaklandı (düşük kapasite kullanım oranı, piyasa rekabeti). İlave bir WHR karşılık ayrılması yapılmadı. Net döviz/faiz kalemleri, tahminimizden daha iyi gerçekleşti.

Yüksek vergi gideri, yurt dışı iştiraklerin vergiye tabi gelirlerini artırmasından ve yerli ana şirketin düşük kârlılık nedeniyle teşvikleri tam olarak kullanamamasından kaynaklandı. Net Borç/FAVÖK, 4Ç’deki 3,8x’ten 5,0x’e yükseldi (=şirketin düzeltilmiş rakamlarıyla 4,1x).

Telekonferanstaki ana odak noktası borçluluktu:

1) ARCLK, bu çeyrekte ‘erken tahsilatlar’ yapmadığını ve sezon öncesi stok artışları olduğunu açıkladı; ayrıca zayıf makroekonomik ortamda yurtiçi alacaklarını uzattı.

2) 2Ç’de yüksek sezonun başlaması ve enflasyon muhasebesinin negatif FAVÖK etkisinin muhtemelen azalmasıyla daha iyi bir borç oranı yakalanabilir.

3) Artak EUR:USD kuru 1Ç’de sınırlı bir pozitif etki yaptı (muhtemelen 2Ç’de daha fazla etkisi olacak).

4) Yönetim, enflasyondaki potansiyel düşüş, sürdürülen WHR sinerjileri ve hammadde maliyetlerinin gecikmeli etkisinin, 1Ç’deki %5,2 FAVÖK marjını, %6,5 olan 2025 hedefine yaklaştırabileceğini düşünüyor (ayrıca, 2. yarıda yurtiçi satışların artmasıyla daha iyi bir yıllık satış miksi bekliyoruz).

5) Nisan ayında yurt içi bayilerin beklenen fiyat artışları öncesinde ön alımlar yaptığı görüldü. Şirketin 2025 öngörüleri ve EUR:TL artışı gelirlerde potansiyel bir artışa işaret ediyor.

ARCLK’nin bölgesel büyüme hedeflerinin 2025 için >TL600mlr ciroya işaret ettiğini hesaplıyoruz.

%6,5 marj hedefiyle, bu yaklaşık TL39bn düzeltilmiş FAVÖK’e denk geliyor. Ciro ve marjlar üzerinde daha temkinli bir bakış açısı benimseyerek yeni FAVÖK’25 tahminimizi TL35bn (6,2% marj) olarak belirliyoruz, bu da önceki tahminimiz olan TL38bn (6,3%)’in biraz altındadır.

Kurdan arındırılmış hammadde endeksimiz sene başına göre yatay kalıyor. Plastik ve alüminyumdaki son düşüş, çelik fiyatlarındaki artışla dengeleniyor. Daha güçlü EUR:USD, küçük bir pozitif katkı sağlıyor. Arçelik 2025T marj tahminimiz olan %6,2 ile hesapladığımızda FD/FAVÖK’lük bir değerlemeyle işlem görüyor.