505 Liralık Perakende Devine 750 Lira Hedef Fiyat

505 Liralık Perakende Devine 750 Lira Hedef Fiyat. Şeker Yatırım Migros MGROS için hedef fiyat raporu yayınladı. Hissede büyük bir kazanç beklentisi mevcut.

Yayınlama Tarihi: 04.07.2025 16:30

—

Son Güncelleme: 04.07.2025 16:30

505 Liralık Perakende Devine 750 Lira Hedef Fiyat. Şeker Yatırım Migros MGROS için hedef fiyat raporu yayınladı. Hissede büyük bir kazanç beklentisi mevcut.

MGROS hissesine 750 Lira hedef fiyat verildi. Şeker Yatırım hissede %52 kazanç potansiyeli tespit etti.

Şeker Yatırım MGROS raporu:

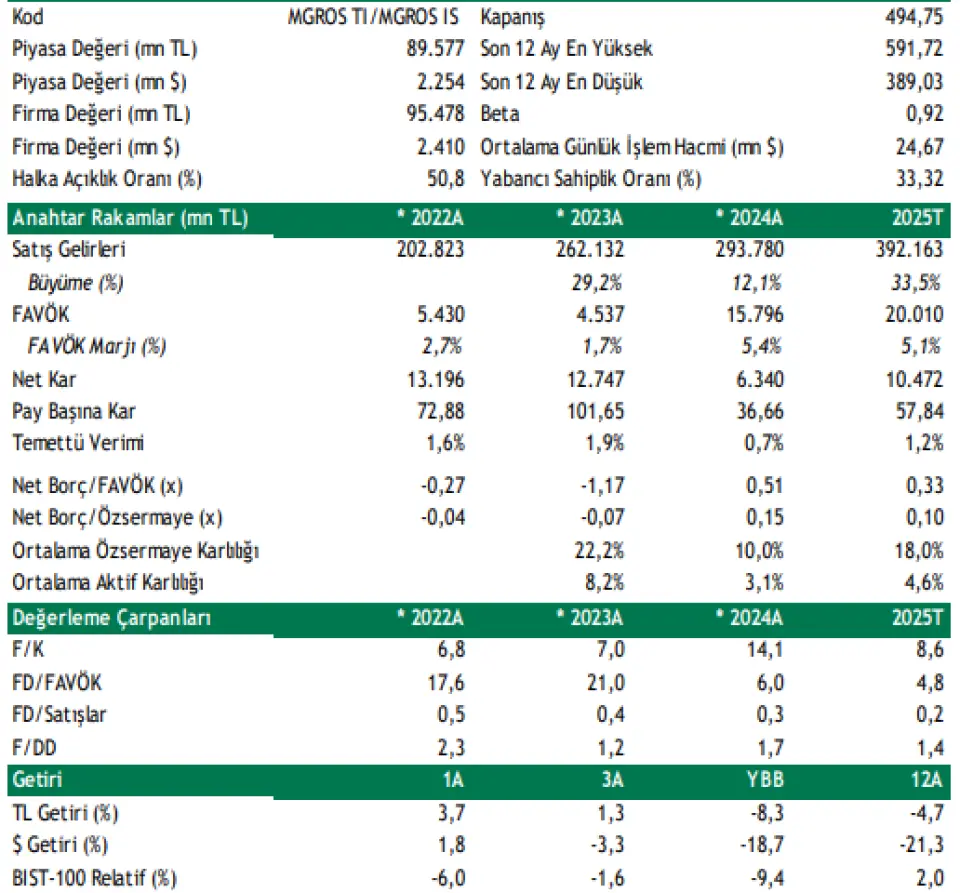

Migros (AL, Hedef : 750,00 TL) Getiri Potansiyeli: 52%

Net nakit pozisyonu & pazar payı gelişimiyle olumlu bakış açımızı koruyoruz…

➢ Şirket için hedef pay fiyatımız 750 TL’yi ve “AL” tavsiyemizi koruyoruz. 30 Haziran 2025 kapanışı baz alınarak Migros, 2025T 4.8x FD/FAVÖK ve 2025T F/K 8.6x rasyoları ile işlem görmekte olup getiri potansiyeli %52’ye işaret etmektedir.

➢ Şirket’in FMCG Pazar payı gelişimine bakıldığında; fiyat indirimleri & çoklu kanallarda büyüme stratejisiyle modern FMCG pazarında Şirket 1Ç25’te %16,3’lük (1Ç24: %15,8), toplam FMCG pazarında ise %10,2’lik (1Ç24: %9,5) pazar payına sahip olmuştur. Ek olarak; Şirket’in net mağaza sayısı 1Ç24’e göre 256 adet artış göstererek 1Ç25’te 3.642 adet olmuştur. Bu gelişmeye paralel olarak Şirket’in satış alanı 1Ç25’te yıllık %5,0’lik yükseliş göstermiştir. Artan mağaza sayısı & bunun sağladığı destekle satış alanlarının büyümesi ile e-ticaret kanallarının net satışlar üzerindeki pozitif katkısının, 2025 yılında da Şirket operasyonlarını destekleyeceğini düşünüyoruz.

➢ Şirket’in borçluluk tarafına bakıldığında; operasyonlardan yaratılan güçlü nakit akışı sayesinde net borç pozisyonunda önemli ölçüde iyileşme sağlayan Migros’a olan olumlu bakışımızı korumaya devam ediyoruz. Şirket'in 1Ç25 sonunda 1Ç24’e göre toplam finansal borcu (TMS-29 Etkisi dahil, TFRS-16 etkisi hariç) yıllık %51 düşüş göstererek 1.071mn TL seviyesinde gerçekleşmiştir (1Ç24: 2.182mn TL). 1Ç25 sonu itibariyle de Şirket net nakit pozisyonu artış göstermiş olup yıllık %6 yükseliş göstererek 18.383mn TL seviyesine ulaşmıştır (TRFS 16 etkisi hariç). Şirket’in serbest nakit akımları ise 1Ç25’te enflasyon muhasebesi etkisi dahil KDV alacaklarının takvim etkisi ve diğer tek seferlik bilanço kalemlerinin etkisiyle düşüş göstererek -3.225mn TL’ye (1Ç24: 2.714mn TL) ulaşmıştır.

➢ Migros, Migros 2025 yılında TMS-29 enflasyon muhasebesi etkileri dahil %8- %10’luk reel satış büyümesi beklemektedir. Şirket, TMS-29 dahil %6,0 aralığında FAVÖK marjı beklemektedir. Migros, aynı zamanda 2025 yılı sonundaki yeni mağaza açma hedefini ~250 mağaza olarak korumuş olup yatırım harcaması/satışlar beklentisini ise %2,5-%3,0 olarak belirlemiştir. Şirket’in yüksek enflasyon ortamında rekabetçi pazar koşullarına rağmen FMCG pazar payını yükseltebilmesini olumlu buluyoruz. Migros’un operasyonel olarak faaliyet yapısını beğenmekte; net nakit pozisyonunu sürdürmesinin de önemli bir gelişme olduğunu hesaba katmaktayız. Online kanalları oldukça etkin şekilde kullanabilen Migros’un çeşitli iştirakleriyle yaratmış olduğu iş kollarının da ilerleyen dönemlerde katkılarının artarak devam edeceğini düşünüyoruz. Enflasyonist baskılar sebebiyle girdi maliyetlerinde görülebilecek yükselişlerin, sektörde artan rekabet dolayısıyla yaşanabilecek pazar payı kaybının ve artan enerji maliyetlerinin Şirket için aşağı yönlü riskler olabileceğini de ekliyoruz.

MGROS hissesine 750 Lira hedef fiyat verildi. Şeker Yatırım hissede %52 kazanç potansiyeli tespit etti.

Şeker Yatırım MGROS raporu:

Migros (AL, Hedef : 750,00 TL) Getiri Potansiyeli: 52%

Net nakit pozisyonu & pazar payı gelişimiyle olumlu bakış açımızı koruyoruz…

➢ Şirket için hedef pay fiyatımız 750 TL’yi ve “AL” tavsiyemizi koruyoruz. 30 Haziran 2025 kapanışı baz alınarak Migros, 2025T 4.8x FD/FAVÖK ve 2025T F/K 8.6x rasyoları ile işlem görmekte olup getiri potansiyeli %52’ye işaret etmektedir.

➢ Şirket’in FMCG Pazar payı gelişimine bakıldığında; fiyat indirimleri & çoklu kanallarda büyüme stratejisiyle modern FMCG pazarında Şirket 1Ç25’te %16,3’lük (1Ç24: %15,8), toplam FMCG pazarında ise %10,2’lik (1Ç24: %9,5) pazar payına sahip olmuştur. Ek olarak; Şirket’in net mağaza sayısı 1Ç24’e göre 256 adet artış göstererek 1Ç25’te 3.642 adet olmuştur. Bu gelişmeye paralel olarak Şirket’in satış alanı 1Ç25’te yıllık %5,0’lik yükseliş göstermiştir. Artan mağaza sayısı & bunun sağladığı destekle satış alanlarının büyümesi ile e-ticaret kanallarının net satışlar üzerindeki pozitif katkısının, 2025 yılında da Şirket operasyonlarını destekleyeceğini düşünüyoruz.

➢ Şirket’in borçluluk tarafına bakıldığında; operasyonlardan yaratılan güçlü nakit akışı sayesinde net borç pozisyonunda önemli ölçüde iyileşme sağlayan Migros’a olan olumlu bakışımızı korumaya devam ediyoruz. Şirket'in 1Ç25 sonunda 1Ç24’e göre toplam finansal borcu (TMS-29 Etkisi dahil, TFRS-16 etkisi hariç) yıllık %51 düşüş göstererek 1.071mn TL seviyesinde gerçekleşmiştir (1Ç24: 2.182mn TL). 1Ç25 sonu itibariyle de Şirket net nakit pozisyonu artış göstermiş olup yıllık %6 yükseliş göstererek 18.383mn TL seviyesine ulaşmıştır (TRFS 16 etkisi hariç). Şirket’in serbest nakit akımları ise 1Ç25’te enflasyon muhasebesi etkisi dahil KDV alacaklarının takvim etkisi ve diğer tek seferlik bilanço kalemlerinin etkisiyle düşüş göstererek -3.225mn TL’ye (1Ç24: 2.714mn TL) ulaşmıştır.

➢ Migros, Migros 2025 yılında TMS-29 enflasyon muhasebesi etkileri dahil %8- %10’luk reel satış büyümesi beklemektedir. Şirket, TMS-29 dahil %6,0 aralığında FAVÖK marjı beklemektedir. Migros, aynı zamanda 2025 yılı sonundaki yeni mağaza açma hedefini ~250 mağaza olarak korumuş olup yatırım harcaması/satışlar beklentisini ise %2,5-%3,0 olarak belirlemiştir. Şirket’in yüksek enflasyon ortamında rekabetçi pazar koşullarına rağmen FMCG pazar payını yükseltebilmesini olumlu buluyoruz. Migros’un operasyonel olarak faaliyet yapısını beğenmekte; net nakit pozisyonunu sürdürmesinin de önemli bir gelişme olduğunu hesaba katmaktayız. Online kanalları oldukça etkin şekilde kullanabilen Migros’un çeşitli iştirakleriyle yaratmış olduğu iş kollarının da ilerleyen dönemlerde katkılarının artarak devam edeceğini düşünüyoruz. Enflasyonist baskılar sebebiyle girdi maliyetlerinde görülebilecek yükselişlerin, sektörde artan rekabet dolayısıyla yaşanabilecek pazar payı kaybının ve artan enerji maliyetlerinin Şirket için aşağı yönlü riskler olabileceğini de ekliyoruz.