İntegral Yatırım ARCLK Hissesi için Hedef Fiyat Verdi!

Şirkete yönelik değerlendirmede bulunan İntegral Yatırım, şirketin hissesi için hedef fiyatını paylaştı.

Edanur Aslan

Edanur Aslan

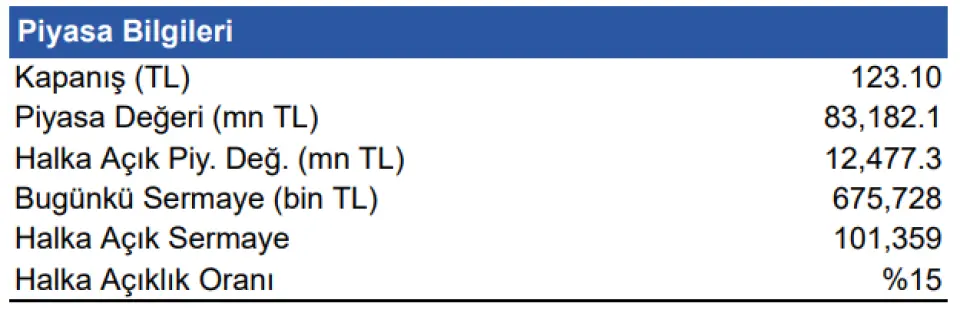

İntegral Yatırım, 26.04.2025 tarihinde Arçelik A.Ş. (ARCLK) için finansal değerlendirme raporunu yayınladı. Hisse İçin 202.00 TL hedef fiyat verildi.

Şirketin hisseleri için "ARCLK için İNA modelimize göre 12 aylık hedef fiyatımızı 202 TL seviyesinde koruyoruz."ifadelerini kullandı. Rapor ile ilgili ayrıntılar:

İntegral Yatırım ARCLK Raporu

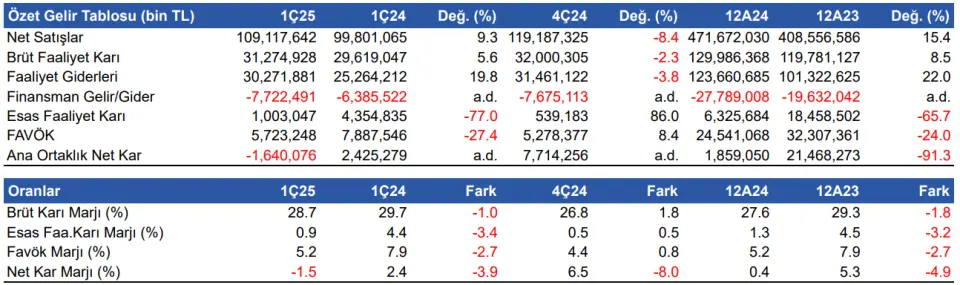

Satış gelirleri yıllık bazda %9.3 reel büyüme gösterdi

1Ç25 döneminde Şirketin satış gelirleri, Avrupa ve MENA satın alımlarının katkısıyla bir önceki yılın aynı çeyreğine göre yıllık %9.3 reel büyüme göstererek 109,118 milyon TL'ye yükseldi. Piyasa beklentisi Şirketin bu dönemde 111,981 milyon TL satış geliri elde etmesi yönündeydi. Bir önceki çeyreğe göre ise satış gelirleri %8.4 azaldı. Avrupa ve MENA satın alımlarının katkısı Şirketin satış gelirlerinde büyümeye neden olurken, yurt içinde azalan talep ve uluslararası pazardaki zayıf talep satış gelirlerini baskıladı.

Brüt kar marjı %28.7 seviyesine geriledi

Brüt kar yıllık %5.6 artışla 31,275 milyon TL olurken, brüt kar marjı yıllık -1.0 puan azalışla %28.7 seviyesinde gerçekleşti. Yıllık bazda düşen hammadde fiyatları Şirketin brüt kar marjını pozitif etkilerken, kapasite kullanım oranındaki düşüş, fiyatlama baskıları ve yoğunlaşan rekabet ortamı da brüt kar marjını negatif etkileyen unsurlar oldu.

FAVÖK 5,725 milyon TL oldu

FAVÖK yıllık bazda %27.4 azalış gösterirken, çeyreksel bazda %8.4 artış gösterdi ve 5,725 milyon TL oldu. Piyasa beklentisi Şirketin bu dönemde 5,711 milyon TL FAVÖK elde etmesi yönünde oluşmuştu. Beklentilere paralel bir çeyreklik FAVÖK açıklayan Şirketin, FAVÖK marjı ise yıllık 2.7 puan azalışla %5.2 seviyesinde gerçekleşti. Şirket bir önceki çeyrekte %4.4 FAVÖK marjı elde edilmişti. FAVÖK marjındaki daralmada daralan brüt karlılık ve EMEA işlemleri sonrası artan faaliyet giderlerinin etkisi hissedildi.

Değerlendirme ve Hedef Fiyat

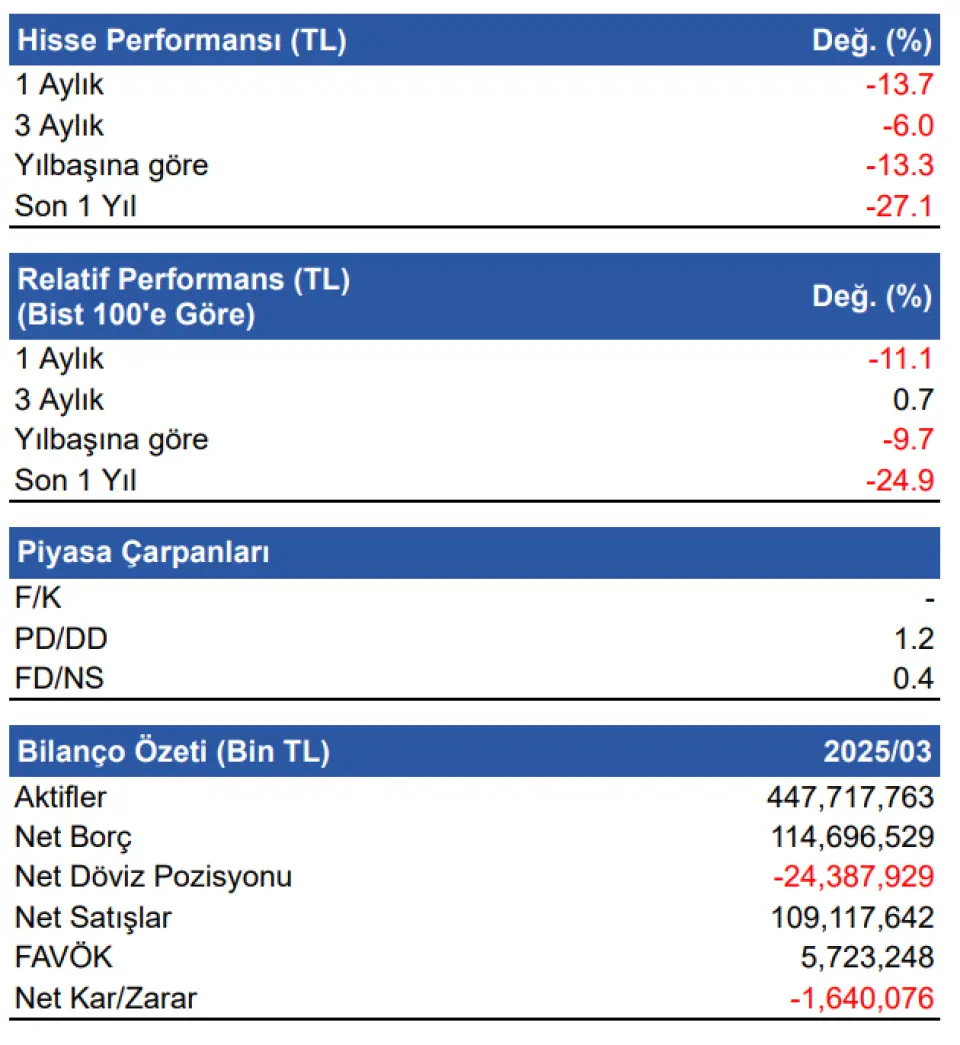

Dayanıklı tüketim malları ve tüketici elektroniği alanlarında Türkiye'de ve global pazarda AR-GE, üretim, pazarlama ve satış sonrası destek hizmetleri ile faaliyet gösteren Şirketin, finansal tablolarında enflasyon muhasebesi uyguluyor olmasına rağmen, Avrupa ve MENA bölgelerindeki satın almaların katkısı ile satış gelirlerinde göstermiş olduğu %9.3’lük reel büyümeyi olumlu buluyoruz. Şirketin satış gelirlerindeki inorganik büyüme finansallarda pozitif etki yaratsa da kapasite kullanım oranındaki düşüşe ek olarak fiyatlama baskıları ve yoğunlaşan rekabet ortamı nedeni ile brüt kar marjının daralması, operasyonel giderlerdeki artış ve net finansman giderindeki artış ise Şirketin net karını baskılarken bilançodaki negatif unsurlar olarak öne çıktı. Öte yandan, Şirketin sürdürülebilir büyüme ve verimlilik adımları kapsamında belli bir plan doğrultusunda faaliyet giderlerini azaltarak tasarrufa gidiyor olmasının ve global pazardaki operasyonel büyüme yatırımlarına devam etmesinin ilerleyen dönemlerde finansal sonuçlarını pozitif etkileyebilecek unsurlar olduğu görüşündeyiz. ARCLK için İNA modelimize göre 12 aylık hedef fiyatımızı 202 TL seviyesinde koruyoruz