Yabancı Banka %67 Getiri Potansiyeli Açıkladı

Yabancı Banka %67 Getiri Potansiyeli Açıkladı

Yayınlama Tarihi: 27.03.2025 12:00

—

Son Güncelleme: 27.03.2025 12:00

Yabancı Banka %67 Getiri Potansiyeli Açıkladı

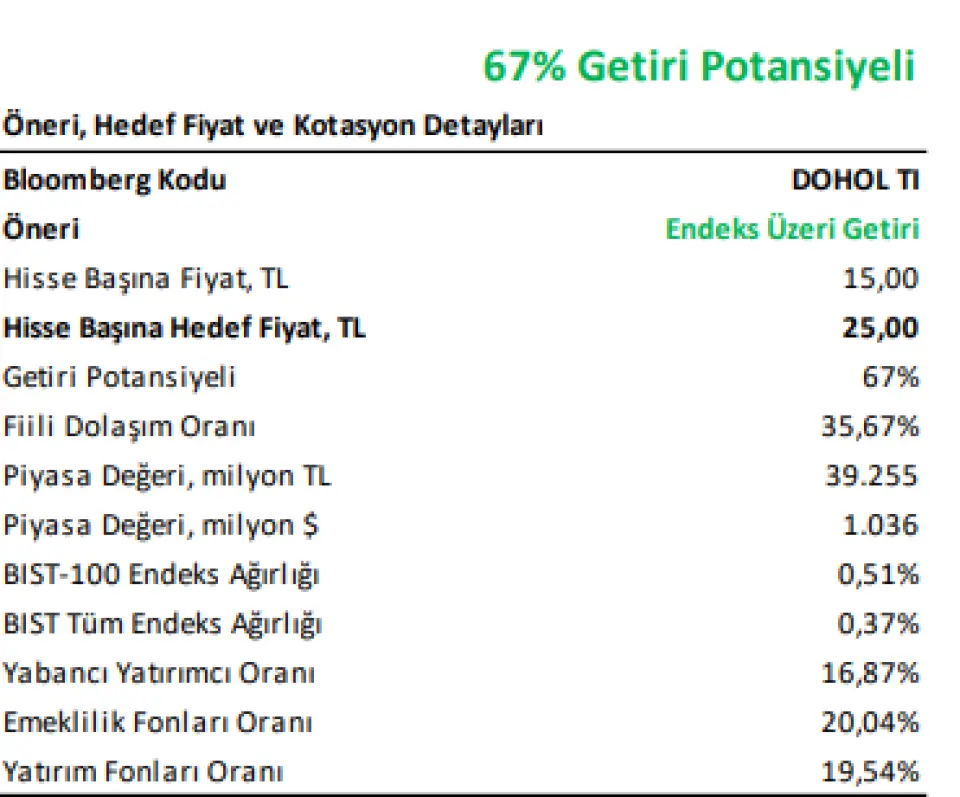

Philip Capital DOHOL hissesi için hedef fiyat aporu yayınladı. Banka aracı kurumu hisse için 25 Lira hedef fiyat tespit etti.

Bu hedef fiyatla hissede olası getiri potansiyeli %67 olarak ortaya çıkıyor

Philip Capital hissede endeks üstü getiri bekliyor.

Philip Capital DOHOL raporu:

Değer Yeniden Doğuyor Doğan Holding A.Ş. Doğan Holding’i Endeks Üzeri Getiri önerisi ve hisse başına 25,00 TL hedef fiyat ile araştırma kapsamımıza alıyoruz. Holding, hedef tahminlerimize göre %61 NAD iskontosu ile işlem görüyor. Holding’i;

i) güçlü finansal yapısı ve net nakit pozisyonu,

ii) sektörel çeşitliliği olan dengeli portföyü,

iii) ortağı olduğu halka kapaklı şirketlerin halka arz bulundurma potansiyeli,

iv) yenilenebilir enerji ve dijital dönüşüm odaklı büyüme,

v) yabancı yatırımcı ilgisinin artma potansiyeli nedenlerinden dolayı beğeniyoruz.

Doğan Holding’in portföyü; enerji, sanayi, madencilik, otomotiv ticareti, finansal hizmetler, gayrimenkul ile dijital medya ve eğlence sektörlerinden oluşmaktadır. Holding, stratejik değer alanları olarak konumlandırdığı yenilenebilir enerji, madencilik ve dijital finansal hizmetler gibi yüksek büyüme potansiyeli barındıran iş kollarına uzun vadeli değer yaratma hedefiyle odaklanmaktadır.

Buna karşın, otomotiv, teknoloji, gayrimenkul ve medya gibi fırsat odaklı alanlar ise portföy çeşitliliğini koruyarak Holding’in ekonomik döngülere karşı dayanıklılığını artırmakta ve operasyonel esneklik sağlamaktadır. Holding’in sahip olduğu portföyde sektörel çeşitliliği yakalaması ve güçlü nakit pozisyonu hem küresel hem de yerel makroekonomik riskler karşısında dayanıklılığını artıran önemli unsurlar arasında yer almaktadır. Holdingi net aktif değer yaklaşımı ile değerledik. Holding’in hedef NAD’ına göre %61 iskonto ile işlem gördüğünü hesaplıyoruz (3 yıllık ortalama %40). Makroekonomik görünüm kapsamında, 2025 yılında Türkiye’de dezenflasyon sürecinin başlamasını ve faiz indirimlerinin iç talebi desteklemesini bekliyoruz.

Bu dönemde özellikle otomotiv, perakende ve medya-eğlence gibi doğrudan tüketiciye yönelik sektörlerde kademeli bir toparlanma öngörüyoruz. Doğan Holding’in bu süreçte finansal ve operasyonel anlamda pozitif ayrışmasını sağlayacak en kritik unsurlar; güçlü nakit pozisyonu ve yeni sektörlere yatırım iştahıdır. 671 milyon dolarlık net nakdiyle şirketin gerek mevcut yatırımlarını büyütme gerekse yeni fırsatları değerlendirme kabiliyetinin oldukça yüksek olduğunu düşünüyoruz. 2024 yılında finansal hizmetler segmentinde elde edilen %91’lik büyüme performansı, dijital sigorta iştiraki Hepiyi’nin sağladığı ivmeyle önümüzdeki dönemde daha da pekiştirebilir.

Aynı şekilde Gümüştaş ve Doku Madencilik yatırımlarıyla Holding, yüksek kârlılığa sahip stratejik kaynaklara erişimini artırabilir ve bu alanda değer yaratma potansiyelini güçlendirebilir.

Başlıca risk faktörleri,

i) makroekonomik ve küresel ticaret riskleri,

ii) özellikle enerji ve finans sektörlerinde regülasyon riskleri,

iii) sanayi iş kolunda artan rekabet.